本ページでは、これから住宅ローンの申し込みを検討している方を対象に、住宅ローンの返済期間はどのように選ぶのがよいのか、自分に合った住宅ローンの返済期間の選び方や考え方について独立系ファイナンシャルプランナー(FP)が紹介していきます。

はじめに、住宅ローンで毎月返済することになる金額や完済までの総返済金額は、住宅ローンの借入条件によって異なります。

ここで言う住宅ローンの借入条件には、借入金額、選んだ金利と利率、返済期間、返済方法などがあり、これらの条件によって、毎月の返済金額や完済までの総返済金額は全く異なるため、住宅ローンの申し込み前に、これらの借入条件について、なぜ、そのような借入条件にしたのか明確な理由を持って、しっかりと決めておくことが大切になります。

本ページは、これらの借入条件の内、返済期間に焦点をあて、住宅ローンの返済期間はどのように選ぶのがよいのか、選び方や考え方についてポイントを紹介していきます。

目次

住宅ローンの返済期間とは

住宅ローンの返済期間とは、住宅ローンをすべて完済するまでの期間のことを言います。

ちなみに、住宅ローンの返済期間は、住宅ローンの返済年数や住宅ローンの借入期間などとも呼ばれることがあるのですが、これらと住宅ローンの返済期間の意味合いは同じとなります。

一般に、住宅ローンの返済期間は、住宅ローンを取り扱っている金融機関によって選べる年数が異なりますが、最長で35年間となっているところが多くなっているほか、完済時年齢が別途設定されているのが一般的です。

以下、一例として、楽天銀行とイオン銀行が取り扱っている住宅ローンの返済期間と完済時年齢を比較して見ていきます。

楽天銀行の住宅ローンにおける返済期間

次のいずれか短い年数。

1.1年以上、35年以内(1年単位)

2.完済時年齢が満80歳となるまでの年数。

借り換えの場合は、上記1.2.に加え下記3.を含めたいずれか短い年数。

3.35年から、住宅を取得した当初の住宅ローンの経過期間を減じた年数

出典 楽天銀行 変動金利(固定特約付き)- 新規お借り入れより引用

イオン銀行の住宅ローンにおける返済期間

1 年以上 35 年以内(1 カ月単位)

※中古物件など物件の種類により、お借入れ期間に制限が生じる場合があります。

※お借換えの場合、原則として対象となる住宅ローンの残存期間の範囲内となります。

出典 イオン銀行 イオン銀行住宅ローン 商品概要説明書 6.お借入れ期間より引用

ちなみに、イオン銀行の住宅ローンは、商品概要説明書の中で、「お借入れ時の年齢が満 20 歳以上満 71 歳未満で、最終ご返済時の年齢が満 80 歳未満の方」でなければ、住宅ローンの融資を行わないことを定めており、楽天銀行の場合と同様に、住宅ローンの完済時年齢は80歳までとなっていることが確認できます。

また、楽天銀行の住宅ローンは、1年単位で返済期間を選べる一方で、イオン銀行の住宅ローンは、1ヶ月単位で選べる違いがあることも確認でき、どちらも似たような返済期間になっていながらも、しっかりと商品概要説明書などを読み進めると細かな部分で違いのあることをご理解いただけるのではないでしょうか。

住宅ローンの平均返済期間はどのくらいなのか

これから住宅ローンの申し込みを検討している人の中には、住宅ローンの借り入れをしている人は、どのくらいの返済期間で申し込みをしているのか気になる人もおられるかもしれません。

そこで本項では、住宅金融支援機構が公開している「2018年度民間住宅ローンの貸出動向調査結果」を基に、住宅ローンの平均返済期間を紹介します。

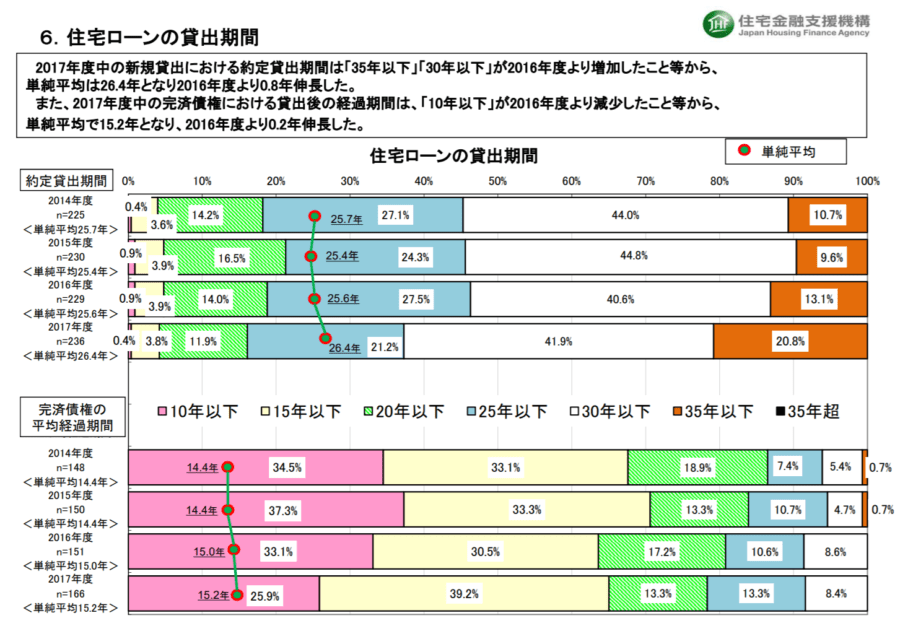

出典 住宅金融支援機構 2018年度民間住宅ローンの貸出動向調査結果より引用

上記の統計結果を見ますと、たとえば、2017年度における住宅ローンの返済期間は、以下のようにまとめることができます。

住宅ローンの返済期間を10年以下で申し込みした人:0.4%

住宅ローンの返済期間を15年以下で申し込みした人:3.8%

住宅ローンの返済期間を20年以下で申し込みした人:11.9%

住宅ローンの返済期間を25年以下で申し込みした人:21.2%

住宅ローンの返済期間を30年以下で申し込みした人:41.9%

住宅ローンの返済期間を35年以下で申し込みした人:20.8%

住宅ローンの返済期間を25年以上35年以下で選んでいる人が、全体の内83.9%の割合を占めていることが確認でき、住宅ローンの借り入れをしている方の多くが、このくらいの返済期間で借り入れの申し込みをしていると推測することができます。

また、完済債権の平均経過期間を見ますと、実際に、住宅ローンの申し込みをした返済期間までフルに住宅ローンを返済している人というのは、ほとんどいないことも確認でき、住宅ローンを借り入れしている人の大半が、住宅ローンの返済期間を経過する前にすべての住宅ローンを完済していることも見て取れます。

自分に合った住宅ローンの返済期間の選び方と考え方

自分に合った住宅ローンの返済期間とは、ずばり「毎月無理ない返済金額になっているかどうか」に尽きます。

たとえば、以下の借入条件の下、住宅ローンの返済期間のみを変化させ、それ以外の借入条件を同じにした返済金額の比較をすると自分に合った住宅ローンの返済期間がわかりやすくなります。

借入金額:2,500万円

金利:2.0%の固定金利

返済方法:元利均等返済(ボーナス払いなし)

返済期間:以下表の通り

その他の条件は加味しません

| 返済期間 | 15年 | 20年 | 25年 | 30年 | 35年 |

| 毎月の返済金額 | 160,877円 | 126,470円 | 105,963円 | 92,404円 | 82,815円 |

| 完済までの総返済金額 | 28,957,891円 | 30,353,000円 | 31,789,075円 | 33,265,752円 | 34,782,590円 |

| 完済までの返済元金 | 25,000,000円 | ||||

| 完済までの総支払利息 | 3,957,891円 | 5,353,000円 | 6,789,075円 | 8,265,752円 | 9,782,590円 |

住宅ローンの返済期間のみを変化させるだけで、毎月返済しなければならない住宅ローンの返済金額や完済までに支払う必要のある総返済金額が全く異なることがご理解いただけます。

この時、毎月の返済金額が、無理のない返済金額になっていることが大前提です。

たとえば、毎月の住宅ローンの返済金額を10万円以内にしたいというのであれば、少なくとも、住宅ローンの返済期間が、15年から25年にしてしまいますと予算オーバーとなってしまい、他の方法を模索したり対策をする必要があるといったイメージになります。

住宅ローンの平均返済期間は、住宅ローンを借り入れする私たちにとって無関係

ここまで、住宅ローンの平均返済期間や自分に合った住宅ローンの返済期間の選び方について紹介しましたが、そもそも、住宅ローンの平均返済期間は、住宅ローンを借り入れする私たちにとって無関係なことです。

なぜならば、住宅ローンの返済において、毎月無理のない返済をすることが重要であり、周りの方々が選んでいる住宅ローンの平均返済期間に合わせて借り入れを行ったことが、長く苦しい住宅ローンの返済になってしまえば本末転倒だからです。

住宅ローンの返済期間に限ったことではありませんが、物事を考える時に、周りと比較し平均を知りたがる人が全体的に多いイメージを筆者は勝手に持っているのですが、そのようなことを考えるよりも、要は、自分たちがどのようにしたらうまくいくのか?を最優先で考えることが大切なのではないのでしょうか?

住宅ローンの返済期間は、将来のライフプランを考えて決定する

住宅ローンの返済期間を選ぶ上で重要なことは、毎月無理のない返済金額にするための返済期間を選ぶことですが、これに加えて、将来のライフプランを考えて決定することも重要です。

たとえば、わかりやすいイメージ例として、「定年退職をするまで」や「公的年金が支給開始になる前」なども1つの選択肢として考えることもできるのですが、無理にこれらのライフイベントに合わせて住宅ローンの返済期間を決定する必要はありません。

まずは、無理のない返済金額になっているかどうかを優先して考え、この結果、定年退職をするまでや公的年金が支給される前などになっていれば望ましいのではないか程度に留めておくべきだと筆者は考えています。

この理由として、住宅ローンの返済を早めるための繰り上げ返済を活用する方法があるほか、筆者のように定年退職のない個人事業主の場合、歳を重ねたとしても一定の収入を得られる可能性もあるためです。

また、住宅ローンを借り入れする際に頭金(自己資金)を考慮した住宅ローンの借入条件を考えたり、返済期間以外の借入条件を調整することでも対策が可能であることを踏まえますと、将来のライフプランを考えながら住宅ローンの返済計画を立てることがいかに重要なことであるかがわかります。

話が長くなってしまいましたが、つまり、それぞれが置かれている状況によって、住宅ローンの返済期間は柔軟に設定する必要があるわけであり、定年退職や公的年金支給前にこだわる必要はないということです。

ただし、会社員や公務員をはじめとした給与所得者で、定年退職後に収入が減少してしまう方や住宅ローンの返済が残っていることによって老後の生活に支障が出る懸念がある場合などは、将来のライフプランやライフイベントをより詳細に考えた上で住宅ローンの返済期間を決定しておくことが望ましいことは確かと言えます。

住宅ローンの返済期間を自ら計画的に短縮させる繰り上げ返済について

住宅ローンを借り入れしますと、当初、自らが決定した住宅ローンの返済条件に基づいて完済までの長い期間に渡って住宅ローンの返済が始まることになります。

この時、住宅ローンの返済期間を自ら計画的に短縮させることができる「繰り上げ返済」があり、これを上手に活用することで、より、住宅ローンの返済期間に縛られない返済を行っていくことが可能になります。

ちなみに、住宅ローンの繰り上げ返済には、住宅ローンの返済期間を短縮させるための「期間短縮型」の繰り上げ返済と毎月の住宅ローンの返済金額を減額する「返済額軽減型」の繰り上げ返済の2種類があります。

これらの繰り上げ返済についての解説や違い、繰り上げ返済を活用した場合に得られる効果の違いにつきましては、以下、当事務所が公開している記事リンクから詳しく確認することができますので、本ページでは詳しい解説について割愛をさせていただきます。

住宅ローンの繰り上げ返済について気になる人や内容をもっと深く知りたい人は、以下、当事務所の記事リンクから合わせて読み進めてみることをおすすめ致しますし、住宅ローンの申し込みを行う前に、将来のライフプランを考えながら、繰り上げ返済を計画的に行っていくためにはどのようにしたら良いのかまで考えておけることが望ましいと筆者は考えます。

おわりに

本ページでは、これから住宅ローンの申し込みを検討している方を対象に、住宅ローンの返済期間はどのように選ぶのがよいのか、自分に合った住宅ローンの返済期間の選び方や考え方について押さえておきたいポイントについて紹介させていただきました。

筆者は、業務の性質上、様々な立場のお客様と面談し相談に応じることがある中で、住宅ローンの返済計画がうまくいかなかったことによるローン返済の重さを感じてしまうことがあるのですが、やはり、そのようにならないためには、住宅ローンの申し込み前から計画的、かつ、しっかりとした住宅ローンの対策を取った上で住宅ローンの申し込みを行うことが望ましいと実感致します。

また、筆者自身も住宅ローンを抱えている1人として、毎月の住宅ローンの返済は、家計の支出に大きな影響を及ぼすことを常に感じますが、その一方で、無理のない返済金額に留めて住宅ローンを借り入れしたことは大正解であったと本ページを作成している中で改めて感じております。

住宅ローンの借入条件の1つである、返済期間を中心に解説を進めさせていただきましたが、返済期間1つで、毎月の住宅ローンの返済金額や完済までの総返済金額が大きく変わることを踏まえますと、住宅ローンの返済金額に影響を及ぼすことになる他の条件についても、返済期間と同様に、詳しく知っておくことが大切であるとも言えるでしょう。