本ページでは、住宅ローンの繰り上げ返済はしない方がいい!という情報が本当なのか?についてわかりやすく紹介していきます。

なお、本ページは2019年10月11日に初めて公開したものを2022年9月27日に大幅な加筆・修正・追記をしています。

はじめに、住宅ローンの繰り上げ返済をすることで、支払利息を減らしたり、早く住宅ローンの返済を終わらせる効果が期待できます。

ただし、住宅ローンの繰り上げ返済には「期間短縮型」と「返済額軽減型」と呼ばれる2つの方法があり、どちらの方法を選ぶのか?によって効果が全く異なります。

そのため、住宅ローンを早く無理なく返済するためには、少なくともこれらの特徴を知っておかなくてはなりません。

本ページでは、繰り上げ返済の方法や特徴だけでなく、住宅ローンの繰り上げ返済はしない方がいいのか?といった疑問をわかりやすく解決するためのポイントを紹介します。

目次

【損得勘定よりも前に考えるべき】住宅ローンの繰り上げ返済はしない方がいいって本当?

住宅ローンの繰り上げ返済はしない方がいいって本当?なのか。

私は「誤っている」と考えます。

このように考える理由は、住宅ローンを完済するまでの長い期間にあります。

まず、住宅ローンの完済を迎えるまでの期間は「何十年と長期間に渡る」ことが一般的です。

加えて、家計支出において、住宅ローンの返済が家計支出の中で「最も多くの金額を占めている」ことも一般的です。

これら2つのことから、住宅ローンの返済が無くなりますと、家計のお金にかなりの余裕が生じます。

実際、住宅ローンの返済を行っている人ほど、上記の内容に納得し共感できるはずです。

そして、できるだけ早く返済を終えたい、楽になりたいといった心情になるのも理解できます。

これらのことを考えますと、損得勘定や単に住宅ローンの繰り上げ返済をしない方がいい!というのは誤っていると思うわけです。

【住宅ローン残高と相殺】団体信用生命保険があるから住宅ローンの繰り上げ返済はしない方がいいって本当?

住宅ローンの繰り上げ返済をしない方がいいといった考えがある理由の1つに「団体信用生命保険(以下、団信)」があります。

団信は、住宅ローンを返済しなければならない人が、死亡した場合や高度障害になった場合、住宅ローン残高が団信の保険金と相殺されるものです。

つまり、住宅ローン残高と保険金が相殺されることによって、以後、住宅ローンの返済をしなくて済むことになります。

しかし、私はあらかじめ留意しておくべき重要な注意点があると思っています。

まず、団信は住宅ローンを返済しなければならない人が、死亡した場合や高度障害になった場合でなければ保険金を受け取ることができません。

突然の病気や事故・予期せぬ災害によって死亡したり高度障害になってしまった場合、団信があるから住宅ローンの繰り上げ返済はしない方がいいという考え方は確かに一理あると思います。

しかし、一般的に考えますとこのような状況に置かれる確率は「かなり低い」と思われます。

もう1つは、人が死亡したり高度障害になるまでの過程です。

人は、さまざまな理由によって死亡や高度障害になることが考えられます。

このとき、そこに至るまでの医療費・介護費など、支出されるさまざまなお金は多額になることが十分予測できます。

これに加えて、住宅ローンの返済です。

団信の保険金を受け取るまでに、住宅ローンの返済に加えて、普段とは異なる支出が多額で長期的になる可能性も留意しておかなければなりません。

大きな病気になって入院し、毎月の医療費が多くかかることになった。体調が悪くしばらく働けず収入が減少した。毎月、貯蓄が徐々に減少している。これがいつまで続くのか?お金に対する心配だけが増加する一方だ。このような過程が容易に考えられますし現実的なのではないでしょうか?ってことを伝えたいわけです。

ちなみに、上記の懸念について、以下の関連記事では、当事務所がFP相談で実際に対応し率直に感じたことを紹介しています。

上記の関連記事を合わせて読み進めていただき、それでも住宅ローンの繰り上げ返済をしない方がいいのか?

改めて、自問自答してみていただくことを強くおすすめします。

【あなたはどっち?】住宅ローンの繰り上げ返済で得られる2種類の効果

住宅ローンの繰り上げ返済をすることで得られる効果は大きく3つにわけられます。

1.住宅ローンを完済するまでの返済期間が短くなる(期間短縮型)

2.毎月の住宅ローン返済金額が少なくなる(返済額軽減型)

3.完済までに支払う利息を少なくすることができる(どちらも共通)

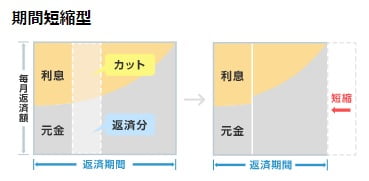

本ページの冒頭でお伝えした「期間短縮型」の繰り上げ返済をしますと「1」の効果が得られます。

一方で「2」の効果は「返済額軽減型」の繰り上げ返済を行うことで得られます。

このとき、住宅ローンの繰り上げ返済を行うことによって、どちらの効果を得たいのか?を考えておかなければなりません。

とはいえ「期間短縮型」と「返済額軽減型」にはどのような特徴があるのか?を詳しく知らなければ決めようがないですよね?

そこで次項では、「期間短縮型」と「返済額軽減型」について、それぞれ個別にポイントを紹介します。

【完済までの返済期間が短くなる】期間短縮型で住宅ローンを繰り上げ返済する場合のポイント

まずは、期間短縮型の特徴と期間短縮型で住宅ローンを繰り上げ返済する場合の効果を簡単にまとめます。

・完済までの返済期間を短くすることができる(早く住宅ローンの返済が終えられる)

・完済までに支払う利息の総額を減らすことができる

・毎月の返済金額は変わらない

出典:住信SBIネット銀行 繰上返済 一部繰上返済(期間短縮型・返済軽減型)とは?より引用

上記図を基に、たとえば、毎月の住宅ローンの返済額が10万円、残りの返済期間が20年であったものとして考えてみます。

このとき、期間短縮型で住宅ローンを繰り上げ返済した場合、以下のような効果が得られるイメージです。

・毎月の返済金額は10万円のままで変わらない

・完済までの期間が20年だったものが、10年に短縮された

・完済までの期間が短縮されたことによって、完済までに支払う利息の総額を減らすことができた

金額や数字に置き換えますと、期間短縮型の効果がイメージしやすくなるのではないでしょうか?

【重要】繰り上げ返済金額によって「短縮期間」が大きく変わることになる

期間短縮型の繰り上げ返済を行いますと、住宅ローンを完済するまでの期間を短くすることができます。

ただし、繰り上げ返済をする金額によって「短縮期間」が大きく変わる点は押さえておかなければならないポイントです。

【繰り上げ返済効果はどのくらい?】簡単なシミュレーション結果を紹介

期間短縮型の繰り上げ返済は、繰り上げ返済をする金額によって「短縮期間」が大きく変わります。

このとき、どのくらいのお金を繰り上げ返済すると、どのくらい期間が短縮されるのか?気になる人は多いはずです。

そこで、ここでは以下の前提条件を基にどのくらいの効果が得られるのか?簡単なシミュレーション結果を紹介します。

・住宅ローンの当初借入金額:3,500万円

・住宅ローンの金利:年利率1.50%の固定金利

・返済期間:35年間

・返済方法:元利均等返済(ボーナス払いなし)

・繰り上げ返済実行時期:住宅ローンの返済から10年経過後

・繰り上げ返済金額:100万円

・毎月の返済金額:107,164円(毎月返済金額は変わりません)

・残り返済期間:23年11ヶ月(短縮期間1年1ヶ月)

・支払利息の軽減効果:441,524円

100万円を期間短縮型の繰り上げ返済に充てた結果、完済までの期間が1年1ヶ月短くなりました。

合わせて、支払利息の軽減効果が441,524円得られる結果となりました。

ちなみに、同じ前提条件で「期間短縮型」の繰り上げ返済として200万円を充てた効果は以下の通りです。

・毎月の返済金額:107,164円(毎月返済金額は変わりません)

・残り返済期間:22年10ヶ月(短縮期間2年2ヶ月)

・支払利息の軽減効果:859,266円

繰り上げ返済に充てる金額が多くなるほど、短縮される期間や支払利息の軽減効果が大きくなることが確認できます。

【どのような場合に選ぶのがよい?】期間短縮型の繰り上げ返済が適している人

期間短縮型の繰り上げ返済が適している人は、早く住宅ローンの返済を終えたいと考えている人です。

すでに紹介しておりますように、私は老後生活(年金生活)が始まる前までに住宅ローンの完済をしておく必要性があると思っています。

このように、一定の時期までに住宅ローンの完済をしたい人やできる限り早く住宅ローンの返済を終えたい人。

これらのニーズを抱えている人にとって、期間短縮型の繰り上げ返済は適しているといえます。

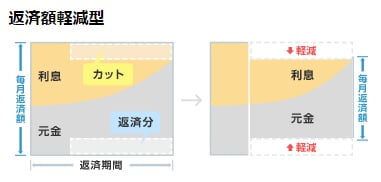

【毎月の返済金額が減少する】返済額軽減型で住宅ローンを繰り上げ返済する場合のポイント

今度は、返済額軽減型の特徴と返済額軽減型で住宅ローンを繰り上げ返済する場合の効果を簡単にまとめます。

・毎月の住宅ローンの返済金額を減らすことができる

・完済までに支払う利息の総額を減らすことができる

・完済までの返済期間は変わらない

上記の特徴を図で確認していきましょう。

出典:住信SBIネット銀行 繰上返済 一部繰上返済(期間短縮型・返済軽減型)とは?より引用

上記図を基に、こちらも毎月の住宅ローンの返済額が10万円、残りの返済期間が20年であったものとして考えてみます。

このとき、返済額軽減型で住宅ローンを繰り上げ返済した場合、以下のような効果が得られるイメージです。

・毎月の返済金額が10万円から9.5万円になって少なくなった

・完済までの期間が20年のまま変わらない

・繰り上げ返済をしたことによって、完済までに支払う利息の総額を減らすことができた

こちらも金額や数字に置き換えますと、返済額軽減型の効果がイメージしやすくなると思います。

【重要】繰り上げ返済金額によって「毎月の返済金額」が大きく変わることになる

返済額軽減型の繰り上げ返済を行いますと、住宅ローンを完済するまでに毎月返済する金額が少なくなります。

ただし、繰り上げ返済をする金額によって「毎月の返済金額」が大きく変わる点は押さえておかなければならないポイントです。

【毎月の返済金額はいくら減る?】簡単なシミュレーション結果を紹介

返済額軽減型の繰り上げ返済は、繰り上げ返済をする金額によって「毎月の返済金額」が大きく変わります。

このとき、どのくらいのお金を繰り上げ返済すると、どのくらい毎月の返済金額が減ることになるのか?気になる人は多いはずです。

そこで、ここでは、先に紹介した期間選択型の前提条件と同じ条件でどのくらいの効果が得られるのか?簡単なシミュレーション結果を紹介します。

・住宅ローンの当初借入金額:3,500万円

・住宅ローンの金利:年利率1.50%の固定金利

・返済期間:35年間

・返済方法:元利均等返済(ボーナス払いなし)

・繰り上げ返済実行時期:住宅ローンの返済から10年経過後

・繰り上げ返済金額:100万円

返済額軽減型で100万円の繰り上げ返済を行った場合の結果は以下の通りです。

・毎月の返済金額:103,154円(毎月返済金額は4,010円減少。当初の返済金額107,164円)

・残り返済期間:25年0ヶ月(返済期間は変わりません)

・支払利息の軽減効果:199,120円

100万円というまとまった金額を充てた結果、4,010円しか毎月返済の金額が減少しないのか?と思われた人もいるかもしれません。

また、期間短縮型の繰り上げ返済に比べて支払利息の軽減効果が少ない特徴も合わせて押さえておくべきポイントです。

なお、同じ前提条件で「返済額軽減型」の繰り上げ返済として200万円を充てた効果は以下の通りです。

・毎月の返済金額:99,143円(毎月返済金額は8,021円減少。当初の返済金額107,164円)

・残り返済期間:25年0ヶ月(返済期間は変わりません)

・支払利息の軽減効果:398,187円

繰り上げ返済に充てる金額が多くなるほど、毎月返済金額も多く減らすことができています。

【どのような場合に選ぶのがよい?】返済額軽減型の繰り上げ返済が適している人

返済額軽減型の繰り上げ返済が適している人は、とにかく毎月の返済金額を少なくしたいと考えている人です。

家計の支出を減らしてお金に余裕を持ちたい人、余裕ができたお金をほかの必要なところへ充てたいと考えている人。

これらのニーズを抱えている人にとって、返済額軽減型の繰り上げ返済は適しているといえます。

【おわりに】FP相談から感じた独立系ファイナンシャルプランナーの見解

住宅ローンの繰り上げ返済は、できる限り計画的に行うべきだと独立系ファイナンシャルプランナーとして考えます。

この理由は、不測の事態に陥ったときの予期せぬ家計支出と負担の増加です。

すでに紹介したFP相談の関連記事では、老後年金生活と住宅ローンの返済に加え、医療・介護費用の増加にかかる懸念を綴っています。

仮に、年金収入が多かったとしても、まとまった貯蓄が多かったとしても、長い時間軸で考えたとき大きなリスクになってしまう懸念をご理解いただく必要があると私は思っています。

また、老後生活(年金生活)によって、年齢が高齢になりますと、高齢だからこそのお金の問題がほかにも生じます。

住宅ローンの繰り上げ返済をはじめ、多くの人は「お金にかかる損得勘定」に目が行きがちな印象をどうしても受けています。

これは、さまざまなサイトで情報公開している内容が、少なからずマイナスの誤った影響を与えているのもあるでしょう。

重要なポイントは、まずもってお金の損得以前に、お金が円滑に回っていくための「キャッシュフロー」を優先して考える必要があります。

要は、不測の事態が起こったとしても、お金に困らず円滑に回していけるような家計(基盤)をそれぞれが作っておく必要があるということです。

そのための一策として、住宅ローンの繰り上げ返済を行うことは「効果的」だと独立系ファイナンシャルプランナーとして私は思っています。

お金が回らなくなりますと、お金に余裕があったとき、なぜあのときこうしておかなかったのだろう?と後悔することもあるでしょう。

極めて低い確率であったとしても、後々、大きなリスクになり兼ねないことほど、早い段階でリスクヘッジしておくことが大切だと私は思います。

内容がよかったと思った人は、SNSでのシェアや当事務所フェイスブックのフォローをいただければ励みになります。

ご相談も随時受付しておりますので、ご検討をよろしくお願いいたします。