本ページは、これから住宅ローンの申し込みをして住宅購入される予定のある人を対象に、住宅ローンの審査は何を審査されるのか、住宅ローンの審査項目と審査に通過するための対策ポイントを独立系ファイナンシャルプランナー(FP)がわかりやすく紹介していきます。(2019年2月18日に公開したものを2019年11月12日に加筆し更新したものとなります)

はじめに、これから住宅ローンの審査を受けて、夢のマイホームの購入を考えている人からしますと、そもそも自分は、住宅ローンの審査に通過するのかどうか不安や疑問をお持ちだと思います。

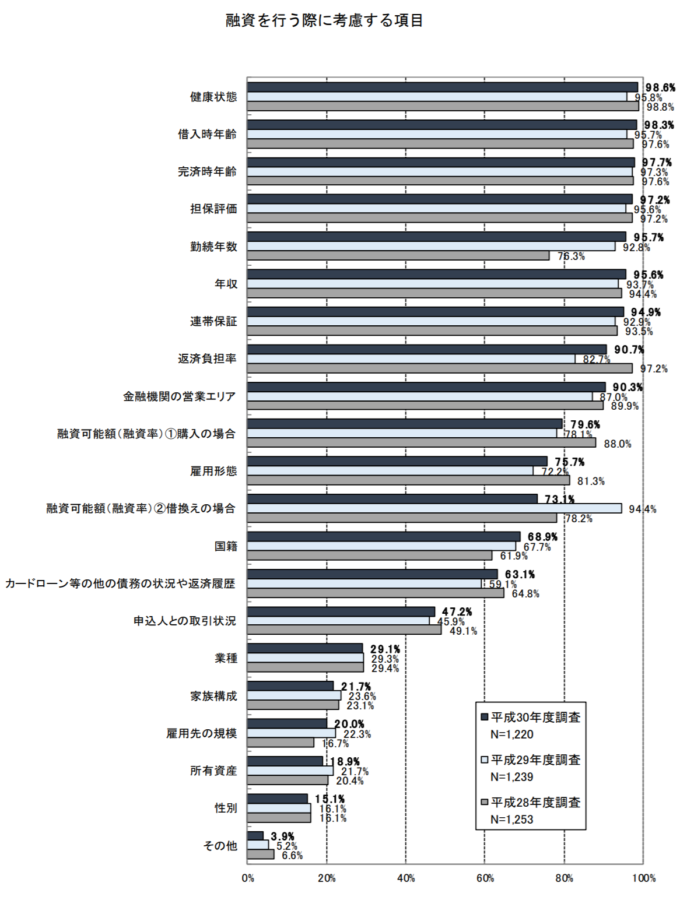

実のところ、住宅ローンの審査項目というのは、国土交通省が毎年統計データを公開しており、その統計データを見ることによって、どのような項目が審査されるのか予測し、対策をすることができます。

そこで本記事では、これから住宅ローンの申し込みを行う予定の方を対象に、国土交通省が公開している統計データを基に住宅ローンの審査項目と審査に通過するための対策ポイントをわかりやすく紹介していきます。

目次

住宅ローンの申し込み前に必ず確認するべきこと

住宅ローンの申し込み前に必ず確認するべきことは、ご自身の個人信用情報です。

個人信用情報とは、自動車ローンなどの各種ローンやクレジットカードの分割代金の支払履歴など、いわゆる信用取引にかかる個人情報にあたり、これに著しい問題がある場合、住宅ローンの審査に通過することはありません。

著しい問題とは、たとえば、複数の金融機関や消費者金融などからお金を借入していることによる多重債務、ローンの返済やクレジット代金の連続した遅延や複数回に渡る遅延、債務整理を行ったことによる個人信用情報の異動履歴など、実に様々です。

また、仮に、住宅ローンを夫婦で収入合算をして申し込む予定がある場合、本人のみならず配偶者の個人信用情報に問題がないことも求められます。

このように、個人信用情報を住宅ローンの申し込み前に必ず確認しておくことが極めて大切であり、仮に、個人信用情報に問題があった場合、住宅ローンの申し込みや審査にかける時間や手間が無駄になってしまいます。

そのため、個人信用情報とはどのようなものなのかわからない方は、ここを知り、確認するところから始めておきましょう。(住宅ローンの審査に通過するための対策にあたります)

住宅ローンの審査項目とは?

国土交通省では、民間住宅ローンの実態に関する調査の結果報告書を毎年公開しており、これは、住宅ローンを取り扱っている金融機関に対してのアンケート調査と考えていただいて差し支えありません。

そして、この調査結果には、住宅ローンの融資を行う際に考慮する項目も統計データとして掲載されており、これを見ることによって、どのような項目が審査されるのか予測し、対策をすることができます。

出典 国土交通省 平成29年度民間住宅ローンの実態に関する調査結果報告書より引用

※画像はクリックまたはタップで拡大表示でき、閉じる場合は、画像右下のcloseを押してください。

住宅ローンの審査は、上記統計結果のように、さまざまな項目が審査され、それぞれの審査項目を総合的に判断して融資の可否が決定されます。

そのため、原則として1つの審査項目に問題があることを理由に住宅ローンを融資しないといったことはありませんが、個人信用情報も含めて、融資の可否が左右する重要なポイントがあることも確かです。

そこで次項からは、住宅ローンの審査項目の内、特に、注意が必要な審査項目と対策ポイントについて紹介していきます。

なお、上記統計結果は、平成29年度のものとなりますが、本ページの終わりの方で、平成30年度の統計結果も合わせて紹介しますので、最後まで目通しいただくことをおすすめ致します。

住宅ローンの審査項目と対策ポイント

ここからは、住宅ローンの審査項目の内、特に、注意が必要な審査項目と対策ポイントについて紹介していきますが、これから住宅ローンを新規に借入する方を想定した紹介としますので、あらかじめご留意下さい。

完済時年齢

完済時年齢とは、住宅ローンをすべて返済し終える年齢のことを言います。

たとえば、30歳の時に住宅ローンの借入を行い、返済期間が35年であれば、完済時年齢は65歳といったイメージです。

なお、住宅ローンの完済時年齢は、金融機関によってそれぞれ異なり、完済時年齢が満76歳未満や満81歳以下のところなど、実にさまざまです。

そのため、住宅ローンの借入を希望している金融機関のWEBサイトや住宅ローンの商品概要説明書に目を通して、完済時年齢が何歳までであるのか確認しておくことが望ましいでしょう。

健康状態

健康状態は、住宅ローンの融資を受ける上において、団体信用生命保険に加入することを求めている金融機関が多くなっている理由が関係します。

団体信用生命保険とは、住宅ローンの債務者(主債務者)が、住宅ローンの返済期間中に死亡や所定の高度障害になってしまった場合、住宅ローン債務と団体信用生命保険の保険金を相殺するための生命保険です。

つまり、金融機関側にとってみると、融資したお金の貸し倒れを防止するための予防策であり、担保と考えることもできます。

団体信用生命保険に加入できない場合は、ワイド団信に加入する選択肢も

団体信用生命保険には、ワイド団信といって、持病や健康状態に問題がある方でも加入できる可能性のある引受基準緩和型の団体信用生命保険もあります。

ただし、ワイド団信に加入する場合は、本来適用される住宅ローンの金利に保険料に代わる金利が上乗せされるため、毎月の返済金額や完済までの総返済金額は多くなるデメリットがあります。

そのため、当初の借入計画や返済計画が、後々の返済に大きな影響を与えないようなマネープランを考えておくことも大切です。

フラット35は、団体信用生命保険の加入が任意

民間金融機関が融資する住宅ローンは、団体信用生命保険に加入できる健康状態でなければ借入することはできませんが、住宅金融支援機構が取り扱っているフラット35は、団体信用生命保険の加入が任意となっています。

そのため、健康状態に不安がある方や団体信用生命保険に加入できなかったとしても、フラット35で住宅ローンの借入を行うことができる可能性もあります。

なお、フラット35は、長期固定金利の住宅ローンであるため、変動金利を含めた低金利の住宅ローンに比べて、金利が高めですが、完済までの返済金額が変わらず、返済計画が立てやすいメリットがあります。

借入時年齢

借入時年齢とは、住宅ローンを借入する時の年齢のことを言います。

借入時年齢も住宅ローンを取り扱っている金融機関によってそれぞれ異なり、金融機関のWEBサイトや住宅ローンの商品概要説明書から年齢確認することが可能です。

たとえば、満20歳以上、満60歳以下のように借入時年齢が記載されていることが一般的ですが、すでに紹介した完済時年齢や健康状態との兼ね合いを考慮すると、中高齢になってからの借入は審査に通過するのが厳しくなる可能性も否めないでしょう。

担保評価

住宅ローンの融資が実行される前において、取得した土地や建物といった不動産の登記手続きを済ませなければ、ローンの本審査が通過したとしても融資が実行されることはありません。

この理由は、融資した住宅ローンが、完済までの間に返済が滞ってしまうことによって貸し倒れを防止するためであり、具体的には、土地や建物に対して、保証会社などを抵当権者とする第1位順位の抵当権を設定しなければなりません。

第1位順位の抵当権とは

第1位順位の抵当権とは、抵当権者である保証会社や住宅ローンを融資した金融機関などが、最優先で土地や建物を取得する権利のことをいい、ローンの返済が滞った場合は、最終的に土地や建物は差し押さえられ、競売にかけられて売却されます。

売却されたお金は、融資した資金の回収に充てられることになるため、取得した土地や建物が、住宅ローンの融資金額を担保できる程度のものでなければ、金融機関は、住宅ローンを融資しないことになります。

担保評価で留意しておきたいこと

担保評価は、それぞれの金融機関が独自マニュアルなどに基づいて評価するため、評価方法がWEBで公開されたり、外部にもれるということはありません。

ただし、ここでは参考情報として、大まかにこのようなところも見られるといったところをざっくり紹介しておきます。

道路条件に問題がないか(42条2項道路・43条但し書き道路・行き止まり道路など)

特殊な敷地ではないか(傾斜地・不整形地・高圧線の下など)

建築基準法に違反していないか

未登記ではないか(特に増改築で未登記は多い・登記所有者が故人ではないか・抵当権など他の権利が付されていないかなど)

年収

年収は、希望する住宅ローンの借入金額を完済まで滞ることなく返済し続けていけるかどうかを審査するための項目であり、安定して得られると見込まれる収入であることが必要です。

なお、年収の審査は、就いている職業によって異なり、会社員や公務員など給与収入がある方の場合は、源泉徴収票の支払金額(年収)を基に審査される一方、個人事業主などの自営業者は、所得金額で審査される点に注意が必要です。

また、所得金額で審査される場合は、当然のことながら黒字でなければならないほか、減価償却費の計上や青色申告特別控除の適用、事業専従者に対する給与の支払いがある場合は、別途、引き直し計算というものがなされます。

連帯保証

住宅ローンの申し込みは、本人の単独で行う場合のほか、夫婦で収入合算するなど、複数で申し込みをすることも可能です。

この時、審査結果によっては、連帯保証人を求められることもあるほか、夫婦や親子で収入合算する場合は、双方が連帯債務者として、住宅ローンの返済をしていかなければならない義務を負います。

ただし、民間金融機関の住宅ローンでは、融資条件として、保証会社の保証を受けられることを条件に付している場合が多く、連帯保証人を立てる必要がないとしていることが一般的です。

住宅ローンを融資する金融機関とすれば、単独の借入よりも連帯保証が付いていることで、より融資したお金を回収しやすくなるメリットが得られるため、お金を貸しやすいと考えることもできます。

併せて、保証会社からしますと、信用のある人でなければ保証をすることはありませんから、本記事の最初で紹介した個人信用情報の内容が、保証の有無を決定する関係・繋がりがあるというわけです。

勤続年数

勤続年数とは、現在就いている仕事に何年携わっているかを審査する項目です。

勤続年数が長ければ長い程、住宅ローンを返済するためのお金を安定的に返済できる収入が得られると考えることもできるほか、収入の増加も見込まれます。

なお、自営業者などの場合は、開業してからの年数が勤続年数に該当することになりますが、多くの金融機関では、おおむね勤続年数が3年以上あることを1つの目安としているところも多く見られます。

中には、2年以上やそれよりも短くても申し込みは可能としているところもありますが、住宅ローンの申し込みをするのと審査に通過するのは、全くの別問題であることをご理解いただいた上で金融機関を選ぶことが大切と言えます。

返済負担率

返済負担率とは、年収や所得金額に対して1年間で返済する借入金などの金額がどのくらいの割合を占めているのかを示すものです。

返済負担率が高くなると、収入に対して返済が重くなると見ることができるため、金融機関側としては、ローンの安定した返済や完済が見込めないという判断になり兼ねません。

返済負担率の計算イメージ

たとえば、年収400万円で、住宅ローンの返済が月々10万円だと仮定し、その他のローンや返済するものがない場合の返済負担率は、以下のように計算されます。

年間返済金額:10万円×12ヶ月=120万円

返済負担率:(120万円÷400万円)×100=30%

返済負担率が30%ですと、高い割合と判断でき、仮に35%以上ですと、多重債務防止の観点から融資不可の決定がなされる場合がほとんどです。

なお、返済負担率の計算は、既存の返済金額に加えてこれから返済することになる住宅ローンの返済金額も加えて計算されることになります。

そのため、自動車ローンやその他のローンを抱えている状態で住宅ローンを申し込みする場合は、返済負担率に注意が必要と言えます。

また、クレジットカードに付帯されているキャッシング枠は、実際にキャッシングを利用していないとしても、返済負担率の計算をする際に、金融機関のそれぞれのルールに則って計算されることになる点にも要注意です。

雇用形態

雇用形態とは、正社員・正職員・契約社員・アルバイトなどのことを指します。

すでに紹介した年収の審査項目において、住宅ローンを安定して返済できる収入を得られる雇用形態は、言うまでもなく、正社員や正職員です。

契約社員やアルバイトの場合、いわゆる非正規労働者であるため、場合によっては契約期間満了による雇い止めや事業悪化による解雇といった懸念も少なからず考慮されるでしょう。

公的健康保険証を確認すると、雇用形態や職業は、概ね把握することができますので、住宅ローンの申し込みの際は、正しく申告する必要があります。

カードローンやその他の債務状況や返済履歴

カードローンやその他の債務状況や返済履歴は、すでに案内した個人信用情報を確認されることで、申込者の申告内容と整合性が取れているのか確認されます。

併せて、返済が滞っていないか、債務超過になっていないか、いわゆるブラックリストの状態ではないか、なども確認されることになります。

なお、金融機関によっては、消費者金融からの借入があることで審査不可とするところもあるようです。

ただし、過去に消費者金融からの借入があったとしても、現状ではそのような借入がない場合は、問題ないとする金融機関が一般的です。

平成30年度の住宅ローン統計結果から考えられること

出典 国土交通省 平成30年度民間住宅ローンの実態に関する調査結果報告書より引用

平成29年度の統計結果と平成30年度の統計結果を比べて顕著に異なるところは、住宅ローンの審査で最も高く考慮する審査項目が、平成29年度では、「完済時年齢」であったのに対し、平成30年度では「健康状態」になっているという点です。

単純なお話しですが、住宅ローンを融資する金融機関側は、融資希望者の「健康状態」を住宅ローンの融資をする上で重視していると考えられ、なぜ、このような結果になったのか考える必要があります。

ここからは、あくまでも筆者個人の見解ですが、現状、多くの金融機関は減益などで極めて厳しい状況下に立たされており、できる限り多くの利益を追求していかなければなりません。

この時、健康状態が良好な人と健康状態が良好ではない人の大きな違いはどこにあるのでしょう?

それは、毎月返済する住宅ローンの返済額に含まれる支払利息にあります。

私たちが、住宅ローンを長い期間に渡って返済するということは、その分、金融機関側にとって利息が継続的に入ることになりますから、いわば利益が継続して得られるきっかけになります。

しかしながら、仮に、健康状態が良好ではない人が、返済途中で死亡した場合、担保となる団体信用生命保険から保険金が支払われ、融資した住宅ローン債務と相殺されることになります。

結果、得られるはずの利益が途中で得られなくなるわけです。

おそらく、このような事情が、健康状態を最優先するきっかけになっている原因の1つなのではないかと筆者は考えています。

健康状態に問題があっても住宅ローンの審査に通過する可能性はある

健康状態に問題があったからといって住宅ローンの審査に通過しないといったことはなく、たとえば、持病がある人でも加入することができるワイド団信や、そもそも団体信用生命保険の加入が義務となっていないフラット35などの選択肢もあります。

住宅ローンの審査に通過し、完済まで無理のない住宅ローンの返済をしていくためには、健康状態に気を付けながら、無理のない住宅ローンの返済計画を立てておくことも大切となります。

いずれにしましても、その人にあった対策の仕方は様々ありますので、極度に心配をする必要はないと考えることができるでしょう。

住宅購入の動機もローンの審査対象

意外と思われる方もおられると思いますが、住宅購入の動機もローンの審査対象となります。

なぜ、住宅購入することになったのか?

転職したばかりで、なぜ、住宅購入しようと思ったのか?

自宅から勤務先まで遠いのになぜ?

独身なのになぜ?

離婚したばかりなのになぜ?

上記は、ほんの一例ですが、動機や事情が金融機関にとって納得できるものである必要性はあると言えます。

ちなみに、筆者が住宅購入の動機を聞かれた際は、2人目の子供が誕生して住んでいた貸家が手狭になったこと、事業所得がある程度安定したことを機に自宅を購入したいと思ったといった理由を伝えました。

人によって感じ方は異なりますが、ごく自然の理由で違和感を持たれた方はおそらくあまり多くないと思います。

住宅ローンの審査通過は決して難しいものではない

これまで紹介した住宅ローンの審査項目をしっかりとご理解いただき、問題がある点について対策を取ることができれば、住宅ローンの審査通過は、決して難しいものではありません。

くどいようですが、個人信用情報につきましては、常日頃からお金の管理をしっかりと行っておくことが大切であり、ローン対策以前の重要な項目です。

そのため、個人信用情報さえ問題がなければ、後は、住宅ローンの審査に向けた対策でいかようにもやりようがあるため、極度に大きな心配をする必要はないでしょう。

おわりに

長文にお付き合いいただきありがとうございました。

住宅ローンの審査に通過して夢のマイホームを持つことは、希望に満ちた新たな人生のスタートでもあり、完済までの長きに渡ってお金を返済し続けていかなければならない義務を負うことにもなります。

その間、住宅ローンの返済だけではなく、子供の教育資金やご自身の老後生活、場合によっては親の介護など、必要に駆られるお金というのはさまざまです。

そのため、住宅購入がゴールではありませんので、幅広い視点で家計のお金を考えながらマネープランを事前に立てておくことも大切です。

こちらは余談となりますが、筆者は住宅購入した後に新たに子供がもう1人誕生したことによってライフイベントやマネープランが大きく変化することになりました。

いつ、どのようなことが起こるかわからないことを踏まえますと、住宅ローンの返済計画を立てていく上では、余力を残した借入を行うことがとても大切だと改めて感じています。

また、住宅ローンは、金融機関によって事務手数料や保証料といった諸費用の金額も異なりますので、目に見える金利だけではなく、これらの諸費用も総合的に比較検討して選ぶことが大切です。