医療費控除は、1月1日から12月31日までの1年間おいて、本人や家族などにかかった医療費を支払った場合で一定金額を超える場合に、確定申告をすることによって税負担を少なくすることができる制度です。

これとは別に、医療費控除には特例制度が設けられており、これをセルフメディケーション税制(医療費控除の特例)といいます。

医療費控除の特例(セルフメディケーション税制)の適用を受けるためには、確定申告をする要件を満たすほか、控除の適用要件を満たしていなければなりません。

ただし、医療費控除とセルフメディケーション税制(医療費控除の特例)は、それぞれ適用要件が異なる特徴があります。

そこで本記事では、セルフメディケーション税制に焦点をあて、セルフメディケーション税制の概要から、医療費控除とセルフメディケーション税制の違いをはじめ、注意点など幅広く紹介していきます。

なお、セルフメディケーション税制ではなく、医療費控除の適用要件につきましては、以下、記事から確認することができます。

目次

セルフメディケーション税制(医療費控除の特例)とは

セルフメディケーション税制とは、1月1日から12月31日までの1年間において、本人や家族のために支払った対象医薬品の購入費用が12,000円を超えた場合に適用することができる医療費控除の特例制度のことをいいます。

たとえば、その年の1月1日から12月31日までの1年間で、薬局などからセルフメディケーション税制の対象になっている医薬品を購入し、1年間の合計金額が12,000円を超えていた場合は、セルフメディケーション税制が適用できることを意味します。

では、具体的にセルフメディケーション税制を適用するためには、どのような要件を満たしている必要があるのでしょう?

セルフメディケーション税制は、どのような場合に適用できるのか(適用要件)

セルフメディケーション税制の適用を受けるためには、先に解説したように、1年間で支出したセルフメディケーション税制の対象になっている医薬品の合計購入金額が12,000円を超えている必要があるほか、後述する3つの条件をすべて満たしている必要があります。

1つ目の適用条件:所得税の確定申告をすること

セルフメディケーション税制の適用を受けるためには、確定申告期間中に所得税の確定申告をする必要があります。

ここで言う所得税の確定申告期間とは、原則として、翌年の2月16日から3月15日までです。

2つ目の適用条件:健康の保持増進および疾病予防への取り組みをしていること

セルフメディケーション税制の適用を受けるためには、健康の保持増進および疾病予防への取り組みをしている必要があります。

具体的には、以下のいずれかの条件を満たしていることで、セルフメディケーション税制の適用を受けるための要件をクリアすることになります。

1.保険者(健康保険組合、市区町村国保等)が実施する健康診査<人間ドック、各種健(検)診等>

2.市区町村が健康増進事業として行う健康診査<生活保護受給者等を対象とする健康診査>

3.予防接種<定期接種、インフルエンザワクチンの予防接種>

4.勤務先で実施する定期健康診断<事業主検診>

5.特定健康診査(いわゆるメタボ検診)、特定保健指導

6.市町村が健康増進事業として実施するがん検診

出典:国税庁 No.1129 特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)【セルフメディケーション税制】適用を受けられる方より引用

なお、注意点として、上記の取り組みは、セルフメディケーション税制の適用を受ける方(本人)が満たしていることで足ります。

したがいまして、配偶者や子供なども合わせて取り組みをしていなければならないといったことではありません。

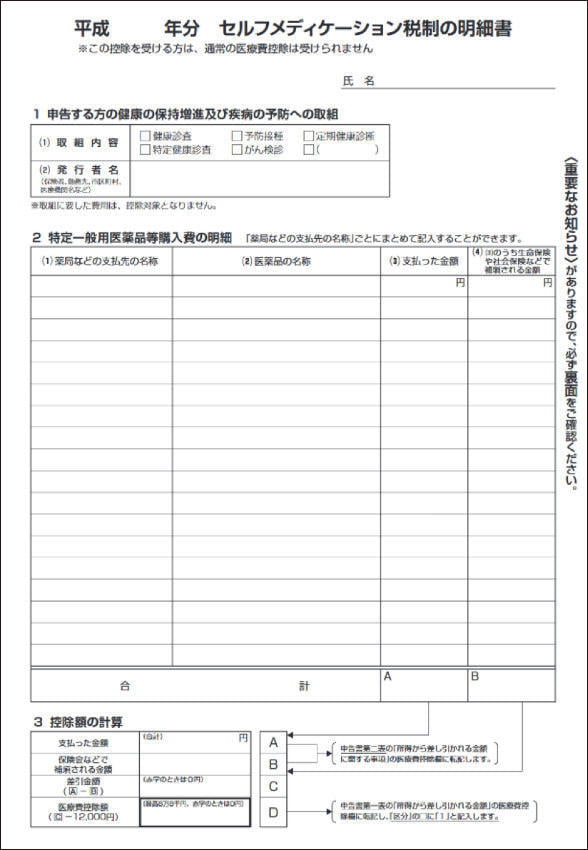

3つ目の適用条件 セルフメディケーション税制の明細書を作成し添付すること

セルフメディケーション税制の適用を受けるためには、セルフメディケーション税制の明細書を作成し、確定申告書に作成したセルフメディケーション税制の明細書を添付して税務署へ提出する必要があります。

ちなみに、セルフメディケーション税制の明細書を作成する場合の記載例は、以下、国税庁のWEBサイトから確認することができます。

参考 国税庁 セルフメディケーション税制の明細書の様式と記載例

セルフメディケーション税制を適用するための必要書類

セルフメディケーション税制の適用を受けるために必要な書類は、以下の通りです。

セルフメディケーション税制を適用し計算した確定申告書

セルフメディケーション税制の明細書

一定の取組を行ったことを明らかにする書類(提示によることもできます。)

なお、一定の取組を行ったことを明らかにする書類とは、具体的に以下の書類を指しています。

インフルエンザの予防接種又は定期予防接種(高齢者の肺炎球菌感染症等)の領収書又は予防接種済証

市区町村のがん検診の領収書又は結果通知表

職場で受けた定期健康診断の結果通知表(「定期健康診断」という名称又は「勤務先(会社等)名称」が記載されている必要があります)

特定健康診査の領収書又は結果通知表(「特定健康診査」という名称又は「保険者名(ご加入の健保組合等の名称)」が記載されている必要があります)

人間ドックやがん検診をはじめとする各種健診(検診)の領収書又は結果通知表(「勤務先(会社等)名称」「保険者名(ご加入の健保組合等の名称)」が記載されている必要があります)

上記の取組を行ったことを明らかにする書類のうち、結果通知表につきましては、本人のプライバシーを考慮し、健診結果部分を黒塗りや切取りなどをした写し(コピー)でも差し支えないものとされています。

ちなみに、確定申告をして確定申告書を税務署へ提出する場合は、本人へのなりすましを防止する観点から、マイナンバーカードまたは、公的身分証明書とマイナンバー通知カードの写しの添付や提示が必要とされていますので、この辺の準備も忘れないように注意が必要です。

セルフメディケーション税制の注意点

セルフメディケーション税制の注意点は、医療費控除かセルフメディケーション税制のいずれか一方の選択適用であることがあげられます。

つまり、医療費控除もセルフメディケーション税制もどちらも適用を受けられる場合は、いずれか有利になる方を選択して適用する必要があることを意味します。

率直なところ、どちらの制度が有利になるのかは、計算して比較しなければ明確な答えが出ることはありませんが、少なくとも、セルフメディケーション税制と医療費控除の違いについて知っておく必要があることは確かです。

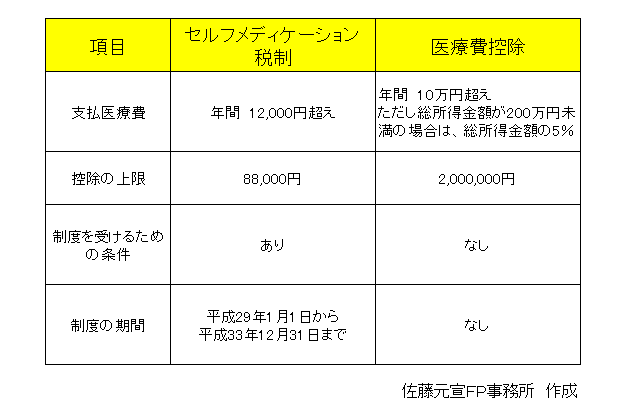

セルフメディケーション税制と医療費控除の違いとは

セルフメディケーション税制と医療費控除の違いは、以下のようにまとめられます。

上記の比較した表について、これまでは、医療費控除のみであったものが、医療費控除の特例(セルフメディケーション税制)が平成29年1月から新たに始まったことによって、2つの方法から「自分で有利な方を選ぶ」という仕組みに変わりました。

そのため、たとえば、今までの医療費控除は適用できなかったけれども、セルフメディケーション税制なら適用できるといったケースが増えることも考えられます。

このようなことから、これまでよりも医療費控除(セルフメディケーション税制を含みます)が適用しやすくなり、節税対策がしやすくなったと考えることもできそうです。

医療費控除は適用できないものの、セルフメディケーション税制が適用できる具体例

ここからは、医療費控除は適用できないものの、医療費控除の特例(セルフメディケーション税制)が適用できるパターンを紹介していきますが、以下の前提条件でシミュレーションを進めていきます。

シミュレーションの前提条件

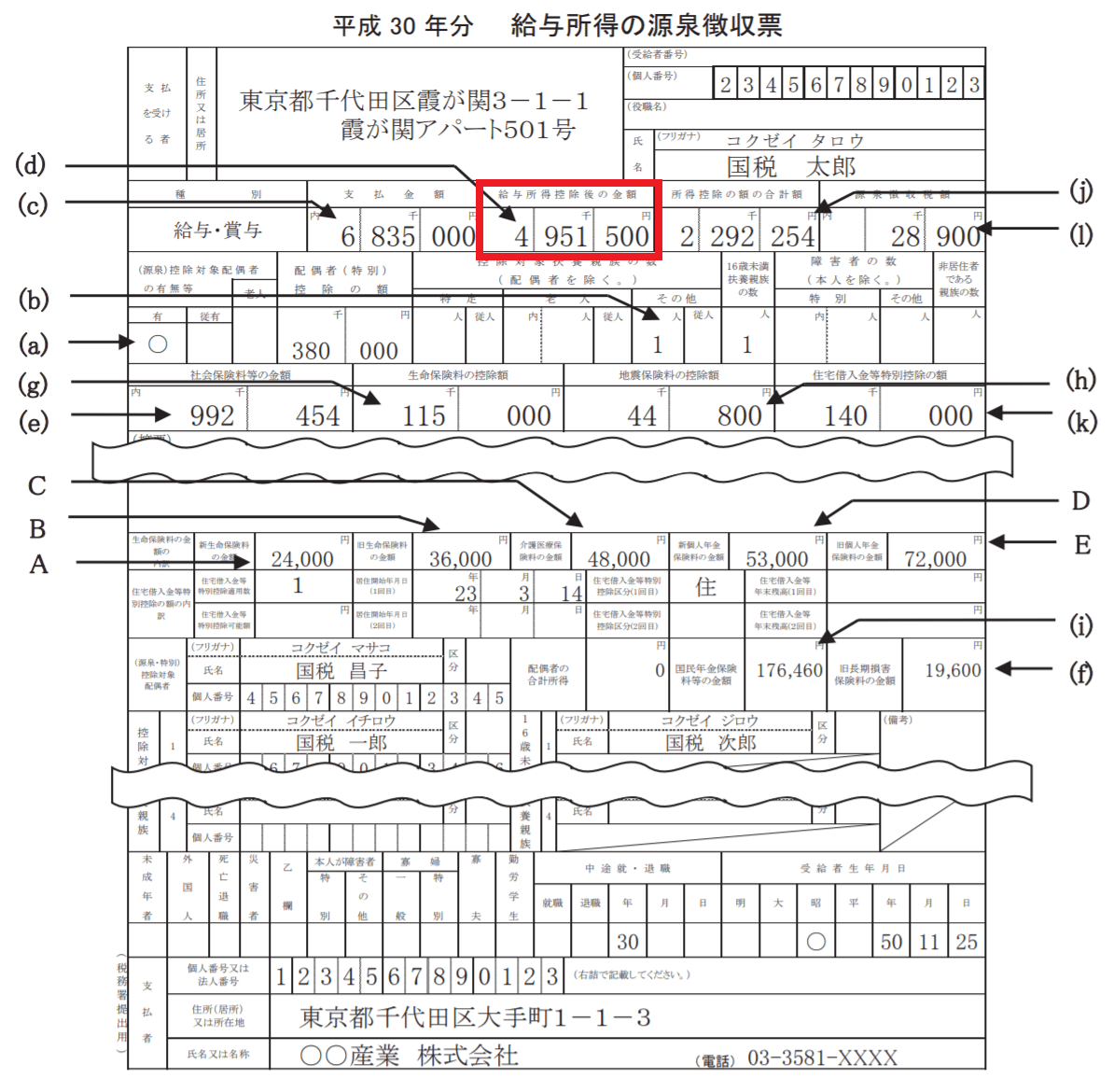

国税太郎さんの平成30年中の収入は、上記以外の収入はないものとします

平成30年中に支払った年間医療費(世帯合算)9万円(うち、セルフメディケーション税制対象医薬品購入費用 3万円)

国税太郎さんは、セルフメディケーション税制が適用できる条件をすべて満たしているものとします

セルフメディケーション税制の適用効果はどのくらい?

国税太郎さんは、総所得金額が4,951,500円(源泉徴収票の赤枠)であるため、医療費控除の適用を受けるには、1年間の総支払医療費が10万円を超えている必要があるため、こちらは適用対象外となります。

ただし、セルフメディケーション税制対象の医薬品購入費用が3万円であることから、年間12,000円を超え、かつ、セルフメディケーション税制が適用できる条件をすべて満たしていることから、セルフメディケーション税制は適用できることがわかります。

なお、セルフメディケーション税制の適用を受けることによって得られる節税効果は以下の通りです。

1.総所得金額:4,951,500

2.所得控除合計金額:2,310,254(2,292,254+18,000=源泉徴収票に記載されている所得控除の額の合計金額+セルフメディケーション税制の適用金額(30,000-12,000)

3.課税総所得金額:2,641,000(1-2の計算結果、1,000円未満切り捨て)

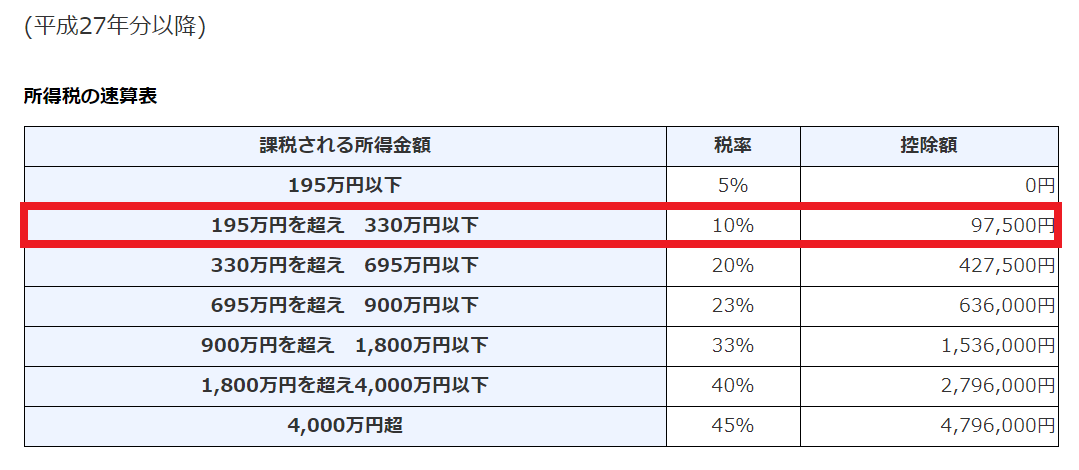

4.所得税:166,000(以下、所得税の速算表より)

5.住宅ローン控除:140,000(源泉徴収票より)

6.差引所得税:26,600(4-5)

7.復興特別所得税:558(6の計算結果×2.1%)

8.納めるべき税金:27,158(6+7の計算結果)

9.還付される所得税:1,742(8の金額-28,900(源泉徴収税額)

10.翌年度の納めるべき住民税の概算節税効果:1,800

11.所得税および住民税の節税効果合計:3,542(9+10)

セルフメディケーション税制の適用を18,000円受けることによって、国税太郎さんは、所得税が1,742円還付され、翌年納めるべき住民税が1,800円少なくなったため、トータルで3,542円の節税効果が得られる結果となりました。

金額だけを見ますと、たったこれだけ?と感じられる方もおられると思いますが、セルフメディケーション税制の適用をするのもしないのもご自身の考え方次第です。

重要なことは、節税効果がある金額なのではなく、医療費控除やセルフメディケーション税制が適用できるのかをご自身で判断できることだと筆者は考えており、もっと広い考えで物事をみていきますと、節税効果だけではなく、さまざまなお金に影響を及ぼすことになることも自覚しておく必要があると思います。

おわりに

医療費控除の特例(セルフメディケーション税制)は、普段から医者にかからず、市販の医薬品で治療をしている人にとって節税対策になる可能性が高い制度です。

なお、実際に医療費控除やセルフメディケーション税制を適用できるかどうかを判断するためには、1年間に支払った医療費の領収書をしっかりと保管しておくことが「はじめの一歩」となります。

そのため、これらの領収書は、封筒やクリアファイルなどに保管して、できることならば、病院や薬局で貰った領収書と薬局で購入したセルフメディケーション税制が対象となる領収書を2種類に分けて保管されると効率的ですので、ぜひ、試されてみることをおすすめします。

の注意点とポイントを独立系ファイナンシャルプランナー(FP)がわかりやすく解説します.jpg)