医療費控除は、本人や家族のために支払った医療費が1月1日から12月31日までの1年間において、一定金額を超えている場合に、確定申告をすることで適用を受けられる所得控除です。

この時、確定申告で医療費控除の適用を受けるためには、そもそも1年間に支払った医療費が一定金額を超えているのかどうか?を知る必要があるのですが、そのためには、まず、医療費控除の対象となる1年間の医療費を集計しておく必要があります。

そこで本記事では、確定申告で医療費控除を簡単に受けるための準備方法として、国税庁が無料で公開している医療費控除の集計フォームの使い方と医療費控除の対象となる医療費について紹介していきます。

目次

医療費控除の集計フォームをダウンロードしよう

確定申告で医療費控除を簡単に受けるためには、国税庁が無料で公開している医療費控除の集計フォームをダウンロードして、この集計フォームへ医療費控除の対象となる医療費を入力する方法がおすすめです。

この理由は、確定申告で医療費控除の適用を受けるためには、医療費控除の明細書を添付して税務署へ提出する必要があるためであり、医療費集計フォームへあらかじめ医療費を入力しておくことで、医療費控除の明細書が簡単に作成できることにつながるためです。

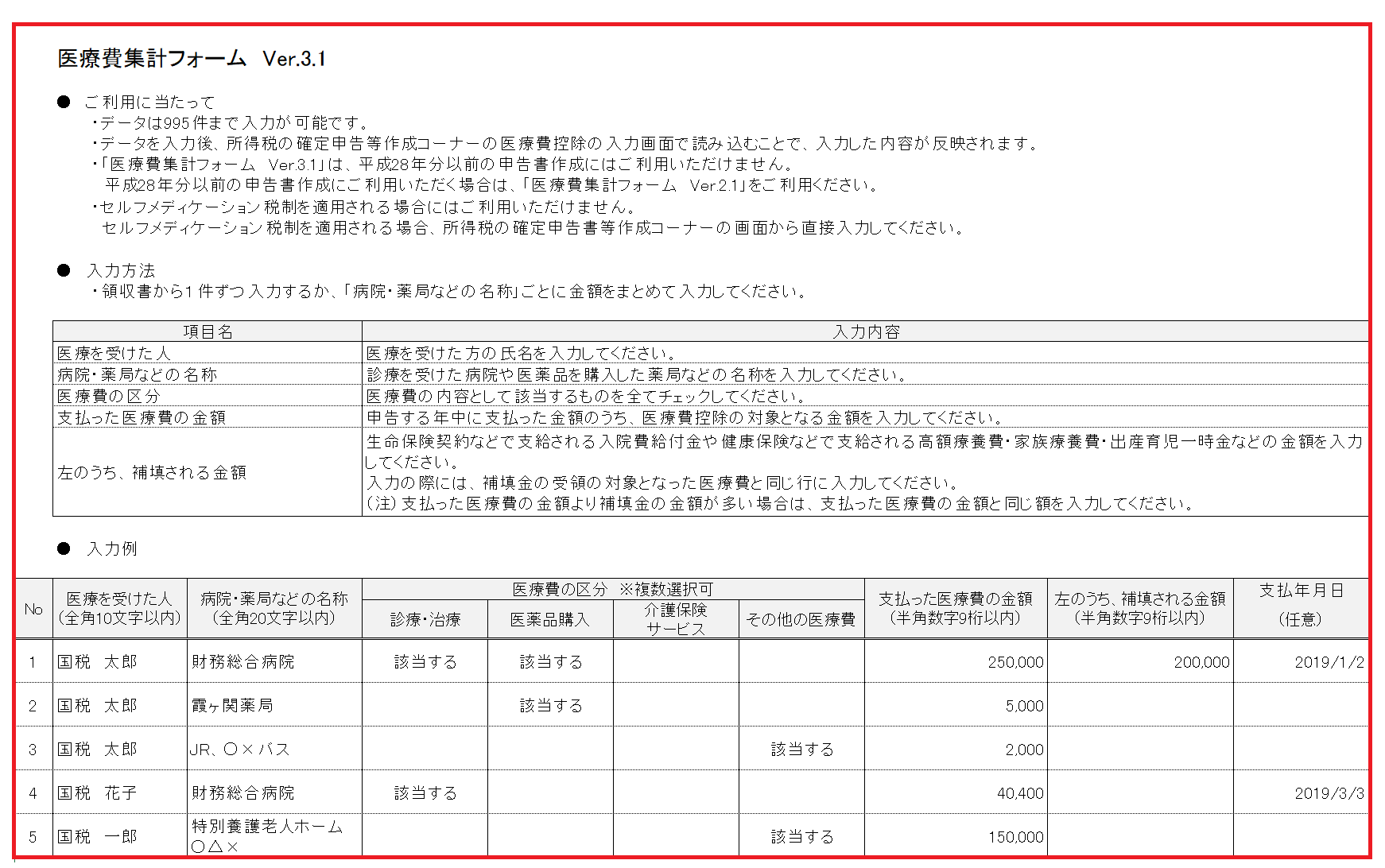

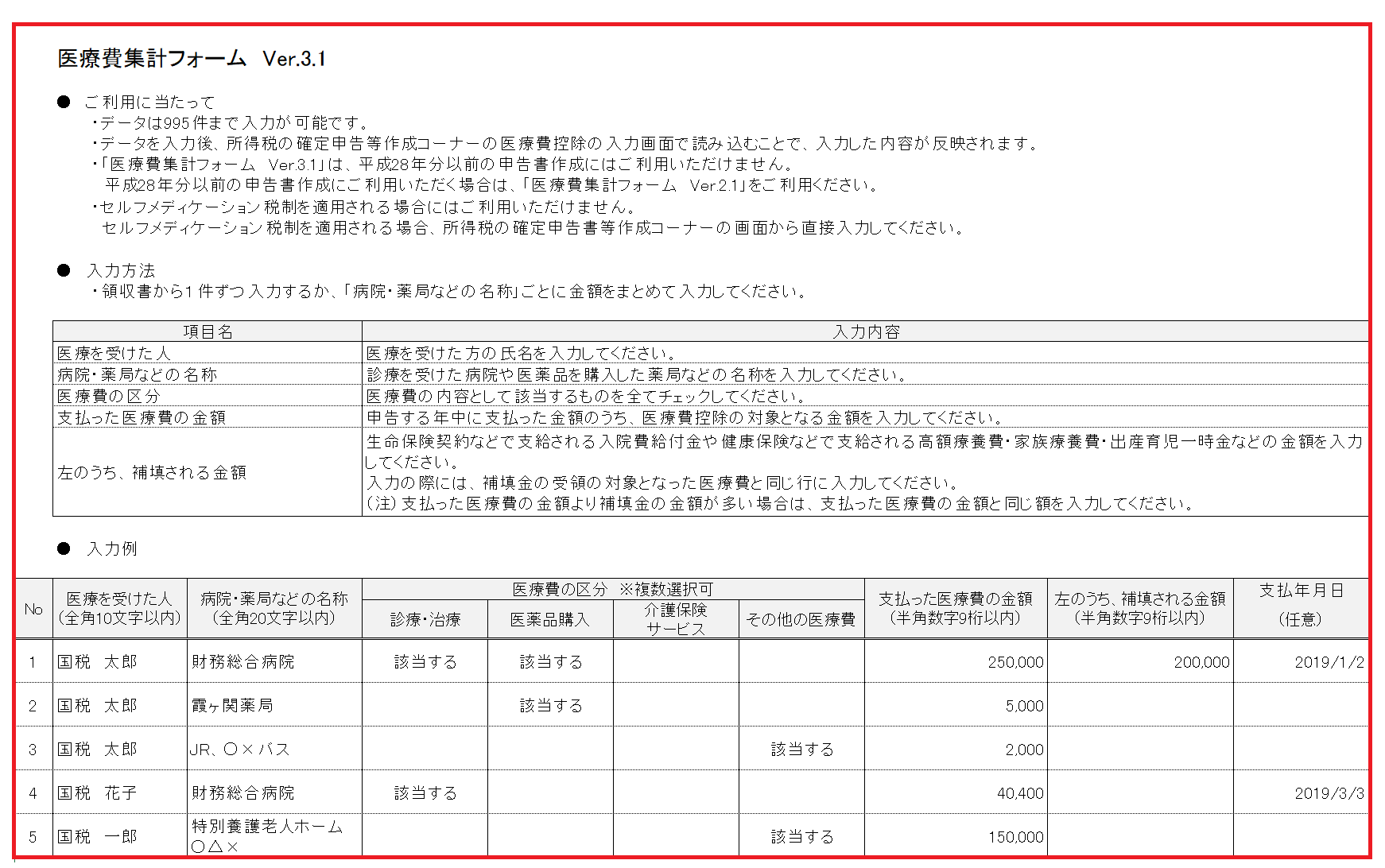

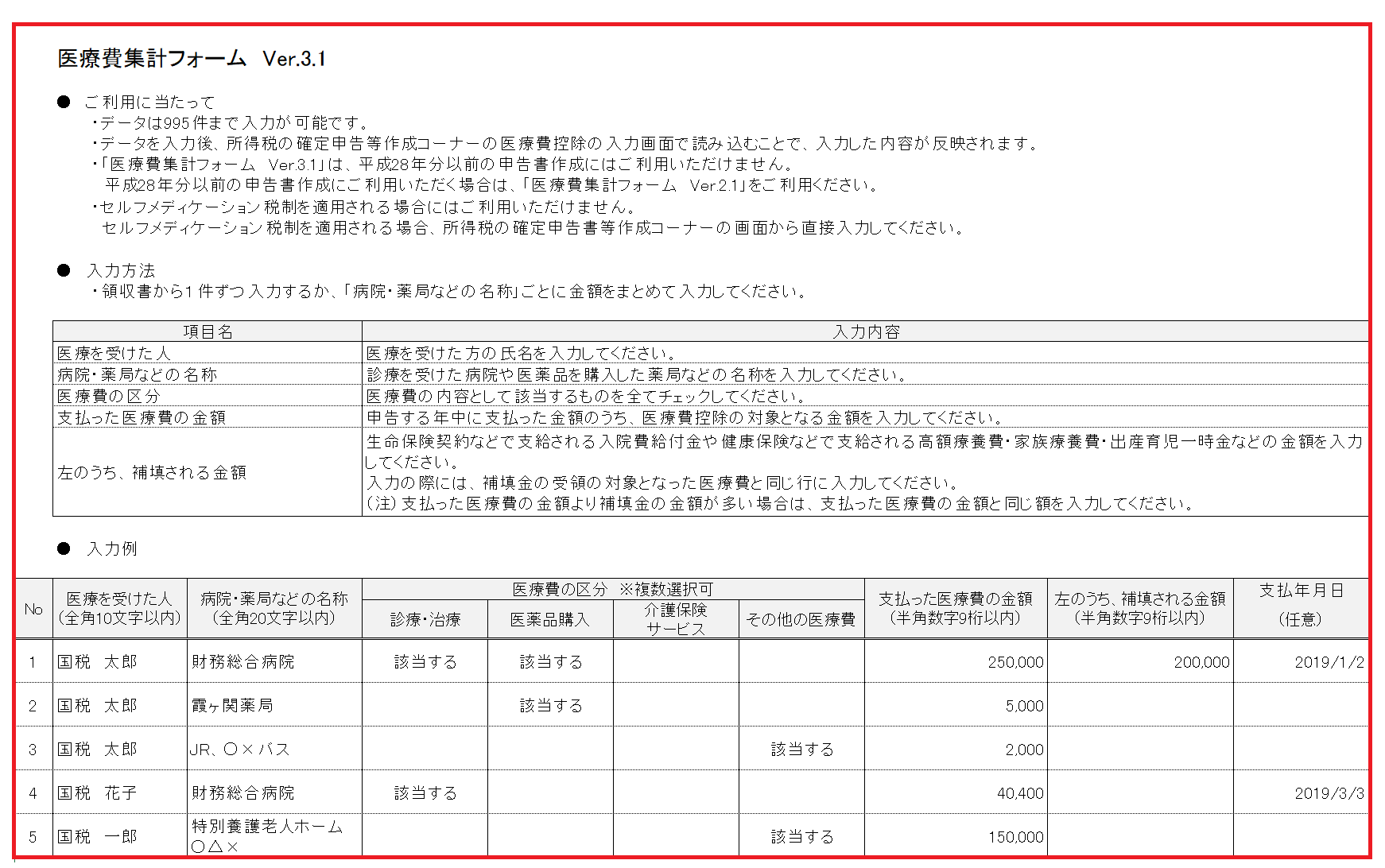

以下、国税庁のリンクへアクセスし、赤枠で囲まれた医療費集計フォームをダウンロードします。

https://www.keisan.nta.go.jp/kyoutu/ky/sm/top#bsctrl

なお、作成した医療費集計フォームを使って、確定申告書を国税庁が公開している確定申告書等作成コーナーで作成し、医療費控除の適用を簡単に受ける方法も以下、記事で紹介しています。

医療費集計フォームの入力例を確認しよう

医療費集計フォームのダウンロードが終わりましたら、医療費集計フォームの入力例が記載されているタブがありますので、それを見て、医療費集計フォームの入力例を確認しておきましょう。

医療費控除の集計フォームを入力するためには、1月1日から12月31日までの1年間で支払った医療費の領収書やレシートを手元に準備しておく必要があり、それを基に入力をしていく流れとなります。

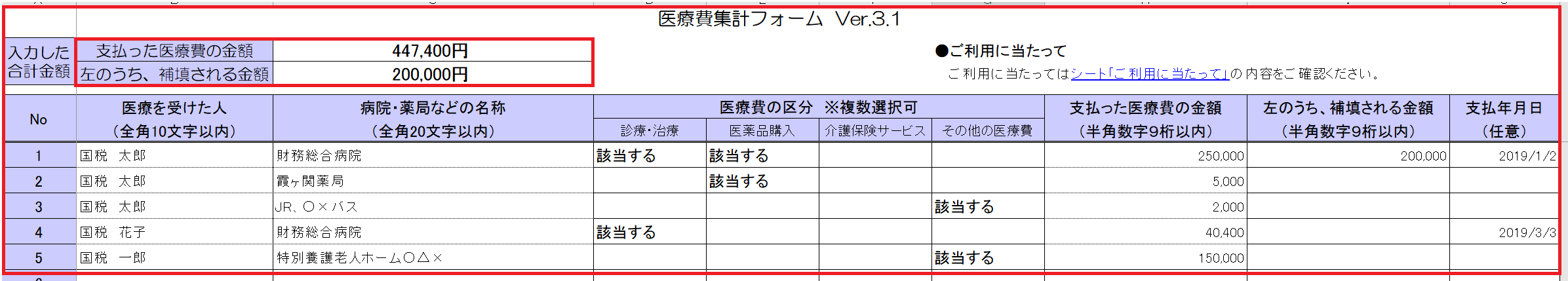

なお、上記イメージの入力例のように、医療費控除の集計フォームに入力した結果は、以下の通りです。

医療費集計フォームに支払った医療費と補填される金額を入力することで、自動で医療費の計算がされることになり、これによって、医療費控除の対象となる金額が簡単に導き出せます。

仮に、国税太郎さんが、確定申告で医療費控除の適用を受ける場合で、1年間の収入が上記の源泉徴収票の通りだとした場合、適用される医療費控除の金額は、以下のように計算されます。

(447,400-200,000)-100,000=147,400(医療費控除の金額)

国税太郎さんは、1年間の所得金額が200万円を超えている(赤枠箇所)ため、本人や家族のために支払った1年間の医療費が10万円を越えなければ医療費控除の適用が受けられません。

ただし、医療費集計フォームに入力した結果、1年間で実際に支払った医療費が247,400円(447,400-200,000)であることから、100,000円を超えているため、国税太郎さんは、医療費控除の適用ができると判定されます。

なお、1年間の総所得金額が200万円未満の方が、医療費控除の適用を受ける場合の計算式は異なりますので、そちらについて気になる方は、以下、当事務所のサイト内記事に目通しいただくことをおすすめします。

医療費控除で還付される金額はいくら?

これまでの解説より、国税太郎さんは147,400円の医療費控除が適用されることがわかりました。

とはいえ、医療費控除の適用によって、いくら所得税が還付されるのか?といった点は、やはり多くの方が気になるところだと思います。

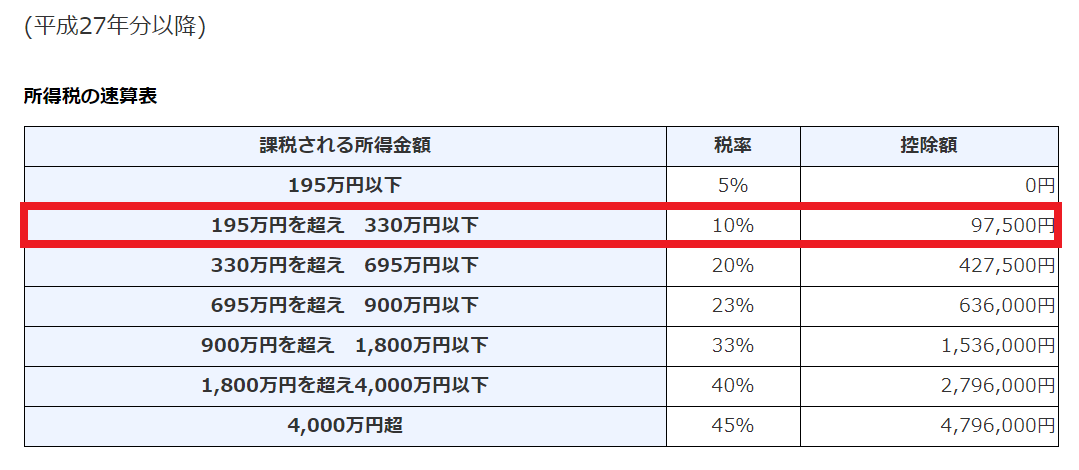

今回、国税太郎さんが医療費控除の適用によって受けられる所得税の還付金額は以下の通りです。

総所得金額:4,951,500円(源泉徴収票より)

所得金額の合計:2,439,654円 2,292,254円(源泉徴収票に記載されている所得控除合計金額)+147,400円(医療費控除)

課税総所得金額:2,511,000円 (4,951,500円-2,439,654円)→ 1,000円未満切り捨て

所得税:153,600円 (所得税の速算表より、2,511,000円×10%-97,500円)

住宅ローン控除:140,000円(源泉徴収票より)

差引所得税額:13,600円 (153,600円-140,000円)

復興特別所得税:285円 (13,600円×2.1%)

納めるべき所得税および復興特別所得税:13,885円(13,600円+285円)

還付される所得税:15,015円 (13,885円-28,900円(源泉徴収票に記載されている源泉徴収税額)

国税太郎さんは、確定申告で医療費控除の適用を受けることによって、15,015円の還付が受けられることがわかり、この還付金は、後日、税務署から指定した銀行口座へ振り込まれることになります。

合わせて、国税太郎さんが翌年度に納めるべき住民税額も医療費控除の適用によって減らすことができますので、所得税の還付と住民税の軽減のどちらの効果も受けられることになるわけです。

医療費控除で補填される金額とは?

医療費控除で補填される金額とは、生命保険契約などで支給される入院費給付金や健康保険などで支給される高額療養費・家族療養費・出産育児一時金などの金額をいいます。

たとえば、国税太郎さんは、財務総合病院に対して250,000円の医療費を支払っていることが確認できますが、この時、200,000円の補填される金額があることから、国税太郎さんが加入している医療保険などから給付金を受けたと推測することができます。

これによって、実際にかかった医療費は、50,000円(250,000円-200,000円)となり、この金額が医療費控除の計算対象になります。

なお、保険金などで補填される金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても他の医療費からは差し引かないルールになっています。

どういう意味かといいますと、たとえば、財務総合病院に対して250,000円の医療費を支払った場合で、仮に、国税太郎さんが300,000円の保険金を受け取ったとします。

この時、実際に支払った医療費250,000円よりも実際に受け取った保険金300,000円の方が50,000円多いことになりますが、この50,000円は、他の医療費から差引しませんよっていう意味です。

つまり、以下イメージ図のNO2からNO5の医療費から50,000円を差し引きすることはせずに、NO2からNO5までの医療費の合計197,400円が、1年間で実際に支払った医療費の合計金額になるわけです。(NO1の医療費は0円とされます)

医療費控除の対象となる医療費

本記事の最後に医療費控除の対象となる医療費について、国税庁のWEBサイトを引用して紹介しておきます。

なお、医療費集計フォームに記載されたNO1からNO5までの医療費にあてはまるものには黄色の目印を付けておきますので、参考程度に目通しいただければと思います。

1 医師又は歯科医師による診療又は治療の対価(ただし、健康診断の費用や医師等に対する謝礼金などは原則として含まれません。)

2 治療又は療養に必要な医薬品の購入の対価(風邪をひいた場合の風邪薬などの購入代金は医療費となりますが、ビタミン剤などの病気の予防や健康増進のために用いられる医薬品の購入代金は医療費となりません。)

3 病院、診療所、介護老人保健施設、介護療養型医療施設、指定介護老人福祉施設、指定地域密着型介護老人福祉施設又は助産所へ収容されるための人的役務の提供の対価

4 あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の対価(ただし、疲れを癒したり、体調を整えるといった治療に直接関係のないものは含まれません。)

5 保健師、看護師、准看護師又は特に依頼した人による療養上の世話の対価(この中には、家政婦さんに病人の付添いを頼んだ場合の療養上の世話に対する対価も含まれますが、所定の料金以外の心付けなどは除かれます。また、家族や親類縁者に付添いを頼んで付添料の名目でお金を支払っても、医療費控除の対象となる医療費になりません。)

6 助産師による分べんの介助の対価

7 介護福祉士等による一定の喀痰吸引及び経管栄養の対価

8 介護保険制度の下で提供された一定の施設・居宅サービスの自己負担額

9 次のような費用で、医師等による診療、治療、施術又は分べんの介助を受けるために直接必要なもの

(1) 医師等による診療等を受けるための通院費、医師等の送迎費、入院の際の部屋代や食事代の費用、コルセットなどの医療用器具等の購入代やその賃借料で通常必要なもの(ただし、自家用車で通院する場合のガソリン代や駐車場の料金等は含まれません。)

(2) 医師等による診療や治療を受けるために直接必要な、義手、義足、松葉杖、補聴器、義歯などの購入費用

(3) 傷病によりおおむね6か月以上寝たきりで医師の治療を受けている場合に、おむつを使う必要があると認められるときのおむつ代(この場合には、医師が発行した「おむつ使用証明書」が必要です。)

(注)

1 医療費の中には、身体障害者福祉法、知的障害者福祉法などの規定により都道府県や市町村に納付する費用のうち、医師等の診療等の費用に相当するものや前記(1)・(2)の費用に相当するものも含まれます。

2 おむつ代についての医療費控除を受けることが2年目以降である場合において、介護保険法の要介護認定を受けている一定の人は、市町村長等が交付する「おむつ使用の確認書」等を「おむつ使用証明書」に代えることができます。

10 骨髄移植推進財団に支払う骨髄移植のあっせんに係る患者負担金

11 日本臓器移植ネットワークに支払う臓器移植のあっせんに係る患者負担金

12 高齢者の医療の確保に関する法律に規定する特定保健指導(一定の積極的支援によるものに限ります。)のうち一定の基準に該当する者が支払う自己負担金(平成20年4月1日から適用されます。)

出典 国税庁 No.1122 医療費控除の対象となる医療費より引用

医療費控除の対象となる医療費のポイントをまとめますと、病気やけがなどの治療のために支出した医療費は、医療費控除の対象となります。

一方で、ビタミン剤やサプリメント、インフルエンザの予防接種などのように、治療ではなく予防にかかる支出は医療費控除の対象にはなりません。

忘れてはならない注意点としては、介護にかかる支出も医療費控除の対象になるというところにあります。(NO5の国税一郎さんの分)

ライフプラン全体を考えていったとき、親の介護や家族の介護は、なかなか避けて通ることができない現実を踏まえますと、介護にかかる支出は医療費控除の対象になるということは頭の片隅にでもしっかりと記憶しておきたいものです。

なお、NO3の国税太郎さんの交通費についてですが、電車、バスなどの公共交通機関を利用した病院などの通院やタクシーを利用した通院のための交通費は、医療費控除の対象となります。

一方、自動車で通院した場合のガソリン代は同じ交通費でも医療費控除の対象外となりますので、注意が必要です。

おわりに

確定申告で医療費控除を簡単に受けるための準備方法として、国税庁が無料で公開している医療費控除の集計フォームの使い方と医療費控除の対象となる医療費について紹介しました。

医療費控除の対象となる医療費は複雑でわかりづらいものもあるのは確かですが、ご自身で医療費控除の対象になるのか、ならないのか判断しにくいものは、税務署や税理士へ尋ねてみるのも良いでしょう。

医療費控除は、特にいつもと変わったことがあった場合に適用できる可能性が高く、子供を出産した場合や入院した場合をはじめ、両親が介護施設へ入所した場合など、さまざまなケースが考えられます。

ちなみに、筆者は3人の子供がいるのですが、末っ子を除く2人の子供が誕生した年は医療費控除の適用を受けており、いつもと変わった特殊な事情があった年は、医療費控除が適用できないか確認されてみることをおすすめします。 ![]()