本ページでは、配偶者控除や配偶者特別控除を活用した節税対策について「Q&A」でポイントを簡単に紹介しています。

なお、本ページの内容は、令和4年度の税法に対応しているため、年末調整や確定申告で適用できる内容です。

また、本ページは、以下で紹介している当事務所の関連記事と2ページ構成となっています。

本ページが2ページ目の構成です。

そのため、1ページ目をまだ見ていない人の場合、本ページの内容がよくわからないこともあると思います。

したがいまして、できる限り、1ページ目を先に読み進めていただき、合わせて本ページも読み進めていただくことをおすすめします。

目次

【年末調整・確定申告どちらもOK】配偶者控除や配偶者特別控除を活用した節税対策のポイント

はじめに、配偶者控除や配偶者特別控除を活用した節税対策で、重要なポイントを紹介しておきます。

このポイントを押さえてもらった上で、本題となるQ&Aの内容を読み進めていただくことがとても大切です。

ポイント1:所得税の課税期間(計算期間)について

所得税の課税期間(計算期間)は、その年の1月1日から12月31日までの1年間です。

たとえば、令和4年度であれば、令和4年1月1日から令和4年12月31日までの1年間というイメージとなります。

ポイント2:住民税の節税対策にもなる

本ページで紹介する節税対策は、所得税だけでなく住民税の節税対策につながります。

そのため、配偶者控除または配偶者特別控除を活用した節税対策ができた場合、両方の税負担を軽くすることができます。

【Q&Aで簡単】ケース別、配偶者控除や配偶者特別控除の節税対策

ここから、さまざまなケース別に配偶者控除や配偶者特別控除の節税対策について紹介します。

なお、Q&Aは、国税庁が公開しているタックスアンサーを引用しながら当事務所で節税対策のポイントを紹介していきます。

ケース1.配偶者が「失業給付金」の給付を受けている場合

Q.妻は退職後求職者給付を受け取っていますが、配偶者控除の対象になるかどうかを判定する場合の合計所得金額にこの給付の金額を含める必要があるのでしょうか。

A.雇用保険法第13条~第56条の2の規定に基づき支給される求職者給付は、同法第10条に規定する失業等給付に該当し、同法第12条の規定により課税されないことになっていますので、控除対象配偶者に該当するかどうかを判定する場合の合計所得金額に含める必要はありません。

出典:国税庁 No.1191 配偶者控除 雇用保険法上の求職者給付を受給している場合の控除対象配偶者の所得金額の判定より引用

ケース1は、雇用保険に加入している配偶者が、退職によって失業給付金の給付を受けている場合です。

この場合、失業給付金は、収入(所得)として取り扱われません。

つまり、給付を受けた失業給付金は、金額がいくらであったとしても気にする必要はないことを意味します。

なお、解説にはありませんが、解雇によって受け取った「解雇予告手当」も同様の取り扱いです。

節税対策のポイント

ケース1における節税対策のポイントは、「退職までの間に前の勤務先からもらった収入」です。

たとえば、3月末で会社を退職し、失業給付金をもらいながら求職活動をしたものの12月末まで仕事が決まらなかったとします。

このとき、配偶者の所得計算は、「1月から3月まで(退職までの間に前の勤務先からもらった収入)」を基に計算されます。

配偶者の合計所得金額がいくらなのか?

・48万円以下=配偶者控除

・48万円超133万円以下=配偶者特別控除

・133万円超=どちらも受けられない

でしたね

ケース2.配偶者が「出産育児一時金」や「出産手当金」の支給を受けている場合

Q.出産育児一時金や出産手当金は、控除対象配偶者の判定上、合計所得金額に含める必要があるのでしょうか。

A.健康保険法第101条の規定に基づき支給される出産育児一時金や同法第102条の規定に基づき支給される出産手当金は、同法第62条の規定により課税されないこととなっていますので、控除対象配偶者に該当するかどうかを判定する場合の合計所得金額には含まれません。

出典:国税庁 No.1191 配偶者控除 出産育児一時金の支給を受けている配偶者より引用

ケース2は、妊娠や出産によって配偶者が、出産育児一時金や出産手当金の支給を受けている場合です。

この場合、出産育児一時金と出産手当金いずれも収入(所得)として取り扱われません。

つまり、これらのお金がいくらであったとしても気にする必要はないことを意味します。

節税対策のポイント

ケース2における節税対策のポイントは、「産休に入るまでの間に勤務先からもらった収入」です。

たとえば、7月末から産休を取得した場合、配偶者の所得計算は、「1月から7月まで(産休に入るまでの間に勤務先からもらった収入)」を基に計算されます。

ただし、給与の締め日の関係によって、7月分の給与が8月に支給される場合や冬季の賞与(ボーナス)をもらった場合、それらも所得計算に含まれます。

なお、出産した年というのは、普段の年と比べて世帯の医療費が多くかさむことが一般的です。

そのため、配偶者控除または配偶者特別控除の適用確認だけでなく、医療費控除も適用できないかどうか?も確認しておくことが大切です。

ケース3.配偶者が「育児休業給付金」の支給を受けている場合

Q.育児休業給付金は、控除対象配偶者の判定上、合計所得金額に含める必要があるのでしょうか。

A.雇用保険法第61条の7の規定に基づき支給される育児休業給付金は、同法第10条に規定する失業等給付に該当し、同法第12条の規定により課税されないこととなっていますので、控除対象配偶者に該当するかどうかを判定するときの合計所得金額には含まれません。国家公務員共済組合法第68条の2や地方公務員等共済組合法第70条の2に規定する育児休業給付金についても同様です。

出典:国税庁 No.1191 配偶者控除 育児休業給付金の支給を受けている配偶者より引用

ケース3は、育児休業によって配偶者が、育児休業給付金の支給を受けている場合です。

この場合、育児休業給付金は、収入(所得)として取り扱われません。

つまり、育児休業給付金がいくらであったとしても気にする必要はないことを意味します。

節税対策のポイント

ケース3における節税対策のポイントは、「育休を終えて復職した後に勤務先からもらった収入」です。

たとえば、10月から育休を終えて復職した場合、配偶者の所得計算は、「10月から12月まで(育休を終えて復職した後に勤務先からもらった収入)」を基に計算されます。

つまり、12月31日の年末までで計算される配偶者の所得は少なくなる可能性があります。

これによって、配偶者控除または配偶者特別控除の適用が受けられる可能性が高くなるわけです。

ケース4.年の途中で配偶者と死別した場合

Q.年の中途で控除対象配偶者が死亡した場合、納税者は配偶者控除の適用を受けることができますか。

A.配偶者が死亡した時の現況において、控除対象配偶者の該当要件を満たしているか否かを判定し、その要件を満たしている場合には、納税者は配偶者控除の適用を受けることができます。この場合、「配偶者の合計所得金額が48万円以下(令和元年分以前は38万円以下)」という要件は、配偶者のその年の1月1日から死亡日までの間の合計所得金額で判定します。なお、年の中途で控除対象配偶者が死亡した場合であっても、配偶者控除額の月割計算等は行いません。

出典:国税庁 No.1191 配偶者控除 年の中途で控除対象配偶者が死亡した場合の配偶者控除より引用

ケース4は、不幸にも年の途中で配偶者と死別した場合です。

この場合、配偶者が死亡したときまでにおいて、配偶者控除の適用要件を満たしている場合、配偶者控除を受けることができます。

配偶者特別控除についての解説はされておりませんが、こちらも同様の考え方で問題ありません。

なお、配偶者と死別した場合、別途、ほかの要件を満たすことで「寡婦控除」や「ひとり親控除」と呼ばれる控除も受けられることがあります。

これらの控除は、男性と女性で取り扱いが全く異なります。

しかしながら、税負担を軽くする節税対策において役立つものでありますから、該当する、しないに関わらず合わせて内容確認しておくことをおすすめします。

ケース5.病気療養中で配偶者が傷病手当金を受けている場合

こちらは、国税庁のタックスアンサーにはない当事務所オリジナルの内容です。

まず、ファイナンシャルプランニングを考えたとき、病気療養中により配偶者が傷病手当金を受けているケースも考えられます。

このような場合もこれまで紹介した内容と同様に取り扱って問題ありません。

つまり、受けた傷病手当金は税金計算の対象となりません。

たとえば、4月から病気療養中で入院し、12月31日まで休職していたとします。

このとき、1月から3月までの収入を基に所得が計算されるイメージです。

【重要な注意点】配偶者が退職した年は配偶者の「退職所得」によって節税対策が大きく変わる

結婚・妊娠・出産・その他のライフイベントによって、配偶者が年の途中で退職する場合もあると思います。

このとき、配偶者が退職した勤務先から退職金などを受け取って「退職所得」がある場合は要注意です。

【照会要旨】

私の妻は、本年中に、これまで勤務していた会社を退職し、その後、別の会社に再就職しました。

本年における妻の所得金額は次のとおりですが、退職所得については、所得税の源泉徴収が行われており、妻は確定申告の必要はありませんので(所得税法第121条第2項)、私は、本年分の所得税の確定申告において、配偶者特別控除の適用を受けることができるものと考えますがいかがでしょうか。・妻の所得金額

1 給与所得・・・・・・(収入金額)160万円 (所得金額)105万円

※ 再就職先の会社において退職した会社の給与を含めて年末調整が行われています。2 退職所得・・・・・・(収入金額)300万円 (所得金額) 30万円

【回答要旨】

配偶者特別控除の適用を受けることはできません。

配偶者特別控除の適用を受けるためには、配偶者の合計所得金額が133万円以下である必要があります(所得税法第83の2条第1項)。

出典:国税庁 退職所得がある場合の配偶者特別控除より引用

上記事例を見ますと、配偶者は勤務していた会社を退職したことで「給与所得」と「退職所得」があると確認できます。

このとき、配偶者の1年間の合計所得金額は「135万円(給与所得105万円+退職所得30万円)」です。

このように、退職所得がある場合、本来ならば受けられそうな配偶者控除や配偶者特別控除を受けられない場合があるため要注意です。

ちなみに、今回の事例において、退職した配偶者は「給与にかかる源泉徴収票」と「退職にかかる源泉徴収票」の2枚の交付を受けています。

そのため、これらの書類で合計所得金額を確認しておくことがとても大切です。

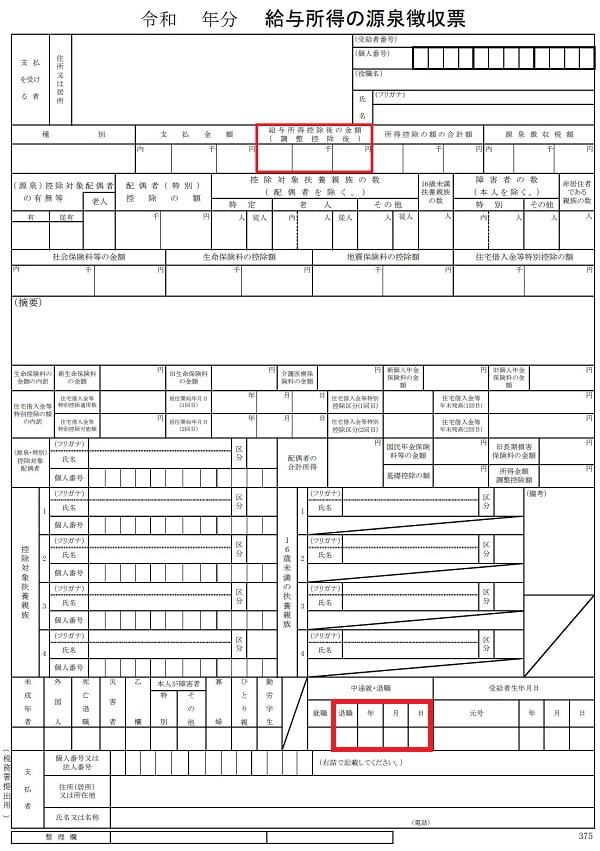

【退職日の記載も源泉徴収票で確認】給与所得の確認方法

退職までの給与所得は、源泉徴収票に記載されている「給与所得控除後の金額」で確認します。

なお、退職をしたことによって、退職日も記載(赤枠箇所)されているため、そちらも必ず確認しておくようにしましょう。

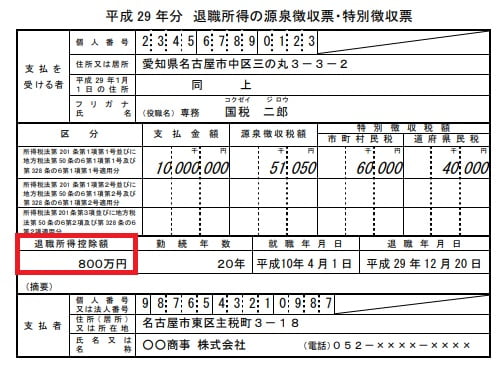

退職所得の確認と退職所得の計算方法

出典:国税庁 第2 退職所得の源泉徴収票・特別徴収票 17ページより引用

退職所得の確認は、退職所得の源泉徴収票で確認します。

なお、退職所得には計算方法が設けられており、計算式は以下の通りです。

(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1 / 2 = 退職所得の金額

この計算式を基に退職所得を計算すると以下のようになります。

(1,000万円-800万円)×1/2=100万円

この結果、退職所得は100万円と計算されます。

【おわりに】ライフイベントによって関連する節税対策はさまざま

本ページでは、配偶者控除や配偶者特別控除を活用した節税対策について紹介しました。

ケース別の節税対策のポイントを見ますと、配偶者控除や配偶者特別控除だけなく、ほかの控除も適用できる場合があることもご理解いただけたと思います。

ただし、それぞれの控除には、適用をするための要件が必ず設けられています。

つまり、その要件を満たしているのかどうか?を確実に判断する必要がどうしても求められます。

そのため、ライフイベントに大きな変化が生じ、ご自身で判断がつけられないときは専門家の協力を得ることが望ましいでしょう。

当事務所では、各種税金の相談のほか、ライフプランやリタイアメントプランにかかる各種お金の相談に随時対応をしております。

今回の税金に関わらず、これからのさまざまなお金にかかる相談をまとめてすることも可能です。

また、さまざまなお金にかかる情報を当事務所内で公開しておりますので、興味のある方はぜひ合わせて読み進めていただければとも思っております。

内容がよかったと思った人は、SNSでのシェアをいただければ励みになります。

ご相談も随時受付しておりますので、ご検討をよろしくお願いいたします。

を活用した節税の仕組みとポイント.jpg)

の注意点とポイントを独立系ファイナンシャルプランナー(FP)がわかりやすく解説します.jpg)