本ページでは、2022年(令和4年度)税制改正大綱の内容を基に父母や祖父母などから住宅取得資金の贈与を受けた場合における贈与税の非課税制度について、適用方法や注意点も合わせて解説していきます。(令和4年2月10日更新)

はじめに、贈与税は、お金や物といった財物を無償でもらった場合にかかる税金のことを言い、原則として1月1日から12月31日までの1年間で110万円を超えた場合に贈与税を納めなければなりません。

そのため、たとえば、これから住宅を取得する予定がある人で、父母や祖父母から住宅取得のために110万円を超えた資金援助を受けた場合、原則として贈与税を納めなければならない義務が生じます。

ただし、贈与税法では、ご自身の直系尊属である父母や祖父母から住宅取得資金の贈与を受けた場合、一定の条件を満たすことで贈与税がかからない非課税制度が設けられています。

そこで本ページでは、ご自身の直系尊属である父母や祖父母などから住宅取得資金の贈与を受けた場合における贈与税の非課税制度について、適用方法や注意点も合わせて解説していきます。

目次

- 1 住宅取得資金の贈与を受けた場合の非課税制度とは

- 2 【2022年(令和4年度)税制改正】住宅取得資金の贈与を受けた場合の非課税限度額

- 3 住宅取得資金の贈与を受けた場合における非課税制度の適用要件

- 3.1 受贈者の要件

- 3.1.1 1.贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること

- 3.1.2 2.贈与を受けた年の1月1日において、18歳以上であること(令和4年3月31日以前の贈与の場合は、20歳以上であること)

- 3.1.3 3.贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下であること

- 3.1.4 4.平成21年分から令和3年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと

- 3.1.5 5.自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと

- 3.1.6 6.贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること

- 3.1.7 7.贈与を受けた時に日本国内に住所を有していること

- 3.1.8 8.贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること

- 3.2 住宅の要件

- 3.3 新築住宅や中古住宅などを取得した場合における要件

- 3.4 増改築等の場合における要件

- 3.1 受贈者の要件

- 4 住宅取得資金の贈与を受けた場合における非課税制度の適用方法と必要書類

- 5 住宅取得資金の贈与を受けた場合と住宅ローン控除の適用を受ける場合における注意点

- 6 おわりに

住宅取得資金の贈与を受けた場合の非課税制度とは

住宅取得資金の贈与を受けた場合の非課税制度とは、父母や祖父母などから住宅取得資金の贈与を受けた場合に、必要書類を添えて贈与税の申告をすることで、一定の金額までが非課税となる制度のことを言います。

平成27年1月1日から令和3年12月31日までの間に、父母や祖父母など直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等の対価に充てるための金銭を取得した場合において、一定の要件を満たすときは、次の非課税限度額までの金額について、贈与税が非課税となります(「非課税の特例」といいます。)

出典 国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税 1 制度のあらましより一部引用

ポイントは、父母や祖父母など直系尊属から住宅取得をするための資金(お金)をもらった場合で、後程解説する要件を満たした場合に贈与税がかからないというところにあります。

ここで言う、直系尊属とは、「自分と血の繋がった目上の人」という意味にあたり、自身の両親や祖父母などが該当するため、たとえば、配偶者の父母や祖父母といった、いわゆる「義理の父母や義理の祖父母」は、直系尊属にはあたらない点に注意が必要です。

本ページの冒頭でもお伝えしましたが、贈与税は、お金や物といった財物を無償でもらった場合、原則として1月1日から12月31日までの1年間で110万円を超えた時にかかる税金です。

そのため、たとえば、父親から住宅取得資金として200万円を受け取った場合、本来ならば200万円の住宅取得資金を受け取った人に対して贈与税を納めなければならない義務が生じます。

しかしながら、住宅取得資金の贈与を受けた場合の非課税制度を活用することで、本来ならば納めなければならない贈与税を納めなくてもよくなるといった効果が得られるイメージとなります。

ちなみに、住宅取得資金の贈与を受けた場合の非課税制度は、取得した住宅が「新築」や「中古」といった状態を問われないほか、いわゆる「リフォームやリノベーション=増改築」した場合でも活用できます。

また、「一戸建て」や「マンション」といった住宅の種類も問われませんが、「自己の居住の用に供する住宅」と国税庁が解説していることから、いわゆる別荘などのセカンドハウスは同制度の対象外となるほか、取得した住宅の面積などに対して上限が設けられているため、こちらには注意が必要と言えます。(「住宅取得資金の贈与を受けた場合の非課税制度の適用要件」の見出しで解説しています)

【2022年(令和4年度)税制改正】住宅取得資金の贈与を受けた場合の非課税限度額

仮に、住宅を取得するために父母や祖父母などから資金の贈与を受けた場合、いくらまでならば贈与税がかからないのか気になるユーザーの皆さまも多いと思います。

こちらにつきましては、住宅取得などにかかる契約を締結した日によって非課税限度額が異なっているほか、取得した住宅が、省エネ住宅などの優良住宅なのか、一般住宅なのかによっても異なる特徴があります。

重要なポイントとして、「住宅取得資金の贈与を受けた日ではない」点に注意が必要と言えます。

取得した住宅などに対して10%の消費税が課されている場合

| 住宅取得などにかかる契約を締結した日 | 省エネ住宅などの優良住宅 | 一般住宅 |

| 平成31年4月1日~令和2年3月31日 | 3,000万円 | 2,500万円 |

| 令和2年4月1日~令和3年3月31日 | 1,500万円 | 1,000万円 |

| 令和3年4月1日~令和3年12月31日 | 1,200万円 | 700万円 |

| 令和4年4月1日~令和5年12月31日(2年延長) | 1,000万円 | 500万円 |

これから住宅取得資金の贈与を父母や祖父母から受ける場合で、贈与税の非課税制度を活用するのであれば、上記のいずれかまでが非課税限度額となります。

たとえば、不動産業者と住宅取得などにかかる契約を締結した日が、「令和4年5月」だった場合で「一般住宅」を取得した場合、上記表にあてはめますと、500万円であることが確認できます。

つまり、住宅取得資金として500万円以下のお金を直系尊属である父母や祖父母から資金援助を受けたとしても贈与税がかからないといった見方になります。

ここまで、住宅取得資金の贈与を受けた場合の非課税制度について、制度の概要や非課税となる限度額について解説をしてきましたが、同制度を活用するために必要な要件などについて、次項から解説を進めていきます。

住宅取得資金の贈与を受けた場合における非課税制度の適用要件

住宅取得資金の贈与を受けた場合における非課税制度の適用要件には、大きく「受贈者の要件」と「住宅の要件」の2つがあり、いずれの要件も満たしている必要があります。

受贈者の要件とは、ざっくり説明しますと、住宅取得資金をもらった人がどのような人であれば大丈夫なのか?といったことです。

また、住宅の要件とは、住宅取得資金の贈与を受けて取得した住宅がどのような住宅であれば大丈夫なのか?といったイメージです。

いずれの要件も細かく規定されているため、以下、それぞれ個別にわかりやすく解説を進めていきます。

受贈者の要件

住宅取得資金をもらった人が、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、以下、8つのすべての要件を満たしていなければなりません。

1.贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること。(注)配偶者の父母(又は祖父母)は直系尊属には該当しませんが、養子縁組をしている場合は直系尊属に該当します

2.贈与を受けた年の1月1日において、

20歳以上であること(令和4年4月1日改正より18歳以上に引き下げ)3.贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下(新築等をする住宅用の家屋の床面積が40

以上50

未満の場合は、1,000万円以下)であること。

4.平成21年分から令和3年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと

5.自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと

6.贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。(注)受贈者が「住宅用の家屋」を所有する(共有持分を有する場合も含まれます。)ことにならない場合は、この特例の適用を受けることはできません。

7.贈与を受けた時に日本国内に住所を有していること

8.贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること。(注)贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、この特例の適用を受けることはできませんので、修正申告が必要となります。

出典 国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税 3 受贈者の要件より一部引用

上記、国税庁の8つの解説について、簡単に補足説明をしていきます。

1.贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること

住宅取得資金をもらった人が、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、お金をもらった相手が直系尊属にあたる父母や祖父母でなければなりません。

つまり、血の繋がった父母や祖父母でなければならず、配偶者の父母や祖父母は直系尊属にはあたりませんが、特殊事情として、養子縁組をしている場合は直系尊属に該当することとされています。

2.贈与を受けた年の1月1日において、18歳以上であること(令和4年3月31日以前の贈与の場合は、20歳以上であること)

住宅取得資金をもらった人が、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、お金をもらった年の1月1日時点で18歳以上でなければなりません。

たとえば、令和2年1月に、住宅取得資金を直系尊属である父親からもらった場合、令和2年1月1日時点で、お金をもらった人が20歳以上でなければならないといったイメージです。

注意点として、「お金をもらった日に20歳以上ではない」点がポイントになります。

3.贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下であること

住宅取得資金をもらった人が、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、お金をもらった人の合計所得金額が2,000万円以下でなければなりません。

注意点として、「住宅取得資金をもらった年の年分」となっておりますので、たとえば、令和2年1月に、住宅取得資金を直系尊属である父親からもらった場合、令和2年1月1日から令和2年12月31日までの1年間でお金をもらった人の合計所得金額が2,000万円以下であれば、この適用要件は満たされていることになります。

なお、合計所得金額って何?と思われているユーザーの皆さまも多いと思いますので、こちらにつきましては、以下の解説を参考にして下さい。

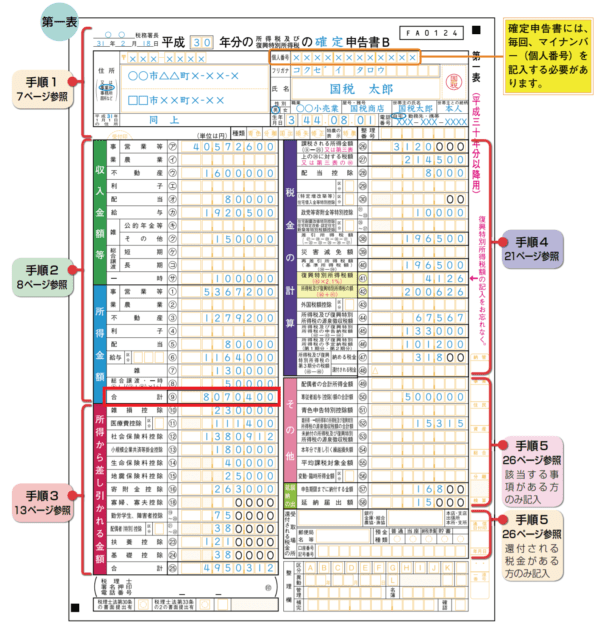

仮に、会社員や公務員などの職業に就いており、1年間の収入が給与所得のみの場合における合計所得金額は、上記図の赤枠で囲われた金額になります。

なお、確定申告をしている人で、確定申告書を税務署に提出している場合の合計所得金額は、以下の通りです。

確定申告を行い、確定申告書を提出している場合は、上記の赤枠部分が合計所得金額にあたります。

4.平成21年分から令和3年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと

住宅取得資金をもらった人が、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、平成21年分から令和3年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがない必要があります。(令和4年6月現在)

初めて住宅を取得する人は、そもそも住宅取得資金の贈与の非課税制度を適用したことがないわけでありますから、こちらの要件を満たしていることになります。

2回目の住宅を取得する場合などで、本制度を活用するには、様々な特殊な事情が絡み合って複雑になることが十分に考えられるため、専門家である税理士を通じて確認されることが望ましいでしょう。

5.自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと

住宅取得資金をもらった人が、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではない必要があります。

住宅を取得するにあたり、不動産業者などと契約をする場合がほとんどであることから、このような場合につきましては、こちらの適用要件を満たしていることになります。

6.贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること

住宅取得資金をもらった人が、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすることが必要です。

まず1つ目のポイントとして、「贈与を受けた年の翌年3月15日まで」があげられます。

これは、後程解説をしますが、贈与税の申告は、翌年2月1日から3月15日までが贈与税の申告期間となっているほか、本制度を活用するには、贈与税の申告をしなければなりません。

たとえば、令和元年5月に住宅取得資金として500万円を直系尊属である父親からもらった場合、お金をもらった人は、令和2年2月1日から令和2年3月15日までの間に贈与税の申告をしなければ本制度の適用は受けられないことを意味します。

2つ目のポイントとして、「住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること」があげられます。

前述した例で、住宅取得資金として500万円を直系尊属である父親からもらった場合、もらった500万円をすべて住宅取得のために充てなければならないことになります。

つまり、500万円の内、一部のみを住宅取得資金に充てることは、本制度の適用要件を満たさないため注意が必要です。

7.贈与を受けた時に日本国内に住所を有していること

住宅取得資金をもらった人が、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、贈与を受けた時に日本国内に住所を有していることが必要です。

こちらにつきましては、特別の事情がない限り適用要件を満たしていると考えることができるでしょう。

8.贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること

住宅取得資金をもらった人が、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれることが必要です。

不動産業者などから住宅の引き渡しを受けると、当然のことながら、引き渡された住宅に住み始めることになりますが、特殊な事情によって、その住宅に住まなくなったなどの理由が無い限りまずは問題がありません。

なお、国税庁の注意書きにもありますように、贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、この特例の適用を受けることはできませんので、修正申告が必要となる点に注意が必要です。(贈与税が発生する)

住宅の要件

住宅取得資金をもらった人が、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、前項で解説した8つの受贈者の要件を満たす必要があるほか、本項で解説する住宅の要件をすべて満たしている必要があります。

新築住宅や中古住宅などを取得した場合における要件

1.新築又は取得した住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40

以上240

以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

2.取得した住宅が次のいずれかに該当すること

- 1.建築後使用されたことのない住宅用の家屋

- 2.建築後使用されたことのある住宅用の家屋で、その取得の日以前20年以内(耐火建築物の場合は25年以内)に建築されたもの (注)耐火建築物とは、登記簿に記録された家屋の構造が鉄骨造、鉄筋コンクリート造又は鉄骨鉄筋コンクリート造などのものをいいます。

- 3.建築後使用されたことのある住宅用の家屋で、地震に対する安全性に係る基準に適合するものであることにつき、一定の書類により証明されたもの

- 4.上記2及び3のいずれにも該当しない建築後使用されたことのある住宅用の家屋で、その住宅用の家屋の取得の日までに同日以後その住宅用の家屋の耐震改修を行うことにつき、一定の申請書等に基づいて都道府県知事などに申請をし、かつ、贈与を受けた翌年3月15日までにその耐震改修によりその住宅用の家屋が耐震基準に適合することとなったことにつき一定の証明書等により証明がされたもの

出典 国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税 4 住宅用の家屋の新築、取得又は増改築等の要件 (1) 新築又は取得の場合の要件より引用

新築住宅や建売住宅を取得した場合で、筆者のように自宅兼事務所といった特殊な事情がない人であれば、「2」の条件は満たしています。

また、取得した住宅の面積が40![]() 以上240

以上240![]() 以下であれば、「1」の要件も満たしており、住宅の要件はいずれも満たしていると判定することができます。

以下であれば、「1」の要件も満たしており、住宅の要件はいずれも満たしていると判定することができます。

注意が必要なのは中古住宅です。

まずはじめに、中古住宅を取得した場合、「1」の要件は、前述した条件と同じです。

問題は「2」の要件となるのですが、取得した中古住宅の築年数が、その取得の日以前20年以内(耐火建築物の場合は25年以内)に建築されたものでなければなりません。

ざっくり説明しますと、築年数が長すぎる中古住宅を取得すると、住宅取得資金の贈与を受けた場合における非課税制度の適用が受けられない可能性があることになります。

築年数が長く、かつ、耐震基準を満たしていない中古住宅の場合、耐震改修を行って、耐震基準に適合していることで同制度の適用が受けられますが、別途費用が発生することを踏まえますと、そこまでして築年数の長い住宅を取得する意味が本当にあるのか、長い目で見てじっくりと検討をする必要があると言えるでしょう。

増改築等の場合における要件

住宅取得資金をもらった人が、ご自身が所有する住宅のリフォームやリノベーションといった増改築を行った場合で、住宅取得資金の贈与を受けた場合における非課税制度を適用するには、以下3つの要件をすべて満たしている必要があります。

1.増改築等後の住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40

以上240

以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

2.増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたもので、一定の工事に該当することについて、「確認済証の写し」、「検査済証の写し」又は「増改築等工事証明書」などの書類により証明されたものであること

3.増改築等に係る工事に要した費用の額が100万円以上であること。また、増改築等の工事に要した費用の額の2分の1以上が、自己の居住の用に供される部分の工事に要したものであること

出典 国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税 4 住宅用の家屋の新築、取得又は増改築等の要件 (2) 増改築等の場合の要件より引用

「1」の要件は、住宅を取得した要件と同様です。

「2」の要件は、リフォームやリノベーションを依頼した業者を通じて「増改築等工事証明書」を発行してもらい、この書類を贈与税の申告をする際に一緒に添付することで足ります。

「3」の要件は、リフォームやリノベーションにかかった工事費用が100万円以上であれば足り、リフォームやリノベーションにかかる一般的な工事費用を考慮すると、部分的な小規模なもので無い限り適用要件は満たしていると考えることができるでしょう。

住宅取得資金の贈与を受けた場合における非課税制度の適用方法と必要書類

住宅取得資金の贈与を受けた場合における非課税制度の適用方法と必要書類は、以下の通りです。

非課税の特例の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に、非課税の特例の適用を受ける旨を記載した贈与税の申告書に戸籍の謄本、登記事項証明書、新築や取得の契約書の写しなど一定の書類を添付して、納税地の所轄税務署に提出する必要があります。(注) 社会保障・税番号制度〈マイナンバー制度〉が導入されたことに伴い、個人番号を記載した各種申告書、申請書、届出書等を提出する際には、個人番号カード等の一定の本人確認書類の提示又は写しの添付が必要になります。

出典 国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税 5 非課税の特例の適用を受けるための手続より引用

住宅取得資金の贈与を受けた場合における非課税制度の適用を受けるためには、贈与を受けた年の翌年2月1日から3月15日までの間に贈与税の申告をしなければなりません。

解説が重複しますが、たとえば、令和元年5月に住宅取得資金として500万円を直系尊属である父親からもらった場合、お金をもらった人は、令和2年2月1日から令和2年3月15日までの間に贈与税の申告をしなければ本制度の適用は受けられないことを意味します。

なお、贈与税の申告をするにあたり、住宅取得資金の贈与を受けた場合における非課税制度の適用を受けるためには、以下の必要書類を添付して税務署へ提出する必要があります。

・非課税の特例の適用を受ける旨を記載した贈与税の申告書

・住宅取得資金をもらった人(贈与税を申告する人)の戸籍の謄本

・住宅取得資金をもらった人(贈与税を申告する人)の源泉徴収票または確定申告書

・取得した住宅や土地の登記事項証明書

・不動産業者などと締結した契約書の写し

・マイナンバーがわかるもの(マイナンバー通知カードなど)の写し

・本人確認書類(運転免許証・健康保険証など)の写し

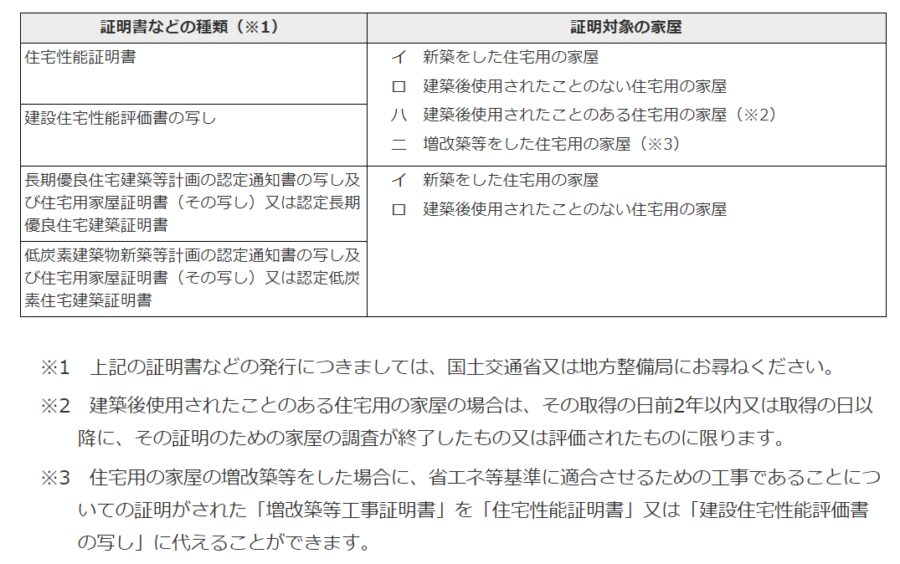

上記必要書類に加えて、取得した住宅が「新築」なのか「中古」なのか「増改築」なのかによって、以下の証明書も必要になる点に注意が必要です。

出典 国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税 2 非課税限度額より引用

住宅取得資金の贈与を受けた場合と住宅ローン控除の適用を受ける場合における注意点

こちらは、当事務所における相談事例となります。

相談者様が、直系尊属である父親から住宅を取得するための資金として、500万円の贈与を受けて住宅を取得しました。

このとき、住宅取得資金500万円を全額充て、残りを金融機関から住宅ローンを借入して住宅を取得した場合の注意点として、住宅ローン控除の適用があります。

なぜならば、初めて住宅ローン控除を適用するにあたり、贈与を受けた住宅取得資金500万円は、差し引いて住宅ローン控除の適用を受けなければならないからです。

たとえば、土地と建物を合わせて3,000万円の注文住宅を取得したとしましょう。

この時、500万円は贈与による資金取得で、残り2,500万円を金融機関から借り入れした場合、住宅ローン控除の計算対象となるのは、3,000万円ではなく、贈与の住宅取得資金を差し引いた2,500万円になります。

また、中には、国土交通省から「すまい給付金」の支給を受ける人もおられると思います。

このすまい給付金も住宅ローン控除の計算をする際に差し引きしなければなりません。

これらのことから、住宅取得資金の贈与を受けた場合や住宅取得にかかる助成金を受けた場合は、特に注意が必要といえます。

おわりに

住宅取得資金の贈与を受けた場合の非課税制度は、適用するための要件が決して高くなく有効に活用できる制度であると言えます。

住宅取得資金をもらう人の中には、非課税制度を適用するための贈与税の申告と住宅ローン控除の適用を受けるための所得税の申告をいずれも行わなければならないといった人もおられます。

一般の人からしますと、色々と面倒な年になることが考えられますが、得策になることは確かですので、正確かつ確実に申告をするように心がけておきたいものです。(筆者個人としては、税理士にまとめて申告してもらうのが良いと思っています)

ちなみに、住宅取得資金を贈与する直系尊属である父母や祖父母の立場から考えますと、住宅取得資金の贈与は、相続税対策になる点も知っておきたいポイントと言えます。

通常、相続開始前3年以内の贈与は、相続税を計算する上で生前贈与加算の適用対象となるのですが、住宅取得資金の贈与には、この適用はありません。

つまり、贈与をする直系尊属(両親や祖父母)および贈与を受ける直系卑属(子供や孫)のいずれもwinwinな関係になれるわけです。

住宅取得資金の贈与を受けた場合の非課税制度は、将来の相続税対策をする上で極めて有効な方法の1つであると考えられるため、先々を踏まえた対策も考えながら効果的なお金の使い方を実現しておきたいものと筆者は考えます。 ![]()