このコンテンツは、秋田県秋田市の独立系FP事務所、佐藤元宣FP事務所が作成・公開しているものです。

はじめに、令和7年度税制改正によって、所得税では「特定親族特別控除(以下、特別控除と記載します)」が創設されました。

この特別控除は、これまで無かった控除(制度)で、原則として令和7年度分以後の所得税の計算や申告で適用されます。

僕は、特別控除の内容を確認したとき、約14年間のファイナンシャルプランニング経験を通じて、これは広く多くの人に伝えたいと思いました。

勤務先の経理担当者任せじゃなく、夫婦と19歳以上23歳未満の子の3人以上で情報共有するのを強くおすすめします。

特定親族特別控除の簡単なポイント

特別控除は、どのようなものなのか?

まずは、国税庁のWEBサイトから引用して紹介します。

そこから、重要なポイントを簡単に紹介していきます。

居住者が特定親族を有する場合には、その居住者の総所得⾦額等から、その特定親族1⼈につき、その特定親族の合計所得⾦額に応じて最⾼63万円を控除する特定親族特別控除が創設されました。なお、年末調整において特定親族特別控除の適⽤を受けようとする⼈は、給与の支払者に「給与所得者の特定親族特別控除申告書」を提出する必要があります。「特定親族」とは、居住者と⽣計を⼀にする年齢19歳以上23歳未満の親族(配偶者、⻘⾊事業専従者として給与の⽀払を受ける⼈及び⽩⾊事業専従者を除きます。)で合計所得⾦額が58万円超123万円以下の⼈をいいます。なお、親族には児童福祉法の規定により養育を委託された、いわゆる里子を含みます。

出典:国税庁 令和7年度税制改正による所得税の基礎控除の見直し等について 3(1)特定親族特別控除の創設より引用

重要ポイントを簡単に紹介するために、家族構成は「本人(公務員)」「妻(会社員)」「子(19歳・新卒会社員・年収150万円)・同居」「令和7年12月31日時点」とします。

上記、前提条件と国税庁の解説を基に特別控除の重要ポイントを紹介します。

1.年末(その年の12月31日時点)で19歳以上23歳未満の親族(子)がいる・・・OK

(その年とは、令和7年度であれば、令和7年、令和8年度であれば、令和8年といったイメージ)

2.生計を一にしている・・・OK

(生計を一にしているとは、日常生活を一緒にしていることです。例外として子が大学生等、学生の場合、特殊な考え方があります)

3.⽣計を⼀にする年齢19歳以上23歳未満の親族の合計所得⾦額が58万円超123万円以下・・・OK

(令和7年12月31日時点の税制改正後、子の合計所得金額は85万円です ⇒ 給与年収150万円-給与所得控除65万円)

重要ポイントを簡単にまとめます。

なお、子に複数の収入がある場合は、特殊な可能性が高いため、税務署・税理士・独立系FPなどに確認されることを強くおすすめします。

(1)12月31日時点において、子の年齢は19歳以上23歳未満である

(2)(1)の要件にあてはまる子と日常生活を一緒にしている

(3)(1)の要件にあてはまる子の合計所得金額が58万円超123万円以下である

(4)年末調整の際、勤務先から渡される「給与所得者の特定親族特別控除申告書」に必要事項を記載して勤務先へ提出する

合計所得金額って何だよ?

給与所得者の特定親族特別控除申告書って何だよ?

簡単じゃないよ!って声が聞こえてきそうですね。

それぞれ図と合わせてポイントを紹介します。

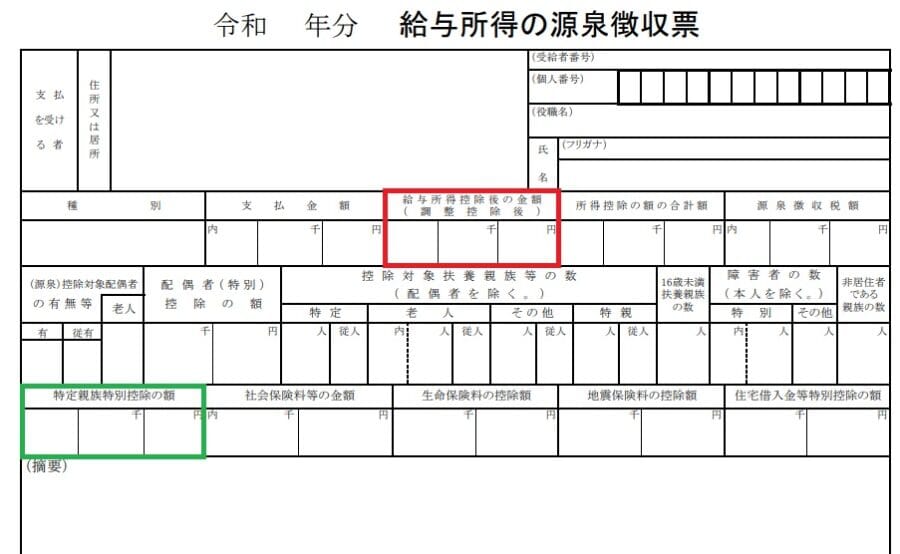

合計所得金額は赤枠箇所に記載された金額

合計所得金額は赤枠箇所に記載された金額です。

公務員・会社員・アルバイトなど、勤務先からもらう給与や賞与のみが年間収入の場合、合計所得金額は赤枠箇所で給与所得の金額となります。

今回の場合、子が勤務先から発行された源泉徴収票の赤枠箇所が「58万円超123万円以下」であれば、所得要件クリアとなります。

ちなみに、緑枠は、特別控除が記載される箇所で、今回の場合は、本人もしくは妻のいずれかが「63万円の所得控除」を受けられます。

どちらも特別控除が受けられないため要注意です。

通常、収入の多い方へ適用することで、世帯の税負担は少なくなります。

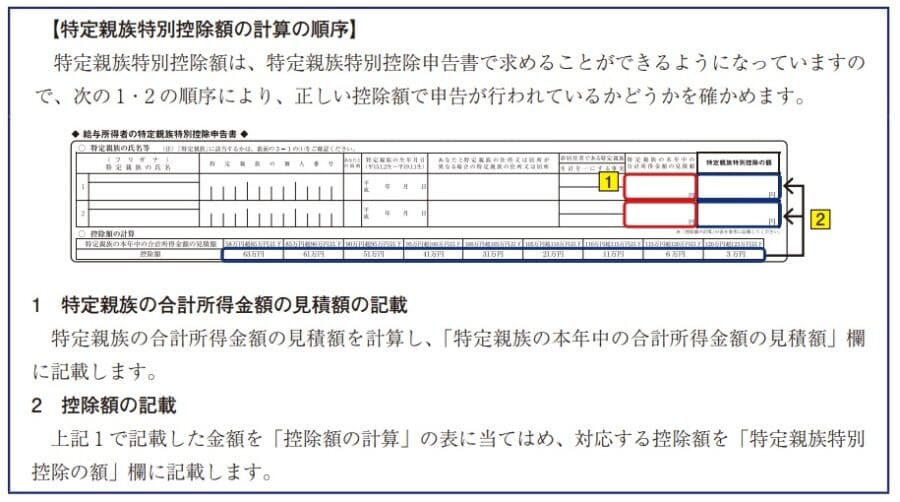

特定親族特別控除申告書

出典:国税庁 特定親族特別控除申告書及び所得金 21ページより引用

端的に、この書類の記載例を見ても書き方がわからない場合、経理担当者や周りでわかる人から教えてもらって書くのが手っ取り早いですね。

【最後に】ボイスメッセージとボイスメッセージの補足をさせてください

ボイスメッセージで、2分30秒あたりのところを語弊がないように補足させてください。

年の途中で会社などを退職し、その後にアルバイトなどをした場合、退職した会社から受けた給与収入とアルバイト収入を合わせて、所得金額を計算する必要があります。

仮に、この2つの収入を合わせたときに、年間合計所得金額123万円以下(年間給与収入約185万円程度)であった場合、本人または妻のいずれかが特別控除を受けられます。

ただし、年末調整がすでに終わって勤務先に対応してもらうのが難しい場合は、所得税の確定申告期間中に確定申告をすることで特別控除の適用を受けられます。

ボイスメッセージにある最後のより良い形というのは、所得税が多く還付され、給与から天引きされている住民税が少なくなるため、手取金額が多くなります。

良いことだらけですから、対象になりそうで曖昧な場合は、曖昧を確実にできるように努めていただくことが望ましいでしょう。

佐藤元宣FP事務所 代表 佐藤元宣

の注意点とポイントを独立系ファイナンシャルプランナー(FP)がわかりやすく解説します.jpg)