これから住宅購入を検討している皆さんにとってみますと、住宅ローン控除や住宅ローン減税と呼ばれる減税制度の効果はどのくらいあるのかとても気になるところではないでしょうか?

また、すでに住宅ローンを組んで住宅購入している方々からしますと、年末調整で住宅ローン控除を受けるために、今年も「あの緑のわかりづらい計算書」をてんやわんやで記入していることでしょう。

本記事におきましては、これから住宅購入を検討している方を対象に、あの気になる住宅ローン控除・住宅ローン減税の効果を専門家FPならではのシミュレーションで紹介していきたいと思います。

きっと「目から鱗?」になるかもしれません。

目次

住宅ローン控除・住宅ローン減税の概要

住宅ローン控除・住宅ローン減税は、正式名称を「住宅借入金等特別控除」といい、12月31日時点(年末)における住宅ローン残高の「1%」を「10年間」に渡って所得税および住民税から直接控除して税負担の軽減を図らせるといった減税制度です。

現在、住宅ローン控除と呼ぶ人もいれば住宅ローン減税と呼ぶ人もおられますが、いずれも前述した同じ制度のことを指しており、本記事では、多くの皆さんによりわかりやすくイメージを持っていただけるようにするため、「住宅ローン控除・住宅ローン減税」という括りで表現させていただきますので、あらかじめご了承ください。

住宅ローン控除・住宅ローン減税のおもな特徴の1つとして、減税制度の適用を受けるためには、「初年度確定申告」が必要となっており、たとえば、平成28年に住宅ローンを組んで住宅購入をした場合、平成29年の確定申告期間(平成29年2月16日から平成29年3月15日)までに確定申告をしなければならないことになっています。

そして、2年目から10年目までは、勤務先が行う年末調整で住宅ローン控除・住宅ローン減税の適用が可能といった特徴があります。

住宅ローン控除・住宅ローン減税は誰でも受けられるわけではない

住宅ローン控除・住宅ローン減税は、住宅ローンを組んで住宅購入した人がすべて受けられるのではなく、減税制度の適用を受けるためのさまざまな条件を満たしている必要があります。

本記事におきましては、住宅ローン控除・住宅ローン減税の効果をご紹介することを目的としているため、適用条件などの詳しい内容については触れませんが、「新築住宅」や「中古住宅」によってその取り扱いが異なることから、専門家FPをはじめ住宅購入予定の不動産会社、税務署などに尋ねてみることをおすすめ致します。

住宅ローン控除・住宅ローン減税の効果をシミュレーション

ここからは、住宅ローン控除・住宅ローン減税の効果についてシミュレーションして紹介していきますが、ここでは、「元利均等返済」と「元金均等返済」といった比較的、住宅ローンの返済方法に多いパターンで紹介していきます。

シミュレーション条件

・ 借入金額 3,000万円

・ 金利(固定) 年1.5%

・ 返済期間 35年

・ 返済時期 平成28年1月より開始

元利均等返済を選んだ場合の初年度減税額

※ 利息は小数点以下の端数処理の関係で若干の誤差が生じている場合がありますが、住宅ローン控除・減税額に著しい影響を及ぼすものではありません。

シミュレーション条件で住宅ローンを元利均等返済で行った場合、12月末時点で住宅ローンの残高が29,343,233円となります。

この年末の住宅ローン残高に「1%」を乗じた金額293,400円(100円未満切り捨て)が住宅ローン控除・住宅ローン減税額となります。

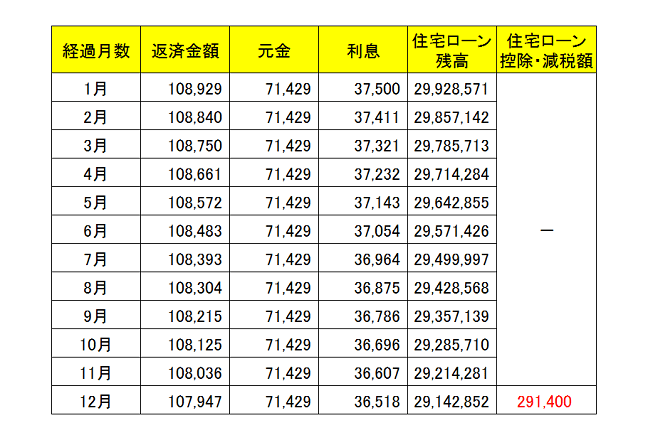

元金均等返済を選んだ場合の初年度減税額

同じシミュレーション条件で、住宅ローンの返済方法を元金均等返済で行った場合の住宅ローン控除・住宅ローン減税額は291,400円となり、元利均等返済よりも2,000円程、減税効果が少ないことがわかります。

住宅ローン控除・住宅ローン減税の具体的な減税イメージ

前項では住宅ローン控除・住宅ローン減税がどのように計算されるか大まかな流れを知ることができました。

ここでは、いよいよこの減税金額がどのように自分たちの効果につながるのかについて解説していきます。

シミュレーション条件

上記の源泉徴収票に記載されている佐藤元宣さんが、1年間に納めた所得税は、源泉徴収票から119,200円(黄色の塗りつぶし)であることがわかります。

また、この場合における翌年度に納めるべき住民税は合計で229,100円(筆者試算)となりますが、仮に先のシミュレーション条件で住宅ローンの融資を受けた場合の具体的な減税効果は以下の通りとなります。

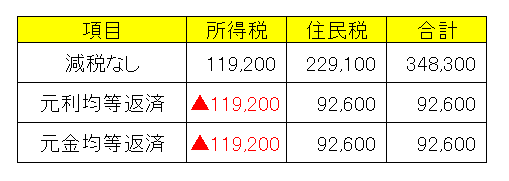

住宅ローン減税を受けられない場合は、所得税と住民税を合わせて348,300円の負担が必要であることがわかる一方で、住宅ローン控除・住宅ローン減税の適用を受ける場合には、どちらの返済方法を選択したとしても、所得税が▲119,200円ですべて還付されることになり、住民税は年間で92,600円の税負担で済むという試算結果になりました。

計算過程と致しまして、たとえば、元利均等返済を選択した場合は、前項で紹介したシミュレーション結果から「住宅ローン控除・減税額は、293,400円」となり、まずは、この金額から源泉徴収された年間の所得税額119,200円を直接差引します。

293,400円(住宅ローン控除・減税額)-119,200円(年間所得税)

上記計算式で導き出された174,200円は、控除しきれなかった分として住民税から直接差引することができるのですが、最大で136,500円まで(平成28年11月現在)と決まっているため、住民税の金額は以下のように導き出されます。

229,100円(翌年の住民税)-136,500円=92,600円(年間住民税)

このような計算過程の結果によって算出された減税効果は、この佐藤元宣さんの場合は、元利均等返済も元金均等返済も変わらない結果となることがわかりました。

実際に減税制度の適用を受けるためには、初年度確定申告が必要であることから、還付される119,200円の所得税は、申告した時期や方法によって異なるものの、3月下旬あたりには指定口座へ振り込まれるものと考えておいて差し支えないと思われます。

また、翌年の6月(この場合は平成29年6月)から納める住民税におきましても年間で92,600円であることから、1ヶ月の給料から徴収される住民税額もかなり減少することになります。

まとめ

本記事では、住宅ローン控除・住宅ローン減税の効果をシミュレーションすることで実際の減税効果を目に見える形で紹介させていただきました。

住宅ローン控除・住宅ローン減税の効果は、「金利」「返済方法」「返済期間」「単独名義」「共有名義(共働き)」などなど、さまざまな条件によって、お客様にとって「適」「不適」が顕著に表れるものであると専門家FPとして率直に感じております。

本記事を通じて住宅ローン控除・住宅ローン減税の効果が大きなものであることは、ざっくりでもご理解していただけたと思っておりますが、有効に活用するのも無駄に活用するのも住宅ローンの組み方によって変わるものです。

専門家FPの「業」として考えますと、一筋縄ではいかない難しさがあるのですが、この制度を活かすも殺すもお客様自身であると思います。

「当事務所へ相談してください」なんて野暮なことは言うつもりはありませんが、「木を見て森を見ず」といった目先のお金(報酬)に捉われて、将来得られる利益を取りこぼさないように注意していただきたいと専門家FPとしていつも感じます。

これは、税理士、中小企業診断士、経営コンサルタントをはじめとした中長期の経営計画を考える時の考え方とまったく一緒であると私は思っており、やはり先を見据えたプランニングは大切だと改めて感じます。