本ページでは、年末調整や確定申告で税金を少なくできるiDeCo(個人型確定拠出年金)を活用した節税の仕組みとポイントについて、独立系ファイナンシャルプランナー(FP)が紹介していきます。

はじめに、iDeCo(個人型確定拠出年金)は、長い時間をかけて将来の老後資金を増やしながら貯める方法にあたり、会社員や公務員をはじめとした給与所得者が、毎年12月に行う年末調整や自営業者やフリーランスなどが、翌年の2月16日から3月15日まで行う確定申告で所得税や住民税といった税金を少なくすることができる節税効果も期待できます。

このほか、iDeCo(個人型確定拠出年金)を活用して資産運用をしている期間中やiDeCo(個人型確定拠出年金)で運用したお金を受け取る時など、iDeCo(個人型確定拠出年金)は、加入時から運用が終了してお金を受け取る時まで何かしらの税金の優遇が受けられるメリットもあります。

そこで本ページでは、年末調整や確定申告で税金を少なくできるiDeCo(個人型確定拠出年金)を活用した節税の仕組みとポイントについてわかりやすく紹介していきます。

目次

iDeCo(個人型確定拠出年金)を活用した節税の仕組みとポイントとは

iDeCo(個人型確定拠出年金)を活用した節税の仕組みとポイントは、以下、大きく3つあります。

1.iDeCo(個人型確定拠出年金)の掛金を拠出している時(掛金を支払っている時)

2.iDeCo(個人型確定拠出年金)で資産運用をしている時

3.iDeCo(個人型確定拠出年金)で資産運用が終了したお金を受け取る時

上記のように、iDeCo(個人型確定拠出年金)は、様々な場面で納めるべき税金を少なくできる節税効果が得られるのですが、それぞれ、どのようなことなのか個別に説明を加えていきます。

iDeCo(個人型確定拠出年金)の掛金を拠出している時(掛金を支払っている時)

iDeCo(個人型確定拠出年金)の掛金を拠出している時(掛金を支払っている時)に受けられる節税の仕組みは、iDeCo(個人型確定拠出年金)の掛金が、全額所得控除の対象になるところにあります。

全額所得控除の対象と説明されてもよくわからないという声も聞こえてきそうですので、以下、「あくまでも概算金額」となりますが、iDeCo(個人型確定拠出年金)にお金を拠出することによって、得られる所得税と住民税の節税効果をいくつか紹介します。

なお、以下の表で、復興特別所得税は、考慮しておりません。

| 課税所得 | 税率 | 月額掛金(年間掛金) | |||

| 所得税 | 住民税 | 12,000円(144,000円)の場合 | 23,000円(276,000円)の場合 | 68,000円(816,000円)の場合 | |

| 195万円以下 | 5% | 10% | 21,600円 | 41,400円 | 122,400円 |

| 195万円超330万円以下 | 10% | 28,800円 | 55,200円 | 163,200円 | |

| 330万円超695万円以下 | 20% | 43,200円 | 82,800円 | 244,800円 | |

| 695万円超900万円以下 | 23% | 47,520円 | 91,080円 | 269,280円 | |

| 900万円超1,800万円以下 | 33% | 61,920円 | 118,680円 | 350,880円 | |

| 1,800万円超4,000万円以下 | 40% | 72,000円 | 138,000円 | 408,000円 | |

| 4,000万円超 | 45% | 79,200円 | 151,800円 | 448,800円 | |

たとえば、課税所得が、195万円超330万円以下の人で、iDeCo(個人型確定拠出年金)の月額掛金が23,000円の場合、上記表から55,200円の税金が年間で節税になるといった見方になります。

課税所得の確認方法

iDeCo(個人型確定拠出年金)にお金を拠出することによって、得られる所得税と住民税の節税効果を紹介されても、そもそも、自分の課税所得がいくらなのかわからないといった方もおられると思いますので、以下、源泉徴収票で課税所得を確認する方法と確定申告書で課税所得を確認する方法を紹介します。

上記は、会社員や公務員などといった給与所得者の方が、年末調整を行うことによって勤務先から交付される源泉徴収票の一部分になりますが、源泉徴収票で課税所得を確認するには、「給与所得控除後の金額(赤枠部分)」から「所得控除の額の合計額」を差し引きして求めます。

ちなみに、上記図の国税太郎さんの課税所得は、2,659,000円(4,951,500円-2,292,254円=2,659,246円 → 1,000円未満は切り捨てとなるため、2,659,000円)が課税所得となります。

したがって、仮に、国税太郎さんがiDeCo(個人型確定拠出年金)で、月額掛金が23,000円(年間276,000円)を拠出した場合、課税所得が、195万円超330万円以下に該当するため、1年間で得られる節税効果は、概算で55,200円になると知ることができるわけです。

なお、こちらは、復刻特別所得税を考慮しない筆者の計算となりますが、仮に、国税太郎さんが、iDeCo(個人型確定拠出年金)に加入し、年間276,000円の掛金を拠出した場合、28,100円の所得税の還付が受けられると推測されます。

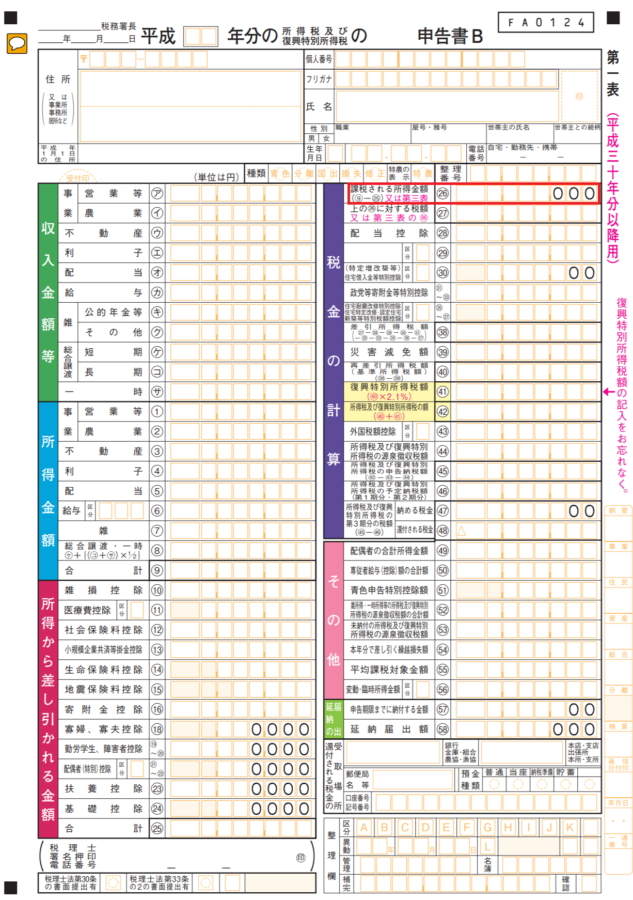

確定申告書で課税所得を確認する場合は、上記図の赤枠箇所(確定申告書の㉖)が課税所得の金額となります。

確定申告書で課税所得を確認する場合、源泉徴収票のように計算をする必要がなく、一目で確認することができるため、自営業者やフリーランスなどで、毎年確定申告をしている方は、ご自身の確定申告書を手元に用意して一度確認されてみてはいかがでしょうか?

iDeCo(個人型確定拠出年金)で資産運用をしている時

iDeCo(個人型確定拠出年金)で資産運用をしている時に受けられる節税の仕組みは、iDeCo(個人型確定拠出年金)で選んだ金融商品の運用益に対して税金がかからないところにあります。

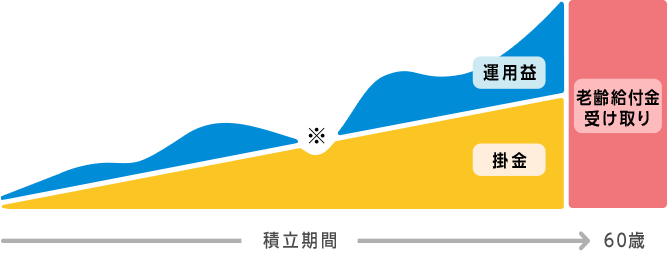

出典 iDeCo公式サイト iDeCoってなに? iDeCoの仕組みより引用

現状、株式投資や投資信託をはじめとした金融商品を活用した資産運用によって運用益を得た場合、その運用益に対して20.315%の税金がかかることになっています。

上記図でいうところの「運用益」の部分に対して20.315%の税金が差し引かれるため、本来ならば、実際に手元に残るお金は目減りすることになりますが、iDeCo(個人型確定拠出年金)で資産運用をすることによって運用益を得た場合、この運用益に対して税金がかからないことになっています。(非課税扱い)

そのため、将来の老後資金として積立した掛金に加えて、長い時間をかけて得た運用益を合わせたお金を受け取ることができるため、税金の負担といった大きなロスをせずに老後資金を受け取りやすいメリットがあります。

なお、iDeCo(個人型確定拠出年金)で資産運用をすることができる金融商品は、定期預金や保険といった元本確保型の商品と投資信託を活用した元本変動型の商品に分けられますが、投資信託を活用した資産運用は、上記図の「※印」のように、積立しながら資産運用をしている途中で、掛金を割り込んでしまうことがあります。

これを「元本割れ」や「含み損を抱える」などと言われますが、一般に、元本保証されている金融商品(iDeCo(個人型確定拠出年金)の場合、定期預金や保険といった元本確保型の商品)は、安全性は高いものの収益性は低く、元本割れの可能性のある金融商品(iDeCo(個人型確定拠出年金)の場合、投資信託といった元本変動型の商品)は、安全性は低いものの収益性は高いといった特徴があります。

このようなことから、iDeCo(個人型確定拠出年金)を活用して、将来の老後資金を準備する際、実際に、iDeCo(個人型確定拠出年金)で資産運用を行う人の考え方や運用方法が、将来受け取ることになる金額を大きく左右することになると言えます。

iDeCo(個人型確定拠出年金)で資産運用が終了したお金を受け取る時

iDeCo(個人型確定拠出年金)で資産運用が終了したお金を受け取る時に受けられる節税の仕組みは、各種税金を計算する上での控除が適用されるところにあります。

控除の解説を進める前に、まずは、iDeCo(個人型確定拠出年金)で長い期間をかけて積立しながら資産運用したお金は、以下、3つの受取方法があり、ご自身が任意で選択できることを知っておく必要があります。

1.一時金として、一括でまとめてお金を受け取る方法

2.年金として、分割でお金を受け取る方法

3.一時金と年金で受け取る方法を併用する方法

一時金として、一括でまとめてお金を受け取る場合の控除の取り扱い

1のように、一時金として、一括でまとめてお金を受け取る場合、このお金は、会社員や公務員などが勤務先を退職した場合に支給される退職金と同じ取り扱いになることになっています。

具体的には、1の方法で受け取ったお金は、「退職所得」として税金がかかる対象になるのですが、この時、「退職所得控除額」という控除があり、この部分が節税の仕組みにあたります。

なお、退職所得の計算方法は、以下の通りです。

出典 国税庁 No.1420 退職金を受け取ったとき(退職所得) 3 退職所得控除額の計算方法より引用

iDeCo(個人型確定拠出年金)で形成したお金を一括で受け取る場合、上記図の勤続年数は、「iDeCoの加入期間に置き換えて退職所得を計算」します。

たとえば、iDeCo(個人型確定拠出年金)に、30歳から加入したとし、iDeCo(個人型確定拠出年金)の運用が終了となる60歳に1,700万円のお金をまとめて受け取ったとします。

この時、受け取った1,700万円にかかる税金は、以下のように計算されます。

iDeCo(個人型確定拠出年金)の加入年数が30年のため、退職所得控除額は、1,500万円【800万円+70万円×(30年-20年)】となる

(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1 / 2 = 退職所得の金額となるため、左記、計算式にあてはめて退職所得を計算すると、100万円【(1,700万円-1,500万円)×1/2】となる

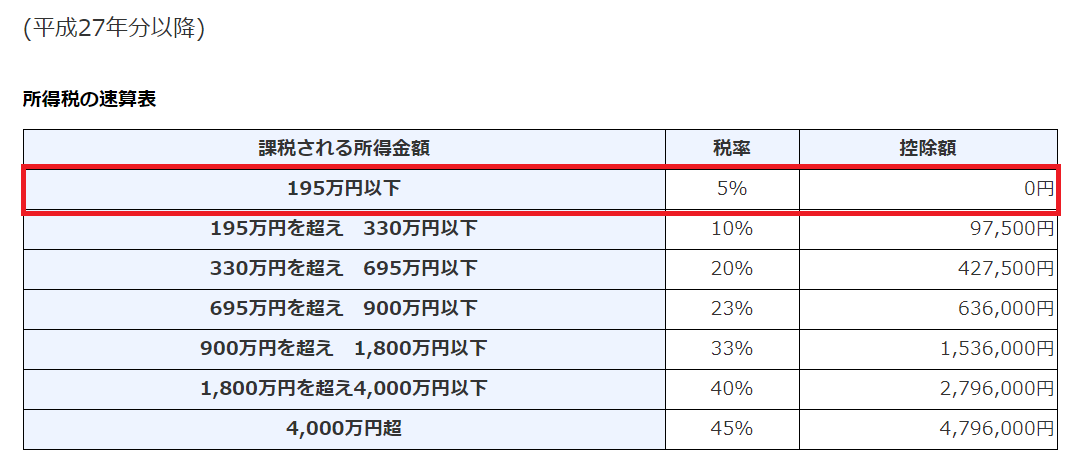

以下、所得税の速算表にあてはめて計算すると、所得税は5万円(100万円×5%)となる(復興特別所得税および住民税を加味しません)

出典 国税庁 No.2260 所得税の税率より引用

今回の計算例では、1,700万円を受け取ったのに対してわずかな税金がかかる結果となりましたが、仮に、1,500万円以下であった場合、税金がかかることはありません。

つまり、実際に受け取ることになる金額と税金の関係をしっかりと精査した上で、お金の受取方法を検討する必要があることを意味し、これは、次項で解説する年金として、分割でお金を受け取る方法も同様となります。

年金として、分割でお金を受け取る方法

2のように、年金として、分割でお金を受け取る場合、このお金は、老後生活資金である公的年金と同じ取り扱いになることになっています。

具体的には、2の方法で受け取ったお金は、「雑所得」として税金がかかる対象になるのですが、この時、「公的年金等控除額」という控除があり、この部分が節税の仕組みにあたります。

なお、雑所得の計算方法は、以下の通りです。

出典 国税庁 No.1600 公的年金等の課税関係 3 公的年金等に係る雑所得の金額の計算方法より引用

iDeCo(個人型確定拠出年金)で形成したお金を年金方式で分割で受け取る場合、令和元年までと令和2年分以後では、計算式が異なっていることがわかります。

たとえば、iDeCo(個人型確定拠出年金)に、30歳から加入したとし、iDeCo(個人型確定拠出年金)の運用が終了となる60歳に1,700万円のお金が形成されていたとし、このお金を20年間をかけて分割で受け取るものとした時の税金は、以下のように計算されます。

なお、令和2年分以後の計算式で計算し、基礎控除額は48万円(令和2年分以後、基礎控除は、38万円から48万円に引き上げられるため)、65歳から支給される公的年金は、年間150万円とします。

1,700万円÷20年=85万円(1年間で受け取るiDeCo(個人型確定拠出年金)のお金)

公的年金等に係る雑所得の金額=(a)×(b)-(c)となるため、左記、計算式にあてはめて雑所得を計算すると、60歳から64歳までは、25万円(85万円-60万円)となり、65歳以降は、▲25万円(235万円-110万円)=125万円となる

基礎控除48万円が適用されるため、60歳から64歳までは税金がかからず、65歳以降は、毎年38,500円+@の税金が発生することになる

iDeCo(個人型確定拠出年金)のお金を年金形式で分割で受け取る場合、計算例では、65歳以降に毎年、税負担が強いられる結果となったため、お金の受取方法をあらかじめ検討する必要性があることは明白です。

ただし、これはあくまでも一例であるため、老後資金対策と老後生活資金を円滑に回していくためには、実際に受け取ることになる公的年金とiDeCo(個人型確定拠出年金)のお金を考慮した上で、税金の関係性も精査しながら最も得策になるような方法を模索していく必要があることは言うまでもないでしょう。

なお、3の受取方法である、一時金と年金で受け取る方法を併用する方法は、これまで解説した控除を賢く活用できるか否かが分かれ目にあたり、たとえば、会社員や公務員などで定年退職による退職金がある場合、この併用方法をうまく使えるかどうかが極めて重要なポイントになります。

現在、20代、30代、40代の方々で、iDeCo(個人型確定拠出年金)で資産運用をしている方々は、実際にお金を受け取る年齢に達した時、どのようにしたら最も有利にお金を受け取ることができるのか確認しておくことが望ましいと言えるでしょう。

iDeCo(個人型確定拠出年金)を活用して年末調整や確定申告で税金を少なくする方法

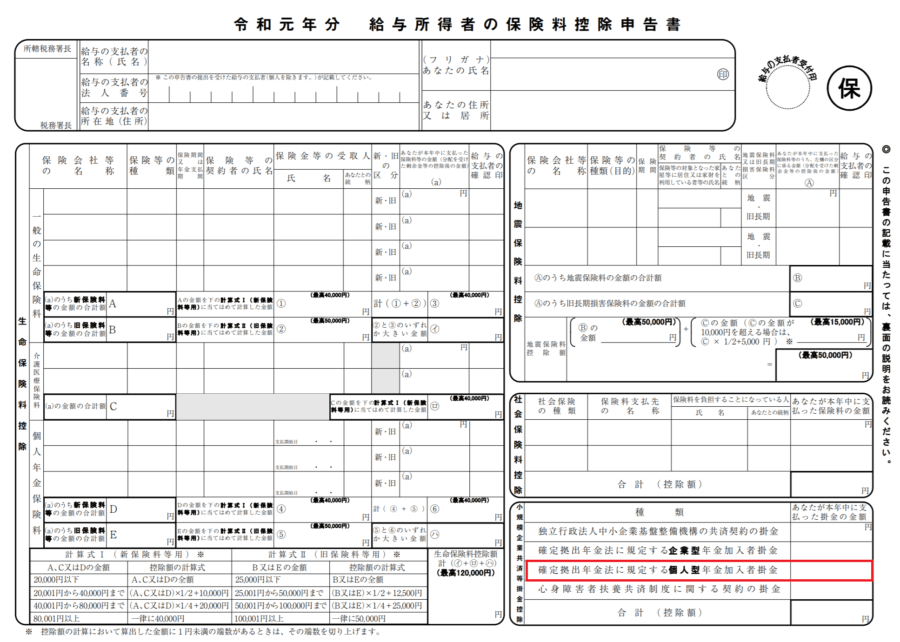

iDeCo(個人型確定拠出年金)を活用して年末調整や確定申告で税金を少なくするためには、毎年秋ごろになると自宅へ郵送される「小規模企業共済等掛金払込証明書」を年末調整や確定申告を行う際に原本を添付して行います。

おそらく、生命保険に加入し、年末調整や確定申告で生命保険料控除の適用を受けている人も多いと思いますが、このイメージと基本的に同じであり、国民年金基金連合会が発行する「小規模企業共済等掛金払込証明書(葉書のサイズです)」を添付し、年末調整で税金を少なくする場合、給与所得者の保険料控除申告書」の小規模企業共済等掛金控除(個人型年金加入者掛金)欄に、小規模企業共済等掛金払込証明書に記載された金額を記入する(以下、イメージ図の赤枠箇所)ことで足ります。

出典 国税庁 [手続名]給与所得者の保険料控除の申告 [申請書様式・記載要領]より引用

なお、iDeCo(個人型確定拠出年金)の掛金を給与から天引きしている方は、給与から掛金を控除して源泉徴収が行われるため、個人での申告手続きは不要となります。

ちなみに、確定申告書に記載する場合は、年末調整の場合と同様に、「小規模企業共済等掛金払込証明書」の原本を添付し、以下、赤枠部分に金額を記入します。

出典 国税庁 確定申告書、青色申告決算書、収支内訳書等より引用

おわりに

iDeCo(個人型確定拠出年金)は、節税しながら老後資金を準備できる投資制度にあたり、活用の仕方、運用の仕方、お金の受け取り方をしっかりと行うことができれば、将来の老後資金の準備や家計のお金に大きなプラスの要素をもたらすことは確かです。

逆に考えますと、これらの方法を間違えてしまいますと、本来ならばうまく活かせるものが、活かしきれないことによるロスが生じる場合があるとも考えられることになりますが、改めてiDeCo(個人型確定拠出年金)は、極めて奥が深い投資制度であると筆者は感じます。

なぜならば、本ページでは、iDeCo(個人型確定拠出年金)を活用した節税の仕組みとポイントについて解説を進めましたが、iDeCo(個人型確定拠出年金)の活用の仕方、運用の仕方、お金の受け取り方を考えた時、iDeCo(個人型確定拠出年金)を始める金融機関選び、運用する金融商品、iDeCo(個人型確定拠出年金)の手数料、iDeCo(個人型確定拠出年金)の概要把握など、知っておくべき事項が幅広いためです。

このように考えますと、iDeCo(個人型確定拠出年金)に対して難しいイメージを持ってしまう人もおられるかもしれませんが、長い時間をかけて大きな老後資金を準備するわけでありますから、細かな部分にまで気を配ってiDeCo(個人型確定拠出年金)を活用することが成功への近道になるとご理解いただくのが望ましいとも思います。

仮に、iDeCo(個人型確定拠出年金)をこれから始めるのであれば、まずは、最初の始め方や注意点をしっかりと押さえておき、後は、じっくりと時間をかけて運用の仕方や最後のお金の受け取り方を学んでいくことで、あまり大きな負担にならずに気楽に老後資金を準備することができるでしょう。 ![]()