本ページでは、つみたてNISA(積立 nisa)のメリットとデメリットはどこにあるのかをはじめ、従来からあるNISAとの違いや注意点も合わせて紹介しています。

はじめに、つみたてNISA(積立 nisa)は、「ユーザーの皆さんが不安に感じているまとまった教育資金や老後資金などのお金を無理なく貯める方法」であり、いわば、長い時間をかけてお金を増やしながらお金を貯める貯蓄方法です。

堅苦しい言い方をしますと、つみたてNISA(積立 nisa)は、長期投資にあたり、投資と聞くと、損をする、わからないといった声が多く聞こえてきそうですが、同制度は、将来のお金の不安を大幅に軽減してくれる制度であることは確かですので、まずは、本記事を最後まで読み進めて将来に活かしていただきたいと筆者は考えています。

なお、そもそもつみたてNISA(積立 nisa)って何?という方は、本記事を読み進めていただく前に、以下、当事務所が公開している記事を目通しいただいた後に本ページを読み進めていただくことで、より理解が深まるのではないかと思います。

目次

つみたてNISA(積立 nisa)のメリット

つみたてNISA(積立 nisa)は、長い時間をかけてお金を増やしながらお金を貯める貯蓄方法ですが、具体的に考えられるメリットは、次項の通りです。

毎月一定金額のお金を積立するだけで大きなお金を増やしながら貯められるため、簡単で楽

つみたてNISA(積立 nisa)の1つの目のメリットは、毎月一定金額のお金を積立するだけで大きなお金を増やしながら貯められるため、簡単で楽なことがあげられます。

おそらくユーザーの皆様の中には、将来のために毎月コツコツ積立預金をされている方も多いと思うのですが、つみたてNISA(積立 nisa)は、これと全く同じ仕組みであり、毎月一定金額のお金を積立して投資信託などの金融商品を買付します。

たとえば、毎月30,000円をつみたてNISA(積立 nisa)を活用して積立を行う場合、毎月同じ日になりますと、口座に入っているお金から30,000円が引き落とされ、その30,000円で投資信託を毎月買付するといったイメージです。

仮に、積立預金の場合ですと、毎月30,000円が同じ日に引き落とされ、積立預金の口座へ入金になるわけでありますから、要は、預金でお金を運用するのか、投資信託などの金融商品で運用するのかだけの違いと考えることができます。

したがって、引き落としがされる日までにお金を口座へ入金しておけば、後は、自動的に買付した投資信託などが積立されていくことになるため、簡単で楽な点が、つみたてNISA(積立 nisa)のメリットと言えます。

つみたてNISA(積立 nisa)で得た利益に税金がかからない

つみたてNISA(積立 nisa)の2つの目のメリットは、つみたてNISA(積立 nisa)で得た利益に税金がかからないことがあげられます。

通常、投資信託で得た分配金や売却益をはじめ、株式投資で得た配当金や売却益には、20.315%の税率を乗じた税金が徴収されることになっているため、実際に得たこれらの利益から20.315%分が目減りすることになります。

ざっくりした説明となりますが、たとえば、1月1日から12月31日までの1年間で100万円の利益を上げた場合、20.315%にあたる203,150円が税金として徴収されるため、実際に手元に残るお金は、796,850円です。

ただし、つみたてNISA(積立 nisa)で100万円の利益を得ることができたとしても、203,150円が税金として徴収されることはないため、100万円の利益を丸々手に入れられるメリットがあります。

つみたてNISA(積立 nisa)で運用する投資信託やETF(上場投資信託)の手数料が安い

つみたてNISA(積立 nisa)の3つの目のメリットは、つみたてNISA(積立 nisa)で運用する投資信託やETF(上場投資信託)の手数料が安いことがあげられます。

ここで言う手数料とは、たとえば、投資信託を購入する際にかかる購入時手数料や信託報酬などを指しますが、つみたてNISA(積立 nisa)で資産運用を行うことができる投資信託やETF(上場投資信託)は、金融庁が指定している手数料の上限が定められたものに限られており、いわば、投資初心者の方であったとしても、大きなお金が貯めやすく投資が成功しやすいような商品ラインナップになっています。

ちなみに、つみたてNISA(積立 nisa)では、購入時手数料がすべて無料(ノーロード)となっており、無駄な手数料を支払うことなくお金を増やしながら貯めやすいメリットもあります。

まとまったお金が無くても始められる

つみたてNISA(積立 nisa)の4つの目のメリットは、まとまったお金が無くても始められることがあげられます。

実のところ、つみたてNISA(積立 nisa)は、1月1日から12月31日までの1年間における投資上限金額が40万円までとなっており、月額に換算しますと約33,300円が、1ヶ月に積立することができる上限といった意味になります。

また、つみたてNISA(積立 nisa)は、年齢が20歳以上であれば、手元にまとまったお金が無くても誰でも始めることができ、無理のない範囲内で積立しながらお金を貯められる点も大きなメリットと言えます。

つみたてNISA(積立 nisa)のデメリット

ここまで、つみたてNISA(積立 nisa)のメリットについて説明をしてきましたが、ここからは、主に考えられるつみたてNISA(積立 nisa)のデメリットについて紹介します。

短い期間で大きなお金を増やしながら貯めることはできない

つみたてNISA(積立 nisa)の1つの目のデメリットは 、短い期間で大きなお金を増やしながら貯めることはできないことがあげられます。

つみたてNISA(積立 nisa)は、長い時間をかけてお金を増やしながらお金を貯める貯蓄方法にあたり、いわゆる長期投資であるため、たとえば、株式投資やFX(外国為替証拠金取引)のように短期間で大きなお金を得たいと考えている方にとってみますと不向きな投資手法です。

積立した投資資金よりも下回る可能性がある

つみたてNISA(積立 nisa)の2つの目のデメリットは 、積立した投資資金よりも下回る可能性があることがあげられます。

積立した投資資金よりも下回る可能性があるとは、いわゆる元本割れをする可能性があるということを意味し、たとえば、100万円を積立した場合で、保有している投資信託を売却した時に90万円であれば、10万円の損失であり、これまで積立したお金よりも少なくなってしまうことがあることになります。

しかしながら、つみたてNISA(積立 nisa)は、20年間などの長い時間をかけてお金を積立しながらじっくりお金を育てる投資手法であることを踏まえますと、はっきりと申し上げて、よっぽどおかしな商品に投資をしなければ元本割れを起こす危険性は極めて低いと筆者は考えます。

つみたてNISA(積立 nisa)で投資をすることができる商品は、金融庁が指定している手数料の上限が定められたものに限られており、よっぽどおかしな商品ラインナップになっていないため、ご自身が望んでいる資産形成方法と投資商品の内容がよほど乖離していないことや売却前に偶発的な株価の暴落やテロ、戦争、地震などが発生しない限り、元本割れのリスクはかなり小さくて済むものと思っています。

非課税投資枠を翌年に繰り越すことができない

つみたてNISA(積立 nisa)の3つの目のデメリットは 、非課税投資枠を翌年に繰り越すことができないことがあげられます。

すでに説明をしましたように、つみたてNISA(積立 nisa)は、1月1日から12月31日までの1年間における投資上限金額が40万円までとなっているため、たとえば、1年間で1万円ずつ積立を行った場合、年間の積立合計金額は12万円となり、28万円分が余ってしまうことになります。

この28万円分の非課税投資枠は、翌年度に繰り越しすることができず、引き続き年間40万円までの投資上限枠で積立をする必要があるため、余った枠を有効に活用できないデメリットがあります。

そのため、仮に、100円や1,000円など少額なお金を積立するのであれば、このデメリットを考慮して、大きなお金を積立できるようになったタイミングでつみたてNISA(積立 nisa)を始めることを考えておくのも大切になると言えるでしょう。

積立する金額が少額の場合、まとまったお金を貯めるのが難しい

つみたてNISA(積立 nisa)の4つの目のデメリットは 、投資する金額が少額の場合、まとまったお金を貯めるのが難しいことがあげられます。

投資を行ったことがない投資初心者の方や慎重な方ほど、安定した資産運用を望む傾向がある印象を筆者は受けておりますが、以下、つみたてNISA(積立 nisa)をローリスク・ローリターンで20年間に渡って積立したものとし、それぞれ、100円、1,000円、10,000円を積立した場合の概算資産形成金額を比較してみます。

100円(0.01万円)の場合

出典 金融庁 資産運用シミュレーションより筆者試算

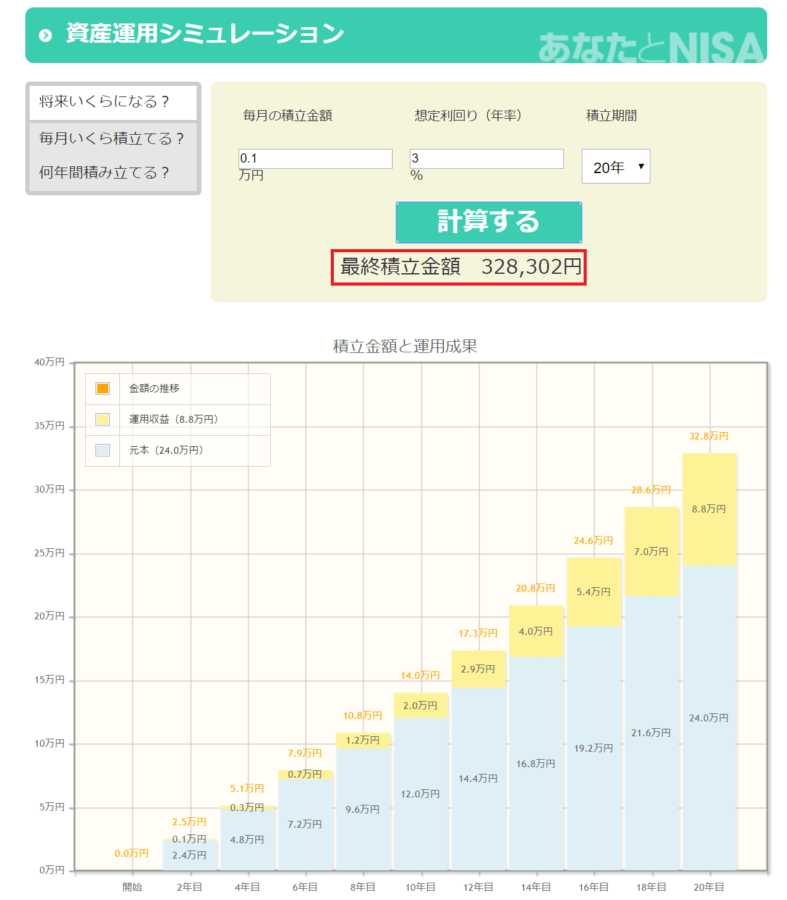

1,000(0.1万円)の場合

出典 金融庁 資産運用シミュレーションより筆者試算

10,000円の場合

出典 金融庁 資産運用シミュレーションより筆者試算

シミュレーションの通り、100円や1,000円などのように積立する金額が少ない場合、つみたてNISA(積立nisa)のメリットを十分活かすことができないデメリットが生じてしまいます。

つみたてNISA(積立 nisa)で成功するために必要なこと

つみたてNISA(積立 nisa)は、長い時間をかけてお金を増やしながらお金を貯める貯蓄方法であることをお伝えしておりますが、つみたてNISA(積立 nisa)を活用して大きなお金を形成するために必要なことを箇条書きでまとめて紹介しておきます。

長い時間をかけて「継続して」積立をすること

投資をする商品(投資信託やETF)の特徴を知ること

つみたてNISA(積立nisa)を始める金融機関選びと商品選びをしっかりと行うこと

できる限り、毎月大きな金額を積立すること

結婚して夫婦共働きなどの場合、夫婦がそれぞれ、つみたてNISA(積立nisa)を活用すること

教育資金のためや老後資金のためのように、お金を貯める目的をしっかりと決めておくこと

いつまでにいくらのお金を貯めたいのか明確にしておくこと など

上記の項目をしっかりと決めておき、計画的な活用をすることができれば、つみたてNISA(積立nisa)で大きなお金を準備することができることにつながることでしょう。

つみたてNISA(積立 nisa)とNISAの主な違いとは

つみたてNISA(積立nisa)は、平成30年1月より、これまであったNISAと同じ少額投資非課税制度として新たにスタートした投資制度になりますが、本ページの最後に、つみたてNISA(積立 nisa)とNISAの主な違いについて紹介しておきます。

| 種類 | つみたてNISA(積立nisa) | NISA |

| 投資対象商品 | 金融庁が指定している投資信託またはETF(上場投資信託) | 上場株式・投資信託・REIT(不動産投資信託)・ETF(上場投資信託) |

| 非課税枠 | 1年間に40万円まで | 1年間に120万円まで |

| 投資方法 | 積立のみに限定されている | 一括購入・積立のどちらでも可能 |

| 非課税期間 | 最長で20年間 | 最長で5年間 |

| お金の引き出し | いつでも可能 | いつでも可能 |

まず、重要な注意点として、つみたてNISA(積立nisa)を始めるには、証券会社や銀行、インターネット証券会社を通じて「NISA口座(つみたてNISA(積立nisa)も兼ねます)」を開設する必要があります。

この時、つみたてNISA(積立nisa)とNISAは、いずれも行うことができず、いずれか一方の制度を選択して活用する必要があるため、たとえば、つみたてNISA(積立nisa)を始める選択をした場合、NISAを活用することはできないことを意味します。

そのため、両制度の特徴や主な違いをしっかりと知り、どちらが自分にとって望ましい方法なのか明確にしておくことがとても大切になります。

ちなみに、長い時間をかけてコツコツ堅実にお金を準備したい方は、つみたてNISA(積立nisa)が向きと言えますし、上場株式を含めて積極的に投資を行い、大きく資産運用をしたい方であればNISAの方が向きと考えることもできるでしょう。

おわりに

つみたてNISA(積立 nisa)のメリットとデメリットについて説明をしましたが、筆者個人としては、つみたてNISA(積立 nisa)のデメリットは、自分自身の運用の仕方や計画的に行うことで十分払拭できるものだと思っており、むしろメリットが高い投資制度であると考えています。

具体的には、つみたてNISA(積立nisa)を始める金融機関選びと商品選びを間違えなければ、お金を積立する度に、時間をかけてお金が勝手に大きくなって増えていくわけでありますから、ほったらかしで良いわけであり何も難しく考えることはありません。

また、一時的に損失を抱えている、いわゆる「含み損」の状態であったとしても、投資をする商品選びさえしっかりしていれば、時間が解決してくれることでありますから、こちらも何も心配をする必要はないわけです。

唯一心配するのであれば、投資の終わり方(お金の換金)のタイミングでしょう。

たとえば、子供の教育資金を準備するためにつみたてNISA(積立nisa)を始めたとし、いざ、お金が必要になった時に含み損を抱えているような場合、お金の換金の仕方や対策を取る必要もあるため、この辺は、投資初心者の方や一般の方では難しい分野であるような気がしています。

そのため、ケース・バイ・ケースではありますが、時には、専門家のアドバイスを求めた上で、これまで積み上げてきたお金と時間を無駄にしない対策を知ることも今後必要になってくると言えるでしょう。