本ページでは、終身保険とはどのような生命保険なのか、終身保険の特徴を中心に独立系ファイナンシャルプランナー(FP)がわかりやすく紹介していきます。

はじめに、終身保険とは、一言でわかりやすく説明しますと、「いつ、死亡したとしても、保険金が確実に受け取れる生命保険」です。

ただし、終身保険に加入する際に病歴や健康状態などを自ら告知することに違反する「告知義務違反」をした場合や保険会社が保険約款で定めている保険金を支払わない事由にあてはまっている場合は、終身保険の保険金が支払われることはありません。

そのため、終身保険に加入する前は、終身保険の特徴を知ることはもちろん、どのような場合に保険金が支払われ、どのような場合に保険金が支払われないのか知ることも極めて重要になります。

このようなことも踏まえまして本ページでは、終身保険に加入した場合に考えられるメリットやデメリットといった特徴をはじめ、終身保険の保険金が支払われない場合を中心にポイントをわかりやすく紹介していきます。

終身保険とは、どのような生命保険?

まずは、終身保険とは、どのような生命保険なのか、以下、公益財団法人生命保険文化センターの解説を引用して補足説明を加えていきます。

定期保険と同様に死亡した場合のみ、死亡保険金が受け取れます。保険期間は定期保険と異なり一定ではなく、一生涯死亡保障が続きます

出典 公益財団法人生命保険文化センター 終身保険より引用

上記、公益財団法人生命保険文化センターの解説を見ますと、終身保険は「定期保険と同様に死亡した場合のみ、死亡保険金が受け取れます」とあります。

たとえば、死亡保険金が700万円の終身保険に加入した場合、いつ死亡したとしても700万円の死亡保険金を保険金受取人が受け取れるといったイメージになります。

ただし、こちらの解説は厳密に言うと語弊があり、正確には、「死亡した場合、もしくは、高度障害状態に該当した場合に保険金が受け取れる」となります。

出典 オリックス生命 契約日 2018年4月2日以降 ご契約のしおり/約款 保険金等の支払いより引用

上記は、オリックス生命の終身保険ライズのWEB約款より引用したものとなりますが、保険金が支払われる場合は、終身保険の被保険者が死亡した場合のみならず、終身保険の保険契約をした後の病気やけがなどによって、両目が失明するなどの高度障害状態になった場合も保険金が支払われることがわかります。

これは、オリックス生命の終身保険だけに限らず、どこの保険会社の終身保険であったとしても、基本的な特徴に違いはありませんが、ここで言う「高度障害状態」とは、どのような場合を指すのかについては、保険会社によって違いのあることも十分に考えられるため、終身保険に加入する前にあらかじめ確認しておくことが望ましいと言えます。

参考 終身保険に加入した場合の高度障害状態とは

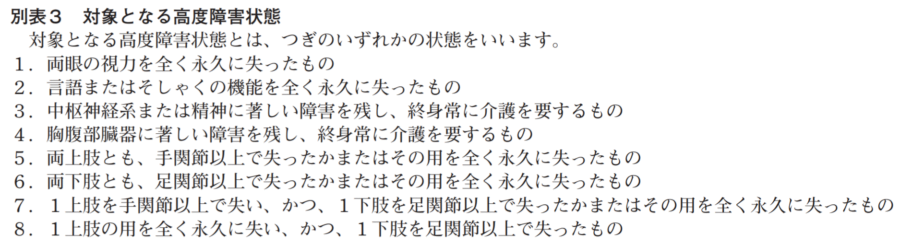

前項の解説より高度障害状態とはどのような場合を指すのか、具体的に知りたいと感じているユーザーの皆さんも多いと思われますので、以下、参考情報としてオリックス生命の終身保険ライズに加入した場合における高度障害状態を簡単に紹介しておきます。

出典 オリックス生命 契約日 2018年4月2日以降 ご契約のしおり/約款 19.別表3(162ページ)より引用

上記、約款を見ますと、オリックス生命の終身保険ライズに加入した場合において、保険金が支払われる対象となる高度障害状態とは、8つあることが確認できます。

たとえば、両目を失明した場合、声を発することができない場合、両手がない場合、両足がない場合など、明らかに重い障害状態である場合が高度障害状態にあたることがわかります。

仮に、終身保険に加入した後、上記8つの内、いずれかの高度障害状態になってしまった場合、保険会社に対して保険金を請求することによって、当初契約した保険金が「高度障害保険金」として支払われ、保険契約が終了することになります。

なお、終身保険の死亡保険金と高度障害保険金が二重に支払われることはないほか、高度障害保険金を受け取った場合における税金の取り扱いにはあらかじめ知っておくべき注意点があります。

終身保険の高度障害保険金を受け取った場合における税金の取り扱い

終身保険の高度障害保険金を受け取った場合、保険金を受け取った人が高度障害を負った本人をはじめ、配偶者や子供のほか、日常生活を共にするその他の親族が高度障害保険金を受け取ったとしても「所得税」がかかることはありません。

甲の父親は、父親を契約者(保険料負担者)及び被保険者とし、甲を保険金受取人とする生命保険契約を締結していましたが、父親が疾病により重度障害の状態になったことから、甲は保険会社から高度障害保険金を受け取りました。 この場合、甲が受け取った高度障害保険金の課税関係はどのようになりますか。

甲が受け取った高度障害保険金は、非課税所得となります。

(理由)

所得税法施行令第30条第1号《非課税とされる保険金、損害賠償金等》の規定により非課税とされる「身体の傷害に基因して支払を受けるもの」は、自己の身体の傷害に基因して支払を受けるものをいいますが、その支払を受ける者と身体に傷害を受けた者とが異なる場合であっても、その支払を受ける者がその身体に傷害を受けた者の配偶者若しくは直系血族又は生計を一にするその他の親族であるときは、その保険金又は給付金についても同号の規定の適用があるものとして取り扱っています(所得税基本通達9-20)

出典 国税庁 疾病により重度障害となった者以外の親族が保険金の支払を受けた場合より引用

上記、国税庁の回答を見ますと、終身保険の高度障害保険金を受け取った場合、保険金を受け取った人が高度障害を負った本人をはじめ、配偶者や子供のほか、日常生活を共にするその他の親族が高度障害保険金を受け取ったとしても、この保険金に対して所得税がかからないことがわかります。

高度障害保険金の受け取りに関する注意点

前項で紹介した国税庁の回答は、あくまでも「所得税」がかからないと回答しており、たとえば、高度障害保険金として700万円を受け取った後、この保険金700万円を使い切らない状態で死亡した場合、残ったお金は相続税の課税対象となる点に注意が必要です。

この時、残った高度障害保険金は、相続税法で定められている「死亡保険金の非課税制度」の適用対象外となることにもあらかじめ留意しておかなければなりません。

なお、いわゆる死亡保険金は、「身体の傷害に基因して支払を受けるもの」には該当しません。また、疾病により重度障害の状態になったことなどにより、生命保険契約又は損害保険契約に基づき支払を受けるいわゆる高度障害保険金、高度障害給付金、入院費給付金等は、所得税法施行令第30条第1号に規定する「身体の傷害に基因して支払を受けるもの」に該当するものとして取り扱っています(所得税基本通達9-21)

出典 国税庁 疾病により重度障害となった者以外の親族が保険金の支払を受けた場合より引用

つまり、高度障害保険金は、所得税はかからないものの、受け取った高度障害保険金が残っている場合で死亡したなど、特殊な事情がある場合は、時として相続税が課されることにもなり兼ねないとまとめられます。

ただし、相続税は、すべての人が必ず納めなければならない税金ではなく、あくまでも相続税の基礎控除額を超えた場合に納めなければならない税金にあたるため、それぞれの世帯ごとに、高度障害保険金として保険金を受け取ることが得策なのか、死亡保険金として保険金を受け取ることが得策なのか精査する必要があると言えます。

終身保険の特徴

終身保険に加入しますと、保険の対象となる被保険者が死亡した場合は「死亡保険金」が支払われ、高度障害になった場合は「高度障害保険金」が支払われることがわかりました。

ここでは、前項で解説した以外の終身保険の特徴について引き続き紹介していきます。

1.満期保険金はありません

2.保険料の払い込みが一定年齢または一定期間で満了する有期払込タイプと、一生涯払い続ける終身払込タイプがあります

3.契約当初の一定期間の保険料を低く抑え、その分一定期間経過後の保険料を高くする「ステップ払込」タイプを取り扱う生命保険会社もあります

4.無選択型終身保険では、契約後2年間など一定期間内に疾病により死亡した場合は死亡保険金ではなく、既に払い込んだ保険料相当額が支払われます

出典 公益財団法人生命保険文化センター 終身保険より引用

1.満期保険金はありません

終身保険は、養老保険や学資保険とは異なり、保険契約の満期を迎えたことによる満期保険金がありません。

あくまでも終身保険の被保険者が死亡または高度障害になった場合に保険金が支払われる生命保険となります。

2.保険料の払い込みが一定年齢または一定期間で満了する有期払込タイプと、一生涯払い続ける終身払込タイプがあります

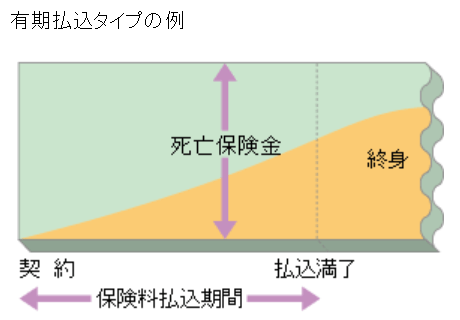

終身保険を契約する際、保険料をどのようにして払込していくのか決めることになりますが、大きく有期払込タイプと終身払込タイプの2つに分けられます。

有期払込タイプは、60歳までや65歳までといったような一定年齢まで保険料の払込が続くタイプのものと10年間や20年間といったような一定期間まで保険料の払込が続くタイプのものに分けられます。

なお、終身払込タイプとは、原則として死亡するまで保険料を払込しなければならないタイプのことを言い、前述した有期払込タイプのものに比べて保険料が安い特徴があります。

3.契約当初の一定期間の保険料を低く抑え、その分一定期間経過後の保険料を高くする「ステップ払込」タイプを取り扱う生命保険会社もあります

終身保険を販売している保険会社の中には、前項で解説した払込方法のほかに、ステップ払込タイプを取り扱っている保険会社もあります。

ステップ払込タイプとは、終身保険を契約した当初は保険料が安いものの、10年経過後や15年経過後といったように、一定期間が経過するとこれまでよりも保険料が増加する払込方法のことを言います。

ステップ払込タイプの重要なポイントとして、目先の部分だけを見ると保険料が安く思われがちですが、総支払保険料といったトータルで考えた時、負担する保険料が多くなってしまう点には細心の注意が必要です。

4.無選択型終身保険では、契約後2年間など一定期間内に疾病により死亡した場合は死亡保険金ではなく、既に払い込んだ保険料相当額が支払われます

通常、終身保険をはじめとした生命保険に加入するためには、健康な状態であることが求められますが、無選択型終身保険は、持病があっても基本的に加入することができる終身保険のことを言います。

ただし、無選択型終身保険は、保険契約が開始してから2年以内など、一定期間内に死亡した場合は、当初契約した死亡保険金が支払われることはなく、それまで支払ってきた保険料相当額が戻ってきて保険契約が終了となる特徴があります。

なお、前述した解説も含め、無選択型終身保険につきましては、以下、当事務所が公開している記事より特徴や注意点などを図解入りでわかりやすく解説しておりますので、持病がある人で、無選択型終身保険の加入を検討している人などは、合わせて読み進めてみることをおすすめします。

終身保険に加入する主なメリット

終身保険とは、どのような生命保険であるのかについて解説をさせていただきましたが、本項では、終身保険に加入することで得られる主なメリットについて個別にポイントを紹介していきます。

死亡保障や高度障害の保障が一生涯続く

終身保険に加入しますと、すでに解説しましたように、死亡保障や高度障害の保障が一生涯続くメリットが得られます。

また、支払保険料もステップ払いにしない限り、ずっと変わらないため、保険料が増加することによって家計の負担になりにくく、計画的に保険料を支払っていけるのもメリットと言えるでしょう。

終身保険は保険料が掛け捨てにならず、解約返戻金で保険差益が得られる場合がある

終身保険に加入しますと、保険契約を解約することによって得られる解約返戻金があるため、これまで支払ってきた終身保険の保険料が掛け捨てになるといったことがないメリットが得られます。

また、終身保険の保険料を「有期払込タイプ」にすることによって、保険料の払込をすべて終えた後の解約返戻金が、これまで支払ってきた保険料を上回ることによる保険差益が得られるメリットもあります。

ただし、以下、当事務所が公開している記事にもあるのですが、実際に受け取ることになる保険差益というのは、選んだ保険会社や保険契約にもよるものの、長い時間をかけた割に大きな利益にならない可能性が高いこともあらかじめ留意しておく必要があります。

相続税の納税準備金として活用することができる

終身保険は、死亡保障が一生涯続き、かつ、あらかじめ保険契約をした保険金が受け取れることになるため、相続税対策として活用でき、相続税の納税準備金としても活用できるメリットが得られます。

相続税法では、死亡保険金を相続人が受け取ったことによる非課税制度が設けられており、相続税対策や相続税の納税準備金の確保を目的とした生命保険(死亡保険)選びをするのであれば、終身保険が向いていると言えるでしょう。

終身保険に加入する主なデメリット

終身保険に加入する主なデメリットは、以下の通りです。

終身保険の保険料は保険金額(保障金額)が少額でも高い

終身保険の保険料は、同じ生命保険(死亡保険)である定期保険や収入保障保険といった掛け捨ての生命保険に比べて保険金額(保障金額)が少額でも高いデメリットがあります。

そのため、少額の保険料で大きな死亡保障を得ることができないデメリットがあります。

終身保険の保険料を終身払い(終身払込タイプ)にした場合は解約返戻金で保険差益が得られない

終身保険を契約加入する際、保険料の払込方法を終身払い(終身払込タイプ)にした場合、解約返戻金で保険差益が得られないデメリットがあります。

そのため、将来、終身保険を別の形で活用する場合の選択肢が狭まってしまうことを留意した上で保険契約をする必要性が生じます。

終身保険の保険料を終身払い(終身払込タイプ)にした場合は保険料を一生涯に渡って支払う必要がある

終身保険の保険料を終身払いに(終身払込タイプ)にした場合、保険料を一生涯に渡って支払う必要があります。

ちなみに、終身保険を終身払いにした場合、保険料の負担が少なくて済むように思われがちですが、長生きすることによって、これまで支払ってきた終身保険の総支払保険料が、有期払込タイプよりも多くなってしまう懸念があることも知っておく必要があります。

筆者個人としては、終身保険に加入するのであれば、終身払い(終身払込タイプ)よりも有期払込タイプを選ぶ方が、将来の終身保険の活用を考慮しても良いのではないかと考えます。

なお、終身保険を終身払い(終身払込タイプ)にして、早くに死亡した場合におかれましては、有期払込タイプよりも有利になることも考えられますが、この点につきましては、ユーザーの皆さん1人ひとりの考え方に委ねる必要があるとも感じています。

終身保険の保険金が支払われない場合とは

本ページの冒頭では、終身保険に加入する際に病歴や健康状態などを自ら告知することに違反する「告知義務違反」をした場合や保険会社が保険約款で定めている保険金を支払わない事由にあてはまっている場合は、終身保険の保険金が支払われないことをお伝えしております。

ちなみに、告知義務違反とは、終身保険をはじめとした生命保険に加入する際に、病歴や身体状況を自己申告する告知に虚偽の回答をすることを言い、たとえば、終身保険にどうしても加入したいがために、提示された告知書の内容に虚偽の回答を記載して保険会社や保険代理店に提出するといったイメージになります。

仮に、告知義務違反をして終身保険をはじめとした生命保険に加入したとしても、それが後々、告知義務違反であることが判明した場合、保険金が支払われることは当然になく、これまで支払ってきた保険料が戻ってくることもありません。

詐欺罪に問われる懸念も生じます。

このように、告知義務違反をしますと、メリットはおろかデメリットしか生じないことになりますので、たとえば、「バレないだろう」といった安易な考えで告知義務違反をするといった行為は絶対に避けるようにして下さい。

なお、告知義務違反をした場合以外に終身保険の保険金が支払われない場合(保険会社が保険約款で定めている保険金を支払わない事由)は、以下の通りです。(オリックス生命の終身保険ライズの場合)

死亡保険金が支払われない場合

1.責任開始日(復活日を含みます)から3年以内に被保険者が自殺したとき

2.死亡保険金受取人が故意に被保険者を死亡させたとき

3.保険契約者が故意に被保険者を死亡させたとき

保険約款で定められている終身保険の死亡保険金が支払われない場合とは、終身保険の保障が開始になってから3年以内に、終身保険の被保険者が自殺した場合です。

また、終身保険の保険料を支払う保険契約者や終身保険の保険金を受け取る保険金受取人が「故意」で被保険者を死亡させたときも死亡保険金が支払われることはありません。

高度障害保険金が支払われない場合

1.保険契約者、または、被保険者の故意によって、被保険者が高度障害状態になったとき

2.責任開始時よりも前に発病していた病気や発生した不慮の事故などを原因として被保険者が高度障害状態になったとき

保険約款で定められている終身保険の高度障害保険金が支払われない場合とは、保険契約者、または、被保険者の故意によって、被保険者が高度障害状態になった場合です。

また、終身保険の保障が開始される前に発病していた病気や終身保険の保障が開始される前に発生した不慮の事故などを原因として被保険者が高度障害状態になったときも高度障害保険金が支払われることはありません。

ただし、終身保険に加入する前の告知書に正しく病名を記載した上で、保険会社が終身保険の契約を引受した場合、後にその病気が原因で高度障害状態になった場合は、高度障害保険金が支払われます。

このように、終身保険に加入していたとしても、死亡保険金や高度障害保険金といった種類によって、保険金が支払われない場合が異なる点には注意が必要と言えます。

おわりに

終身保険とはどのような生命保険であるかを解説し、合わせて終身保険に加入するメリットやデメリットについても紹介しましたが、終身保険に加入する必要性というのは、その人が置かれている状況によって異なることが考えられ、一概に終身保険が必要、不要というのを決めつけてしまうことはできません。

たとえば、世帯収入が低い場合で、将来に渡ってまとまった資産を形成することができない世帯や不安な世帯であれば、少なくとも終身保険の保障は重宝されることが予測されます。

その一方で、将来の葬式代や残された遺族に対するお金の心配がないのであれば、終身保険が不要と考えられるものの、相続税の納税準備金として終身保険が活用できることも踏まえますと、この辺も考慮した検討をする必要もあると言えるでしょう。

筆者は、生命保険や投資信託などの金融商品を販売していない独立系ファイナンシャルプランナー(FP)ですが、ご相談される人の懐具合や将来の資産推移が大まかにでもわからなければ、そもそも終身保険が本当に必要なのか不要なのか判断をすることができません。

もちろん、相談される人の考え方や不安に思っていることなども考慮した上での判断となるため、いわば、人によって終身保険の必要性は異なると言い切ります。

ちなみに、終身保険は、保険契約の仕方1つで、様々な活用ができるため、当初加入した目的から外れて有効活用することができるのも確かです。

極端な例えではありますが、当初は、葬式代の準備資金として終身保険に加入したものの、大きな資産形成ができたことによって、相続税対策としてこれまで加入していた終身保険を活用するといったこともあるかもしれません。

また、死亡保障として終身保険に加入していたものの、高度障害状態になってしまったことによって、これからの介護資金として、高度障害保険金を活用するといったこともあるかもしれません。

このように、終身保険の特徴を知りますと、将来のライフプランを考える上で、有効かつ柔軟に終身保険を活用できる場合がありますので、幅広い視野で終身保険を考えることが大切であると言えるでしょう。 ![]()