本ページでは、etaxで個人が確定申告をするメリットとデメリットとは、どのようなところにあるのかわかりやすく解説をしていきます。

個人事業主をはじめ、個人が、etaxで確定申告をするメリットとデメリットをわかりやすく解説していきます。

はじめに、etaxとは、インターネット上で所得税、消費税、贈与税などの各種国税の申告書を作成したり、申告や届出などの手続きを行うことができるシステムです。

また、etaxは、誰でも無料でシステムを使用することができるほか、税制改正によって一定の要件にあてはまる人は、控除額が増加することによって税負担を軽減できるメリットも得られます。

このようなことを踏まえまして本ページでは、etaxで個人が確定申告をするメリットとデメリットとは、どのようなところにあるのかについて、わかりやすく解説をしていきます。

目次

etaxとは

本ページの冒頭でも触れましたが、まずは、etaxとはどのようなシステムなのか、改めて解説を進めていきます。

e-Tax(国税電子申告・納税システム)とは、所得税、消費税、贈与税、印紙税、酒税などの申告や法定調書の提出、届出や 申請などの各種手続をインターネットを通じて行うことができるものです。

また、税金の納付も、ダイレクト納付やインターネットバンキング、ペイジー(Pay-easy)対応のATMを利用して行うことができます。

e-Taxを利用することで、自宅や事務所などから申告や納税などの手続を行うことが可能です。

また、e-Taxに対応した税務・会計ソフトを利用すれば、会計処理や申告などのデータ作成から提出までの一連の作業を電子的に行うことができ、 事務の省力化やペーパレス化につながります。

出典 国税庁 e-Taxについて知る (1) e-Taxとはより引用

上記、国税庁の解説より、etaxは、インターネットを通じて各種国税にかかる申告や書類作成、届出、申請などの手続きが行えるシステムであることがわかります。

加えて、納税も簡単に行えることから、納税を行うためや申告書類などの提出のために、自宅からわざわざ外出する手間が省けることも確認できます。

これらを踏まえますと、etaxは、便利でメリットが多いシステムであることがわかります。

etaxで個人が確定申告をする6つのメリット

etaxで個人が確定申告をする6つのメリットは、以下の通りです。

税金の計算ミスや記入漏れを防ぐことができる

etaxで個人が確定申告をする1つ目のメリットは、税金の計算ミスや記入漏れを防ぐことができる点があげられます。

このメリットは、正しい税金の計算を行い、正確な確定申告書を作成する上において、極めて大きいメリットであると言えます。

確定申告書は、手書きで作成して提出することも可能であるものの、どうしても税金の計算ミスや記入漏れが付きものです。

そのため、手間や時間がかえって多くかかってしまうのを防ぐことができるメリットは、etaxを利用する上で欠かせないメリットです。

筆者にとって、etaxは、毎年の確定申告に欠かすことができないシステムであることは確かです。

自宅から24時間いつでも申告をすることができる

etaxで個人が確定申告をする2つ目のメリットは、自宅から24時間いつでも申告をすることができる点があげられます。

たとえば、所得税の確定申告をする場合、所得税の申告期限は、原則として、翌年の2月16日から3月15日までと決まっています。

そのため、税務署へ所得税の確定申告書を提出する場合、上記の期限内で、税務署が空いている時間帯に行かなければならない手間が生じます。(郵送提出を除く)

ただし、etaxを利用した場合においては、申告内容がデータで送信されることになるため、税務署が空いている時間帯に行く手間が省けるメリットを得られます。

そのため、申告は余裕を持って行うことが、とても大切になります。

確定申告書へ添付が必要な書類を省略することができる

etaxで個人が確定申告をする3つ目のメリットは、確定申告書へ添付が必要な書類を省略することができる点があげられます。

通常、所得税の確定申告を行う場合、申告をするにあたっての各種添付書類が必要となります。

ただし、国税庁では、所得税の申告について、etaxを利用して行う場合、以下の書類について提出や提示を省略することができるとしています。

・給与所得者の特定支出の控除の特例に係る支出の証明書

・個人の外国税額控除に係る証明書

・雑損控除の証明書

・医療費の領収書、セルフメディケーション税制の医薬品購入の領収書、一定の取組を明らかにする書類(注1)

・医療費に係る使用証明書等(おむつ証明書など)

・社会保険料控除の証明書

・小規模企業共済等掛金控除の証明書

・生命保険料控除の証明書

・地震保険料控除の証明書

・寄附金控除の証明書

・勤労学生控除の証明書

・住宅借入金等特別控除に係る借入金年末残高証明書(適用2年目以降のもの)

・特定増改築等住宅借入金等特別控除(バリアフリー改修工事)に係る借入金年末残高証明書(適用2年目以降のもの)

・特定増改築等住宅借入金等特別控除(省エネ改修工事等)に係る借入金年末残高証明書(適用2年目以降のもの)

・特定増改築等住宅借入金等特別控除(多世帯同居改修工事)に係る借入金年末残高証明書(適用2年目以降のもの)

・政党等寄附金特別控除の証明書

・認定NPO法人寄附金特別控除の証明書

・公益社団法人等寄附金特別控除の証明書

・特定震災指定寄附金特別控除の証明書

・給与所得、退職所得及び公的年金等の源泉徴収票

・オープン型の証券投資信託の収益の分配の支払通知書、配当等とみなされる金額の支払通知書、上場株式配当等の支払通知書

・特定口座年間取引報告書

出典 国税庁 e-Taxを利用して所得税の確定申告書を提出する場合の「生命保険料控除の証明書」などの第三者作成書類の添付省略の制度について教えてくださいより引用

還付金の手続きが早い

etaxで個人が確定申告をする4つ目のメリットは、還付金の手続きが早い点があげられます。

こちらにつきましては、国税庁のWEBサイトで以下のように解説しています。

Q.還付金はどのくらいで還付されるのですか。

A.還付金については、速やかに支払手続を行うよう努めておりますが、申告書の記載内容や添付書類等の審査など、支払手続を適正に行うための所要の処理を正確に行う必要があることから、その支払手続にはある程度の日数が必要となります。

特に、2月・3月の所得税及び復興特別所得税と消費税及び地方消費税の確定申告期間中は、大量の申告書が提出される時期ですので、還付金の支払手続にはおおむね1か月から1か月半程度の期間を要することをご理解ください。

自宅や税理士事務所からe-Tax(電子申告)で提出された還付申告は3週間程度で処理しています(e-Taxで1月・2月に提出された場合は、2~3週間程度で処理しています。)

ただし、申告内容が誤っていたことにより、改めて申告書を作成し、提出した場合は、e-Taxで提出した場合であっても、上記期間で処理されないことがあります。

出典 国税庁【税金の還付】Q42 還付金はどのくらいで還付されるのですかより引用

上記の解説を見ますと、通常、還付金が指定口座へ振り込みされるまでに1ヶ月から1ヶ月半程度の期間を要することが確認できます。

しかしながら、etaxで確定申告を行った場合における還付金は、時期による違いはあるものの、2週間から3週間で還付されることも国税庁の解説からわかります。

これらの解説より、etaxで確定申告を行った場合、還付金の手続きが通常に比べて早く行われるとまとめられます。

etaxで還付金の処理状況も確認することができる

前項の解説より、確定申告をしてから還付金が実際に振り込まれるまでには多少の時間を要することがわかりました。

とはいえ、実際のところ、還付されるまでの目安の期間が経過したのにも関わらず、還付金が振り込まれないといったこともあります。

このような場合、確定申告をした人の中には、一体いつになったら実際に還付金が振り込まれるのか?気になる人もおそらく多いものと思われます。

etaxでは、このような人の疑問を解決するために、還付金の処理状況をetaxにログインすることで確認できるようになっています。

e-Taxを利用して所得税の還付申告を行った方については、支払予定日等、還付金の処理の状況について、税務署に問い合わせることなく、e-Taxにログインすることにより確認できます。

なお、還付金の処理状況が確認可能となるのは、e-Taxを利用して還付申告を行ってから、2週間程度経過した日からとなります。

また、電子メールアドレスの登録をいただいている方は、還付金の処理状況の確認が可能となった時及び処理の状況が更新された時に、メールでお知らせします。

出典 国税庁 ご利用の流れ 個人の方 5 送信結果を確認する 還付金処理状況の確認より引用

還付金がどうしても気になる人は、2週間が経過した後にetaxへログインして確認することをおすすめします。

還付申告を行うこともできる

etaxで個人が確定申告をする5つ目のメリットは、還付申告を行うこともできる点があげられます。

還付申告とは、納めすぎた税金を還付してもらうための手続きのことを言い、国税庁では以下のように解説しています。

確定申告書を提出する義務のない人でも、給与等から源泉徴収された所得税額や予定納税をした所得税額が年間の所得金額について計算した所得税額よりも多いときは、確定申告をすることによって、納め過ぎの所得税の還付を受けることができます。

この申告を還付申告といいます。

還付申告書は、確定申告期間とは関係なく、その年の翌年1月1日から5年間提出することができます。

出典 国税庁 No.2030 還付申告 1 還付申告とはより引用

還付申告は、いつでも認められる手続きなのではなく、過去5年間に遡って有効であることがわかります。

つまり、仮に、過去5年を超えて還付されるべき税金があったとしても、この5年の期間が過ぎていた場合、税金の還付を受けられないことを意味します。

過去5年以内に納めすぎた税金がわかった場合、etaxを利用してすぐに還付申告を行うことができる点は大きなメリットと言えるでしょう。

会計ソフトと連動がしていて便利

etaxで個人が確定申告をする6つ目のメリットは、会計ソフトと連動がしていて便利な点があげられます。

こちらのメリットは、自営業者などをはじめとした個人事業主が会計ソフトを活用している場合に限るメリットです。

日々の会計処理を行い、そのデータをetaxと連動させて簡単に確定申告書が作成できる点は、大きなメリットと言えます。

etaxで個人が確定申告をする2つのデメリット

etaxで個人が確定申告をする2つのデメリットは、以下の通りです。

etaxを使用するまでの事前準備に手間がかかる

etaxで個人が確定申告をする1つ目のデメリットは、etaxを使用するまでの事前準備に手間がかかる点があげられます。

重要なポイントとして、そもそもetaxを使用するためには、税務署が発行する「利用者識別番号(半角16桁の番号)」がなければなりません。

そのため、etaxを利用するのが初めての人などで、「利用者識別番号」がない場合は、まず、利用者識別番号を取得する必要があります。

なお、利用者識別番号を取得する方法は、以下、全部で7つです。

1.WEBからマイナンバーカードを使ってアカウントを登録する

2.WEBから利用者識別番号を取得する

3.マイナポータルの「もっとつながる」機能からe-Taxを利用する

4.WEBからID・パスワード方式の届出を作成・送信する

5.税務署に行って、ID・パスワード方式の届出を作成・送信する

6.書面で利用者識別番号を取得する

7.税理士に依頼し、利用者識別番号を取得する

出典 国税庁 ご利用の流れ 個人の方より引用

この理由は、次項で触れていきます。

利用者識別番号の取得方法は、マイナンバーカードの有無で決める

etaxを利用するためには、税務署が発行する「利用者識別番号(半角16桁の番号)」が必要です。

この時、初めて利用者識別番号を取得するのであれば、その取得方法は、マイナンバーカードがあるのか、ないのかによって決めることをおすすめします。

この理由は、etaxで確定申告を電子申告によって行うためには、「マイナンバーカード方式」または「ID・パスワード方式」のいずれかの方法でなければならないためです。

つまり、マイナンバーカードがあるのであれば「マイナンバーカード方式」、マイナンバーカードがなければ「ID・パスワード方式」を選べば良いことを意味します。

後は、ご自身が選んだ方式によって、最も望ましいとされる利用者識別番号を取得する方法を選んで行えば足りることになります。

不利な確定申告をしてしまう危険性がある

etaxで個人が確定申告をする2つ目のデメリットは、不利な確定申告をしてしまう危険性がある点があげられます。

etaxでは、システムの指示通りに必要事項や金額を入力することによって、簡単に確定申告書を作成することができることは確かです。

ただし、作成し終えた確定申告書が正しく作成されているのかを確認するためには、多少なりとも確定申告書の見方がわかることが望ましいと言えます。

しっかりと入力したつもりであっても入力漏れや所得控除の適用忘れによって、不利な確定申告をしてしまう懸念がある可能性も念頭に入れておきたいものです。

etaxで確定申告書を作成するのであれば、確定申告書の見方も合わせて確認しておくことが望ましいでしょう。

個人事業主がetaxで確定申告をするべき理由

本ページの冒頭で、etaxは、誰でも無料でシステムを使用することができるほか、税制改正によって一定の要件にあてはまる人は、控除額が増加することによって税負担を軽減できるメリットも得られることをお伝えしております。

ここで言う「税制改正によって一定の要件にあてはまる人」とは、税務署に対して青色申告承認申請書を提出している青色申告者の人です。

青色申告者とは、不動産所得、事業所得、山林所得がある人で、所轄の税務署に対して青色申告承認申請書を提出し認められている人のことを言います。

つまり、会社員や公務員などのように、給与所得のみで、不動産所得、事業所得、山林所得がない人は、青色申告者に該当しません。

税制改正によって、青色申告者は青色申告特別控除額が10万円増加

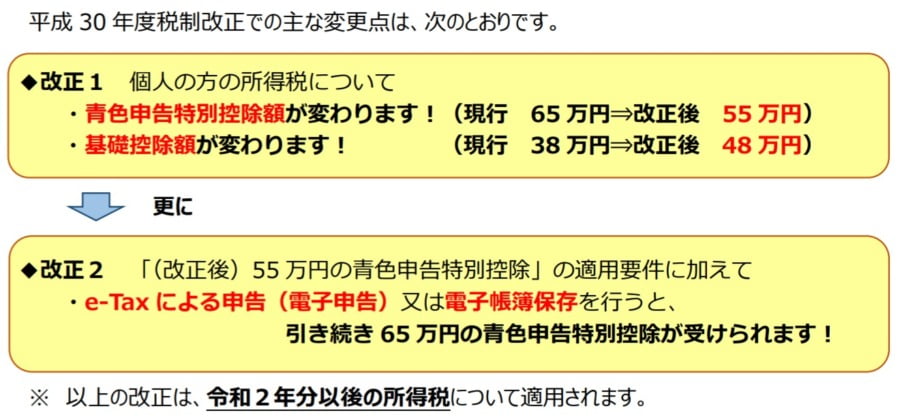

平成30年度の税制改正によって、令和2年分の所得税確定申告において、青色申告特別控除額および基礎控除額が改正されることになりました。

出典 国税庁 青色申告特別控除額・基礎控除額が変わります!より引用

上記画像の通り、個人事業主をはじめとした青色申告者は、税制改正によって、青色申告特別控除額が10万円増加することがわかります。

ただし、青色申告特別控除額が10万円増加するためには、以下、2つの条件のいずれかを満たしていなければならない点に注意が必要です。

【1つ目の条件】etaxで確定申告を電子申告によって行う

青色申告者が、青色申告特別控除額を10万円増加させるための1つ目の条件は、etaxで確定申告を電子申告によって行うことになります。

おそらく、筆者のように個人で事業を行っている人の大半は、日常の取引を会計ソフトに入力している人は多いと思います。

この会計ソフトのデータは、etaxと連動させることができるメリットがあるため、この機能を活用することで、簡単にetaxを利用して確定申告を電子申告で行うことが可能です。

【2つ目の条件】税務署へ届出を行って電子帳簿保存をする

青色申告者が、青色申告特別控除額を10万円増加させるための2つ目の条件は、税務署へ届出を行って電子帳簿保存をすることになります。

ちなみに、こちらの条件を満たすためには、帳簿の備付けを開始する日の3か月前の日までに申請書を税務署に提出しなければなりません。

また、原則として課税期間(1月1日から12月31日まで)の途中から適用することはできないことになっています。

ただし、令和2年分に限っては、令和2年9月30日までに承認申請書を提出し、令和2年中に承認を受けて、令和2年12月31日までの間に、仕訳帳及び総勘定元帳の電磁的記録による備付け及び保存を行うことで、65 万円の青色申告特別控除を受けることができます。

青色申告の承認を受けて、会計ソフトで日々の取引を正確に行うことで足ります。

確定申告を毎年行う個人事業主などの人は、この機会にetaxで電子申告をすることを考えるのが、先々を考慮しても得策です。

住宅ローン減税(住宅ローン控除)の適用をetaxで行うこともできる

初めて住宅ローン減税(住宅ローン控除)の適用を受けるためには、一定の条件を満たした上で確定申告をしなければなりません。

そのため、普段から確定申告をしていない会社員や公務員などをはじめとした給与所得者の皆さまにとってみますと、頭を悩ませてしまう問題なのではないでしょうか?

住宅ローン減税(住宅ローン控除)の適用は、実のところ、etaxを利用して行うことができます。

わざわざ確定申告をするために人ごみに行かずとも、自宅で時間をかけながら、システムの指示通りに金額や必要事項を入力することで、etaxでは簡単に書類が作成できる仕組みが構築されています。

このような理由から、住宅ローン減税(住宅ローン控除)に必要な条件や必要書類を確認・準備した上で、etaxを利用してみるのも良いと思います。

なお、住宅ローン減税(住宅ローン控除)の適用を受けるためだけでしたら、わざわざマイナンバーカードを作ったり、ID・パスワード方式の届出を行う必要はありません。

この理由は、etaxでは、インターネット上で作成した確定申告書や各種書類をプリンターで印刷して書面で提出することもできるからです。

おわりに

本ページでは、etaxで個人が確定申告をするメリットとデメリットとは、どのようなところにあるのかわかりやすく解説をさせていただきました。

筆者は、独立系FP事務所を営んでいることから、毎年、確定申告をetaxを利用して行っています。

また、令和2年度から始まった税制改正によって、etaxを利用した電子申告を行うことは、筆者個人にとって有利に働くことにもなります。

今回の税制改正は、個人事業主をはじめとした青色申告者にとって有利に働く可能性は極めて高いため、この機会に対象となる人はetaxで電子申告をされてみることがおすすめです。

なお、筆者自身が税務署へ直接行って、ID・パスワード方式の届出を行ってきたブログを綴ったものもありますので、気になる人は合わせて読み進めてみていただければと思います。

ちなみに、会社員や公務員などの人で、普段から確定申告を行わない人であっても、いつか確定申告を行う機会があることも考えられます。

たとえば、初めて住宅ローン控除を適用する場合や医療費控除の適用をはじめ、還付申告をするなどが多く考えられそうです。

仮に、このような機会があった場合、etaxで確定申告をしてみるのを試すのも良いのではないでしょうか?

本ページが役に立った人や良かったと感じていただけた人は「いいね」や「SNS」で発信していただけたら励みになります。