本ページでは、投資初心者の人を対象に、投資信託を活用した資産運用方法と望んでいるライフプランの実現方法について紹介しています。

なお、本ページは、2019年1月29日に公開したものを大幅に加筆・修正し、投資初心者の人がよりわかりやすくなるようにしております。

ちなみに、本ページを作成・公開するきっかけは、以下、お客様からいただいた1つの相談依頼にありました。

長男が生まれ、今後の教育費用や老後資金の運用方法について調べているうち、iDeCoやつみたてNISA、ジュニアNISAに興味を持ったのですが、夫婦ともにこれまで投資信託をしたことがなく、親や職場の上司が投資信託で失敗したという話を聞いておりどうしても不安感があり、一度専門家の方のお話を聞きたいと思い、相談依頼させていただきました。

上記の相談依頼を踏まえまして、投資初心者の人を対象に、投資信託を活用した資産運用方法と望んでいるライフプランの実現方法とはどのようなものなのか紹介していきたいと思います。

目次

【投資初心者向け】投資信託とは

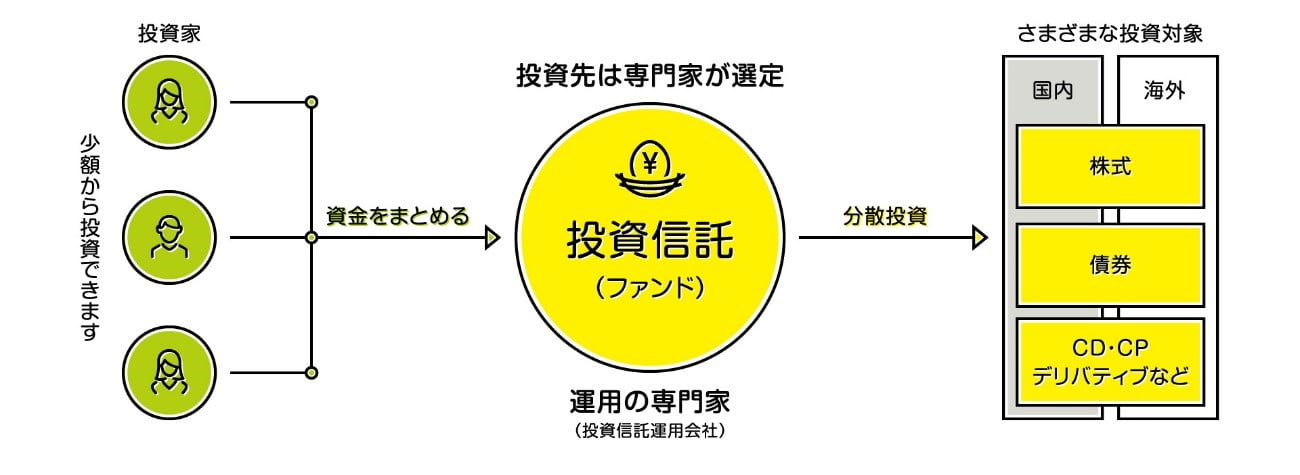

はじめに、投資信託とはどのような金融商品なのか、以下、一般社団法人投資信託協会のWEBサイトから引用して紹介していきます。

「投資信託(ファンド)」とは、一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

出典:一般社団法人投資信託協会 そもそも投資信託とは?より引用

なお、投資信託が、よく例えられる幕の内弁当のイメージを考えると、もっと投資信託のイメージがわきやすくなるでしょう。

幕の内弁当のイメージで投資信託を考える

まず、幕の内弁当そのものが、投資信託だとイメージします。

そして、幕の内弁当(投資信託)の中に入っているご飯やおかずが、株式や債券などの金融商品です。

イメージ図では、煮物っぽいおかずが重複しておりますが、味の違う2種類の煮物が入った幕の内弁当(投資信託)で、いわば、同じ株式(煮物)でも、1つは日本国内を投資対象にした国内株式、もう1つは、海外を投資対象にした海外株式とイメージしても良いでしょう。(味という特徴が異なるということ)

ちなみに、幕の内弁当(投資信託)の中に入れるご飯やおかずの種類、量を決定するのが、お店の担当者(ファンドマネージャー)です。

これらに加え、幕の内弁当を販売するのがお店(販売会社・運用会社)と置き換えるとイメージがだいぶわいてくるのではないでしょうか。

幕の内弁当が売れたことによって得た利益は、投資家である私たちに還元されることになります。

このとき、還元される利益は、投資家が、それぞれ投資した金額に応じて還元されるといった仕組みが投資信託です。

つまり、多くお金を投資しているほど、多くの利益を得られやすいことを意味します。

投資初心者が投資信託を活用した資産運用を始めやすい理由

投資初心者が投資信託を活用した資産運用を始めやすい理由として、利益を得られやすい、少額、簡単、低リスクの4つがあげられます。

これら4つの理由がそれぞれどのようなことなのか?個別にポイントを紹介します。

投資初心者であっても投資信託を「継続して買付する」ことで利益を得られやすい

投資信託での資産運用は、投資初心者であるかどうかを問わず、継続して買付することで利益を得られやすい特徴があります。

これは、積立投資とも呼ばれ、毎日や毎月のように定期的に一定金額の投資信託を継続して買付するところが大きなポイントです。

投資信託は「少額」から始められまとまったお金を必要としない

投資信託は、手元にまとまったお金が無くても始められる資産運用です。

具体的に、現在では100円から投資信託を買付できる金融機関があるほか、ポイントを利用した「ポイント買付」ができる金融機関もあります。

なお、投資信託で資産運用をするには、最低投資金額が金融機関によってそれぞれ設けられており、100円から10,000円の範囲になっているのが一般的です。

ちなみに、初めて投資信託で資産運用をする人にとってみますと、どうしても不安がつきものだと思います。

そのように感じている人は、以下、当事務所が公開しているブログも合わせて読み進めていただきたいと思っています。

以下で紹介するブログは、ほぼ毎日300円ずつ投資信託を買付して積立投資をした結果を公開したものです。

投資信託は「ほったらかし」でOKのため簡単

投資信託は、自分のお金を投じて、資産運用の専門家が自分に代わって投じたお金を投資・運用する金融商品です。

そのため、ほったらかしても大きな問題がなく投資初心者でも簡単に行えます。

もちろん、株式投資やFX(外国為替証拠金取引)で必要な以下のようなことをする必要もありません。

・自分で資産運用をする

・チャートで値動きを確認する

・テクニカル分析やファンダメンタルズ分析といった難しい分析をする

・売買タイミングを考える

・大きな損失を負わないようにするためのお金の管理を徹底する

投資信託に投じたお金がすべて無くなることがまずもってない(低リスク)

投資信託に投じたお金は、株式投資やFX(外国為替証拠金取引)とは異なり、すべて無くなることがまずもってありません。

つまり、株式投資やFXとは異なり、ハイリスク・ハイリターンの資産運用ではなく、どちらかといえばローリスク・ローリターンの資産運用と考えることもできます。

また、投資信託で資産運用を行う場合、後で紹介する「投資初心者に関わらない!選ぶべき投資信託の最低条件」の内容を確実に守ることによって、より利益を得られやすくなります。

投資初心者が投資信託で資産運用を始める前に注意したいこと

投資信託で資産運用を始める上での注意点があることも確かです。

この注意点とは、投資信託は、投資元本が保証されている金融商品ではないということです。

つまり、投資信託を購入した後に、購入した投資信託の資産運用がうまくいって利益が得られることもあれば、資産運用がうまくいかないことによって元本割れ(損)をすることもあります。

実際、冒頭で紹介したお客様の相談依頼の中に「親や職場の上司が投資信託で失敗したため不安感がある」とあります。

とはいえ、一応専門家の立場からしますと、投資信託で失敗する原因は、それなりの理由があります。

そして、誰でも簡単にできる失敗しにくい対策方法があることも確かです。

そこで次項では、投資信託で資産運用を失敗しないために大切な考え方の1つとして、選ぶべき投資信託の最低条件について紹介します。

投資初心者に関わらない!選ぶべき投資信託の最低条件

投資信託で資産運用をする上で絶対に知っておかなければならないことの1つに投資信託の手数料があります。

投資信託にかかる手数料には、購入時、保有時、売買時、換金時のように、それぞれの時期によって発生する手数料が異なる特徴があり、大きく5つに分けられます。

手数料 | 手数料の内容 | 発生時期 | 特徴 |

販売手数料 (購入時手数料) | 投資信託を購入した時に販売会社へ支払う手数料 | 購入時 | 販売手数料が無料のノーロード投資信託と呼ばれるものもある |

信託報酬 (運用管理費用) | 投資信託を保有している間にかかる手数料 | 保有時 | 保有している投資信託の信託財産から間接的に差し引かれる |

監査報酬 | 監査にかかる手数料 | 保有時 | 保有している投資信託の信託財産から間接的に差し引かれる |

売買委託手数料 | 投資信託の投資する株式や債券を売買する際にかかる手数料 | 売買時 | 保有している投資信託の信託財産から間接的に差し引かれる |

信託財産留保額 | 投資信託を換金する時にかかる手数料 | 換金時 | 売却金額から差し引きされる |

実のところ、投資信託で失敗する原因の1つに「手数料が高い投資信託を選んでしまっている」ことがあげられます。

つまり、手数料の負担が利益を圧縮することで、結果として手数料負け(元本割れ=損)を起こすことがあるのです。

そのため、初めて投資信託で資産運用を検討されている方は、以下の点を特に意識した投資信託選びをするようにして下さい。

・販売手数料が無料のノーロード投資信託を選ぶ

・信託報酬ができる限り低い(安い)投資信託を選ぶ

・信託財産留保額が無料の投資信託を選ぶ

上記3つを守るだけで、投資信託で元本割れをしてしまうリスクを低く抑えることができます。

なお、上記3つの手数料は、投資信託の「交付目論見書=投資信託説明書」に必ず記載されています。

そのため、この書類を見ることで手数料の確認をすることができます。

ちなみに、面倒な場合は、金融機関が販売している投資信託を手数料の低い順に並び変えて比較検討するのがおすすめです。

投資信託を活用した資産運用方法と望んでいるライフプランの実現方法について

投資信託を活用した資産運用では、短い時間で大きな利益を上げることは難しいです。

つまり、投資信託を活用した資産運用で望んでいるライフプランの実現をするためには、長い時間をかけてお金を育てる考えを持つことがとても大切です。

ちなみに、あくまでも一例となりますが、投資信託のわかりやすい活用方法としては、以下のようなものがあげられます。

・子どものまとまった教育資金準備

・将来のまとまった老後資金準備

・住宅ローンの繰り上げ返済のための資金準備

・住宅ローンの頭金のための準備

・自動車を購入するための資金準備

・自動車ローンの頭金のための準備 など

上記の目的で、投資信託での資産運用を有効活用するための制度として、つみたてNISAがあります。

つみたてNISAは、上記例で紹介した活用方法のどれを取っても対応できる方法です。

つまり、つみたてNISAを活用した投資信託での資産運用は、自身が望んでいるライフプランを実現するための有効な活用方法の1つと言い切れます。

おわりに

投資信託を活用した資産運用は、いわゆる「投資」にあたります。

しかしながら、独立系ファイナンシャルプランナーという立場からしますと、投資信託を活用した資産運用は投資であり「貯蓄」でもあると考えています。

なぜならば、預金と同じように、現金化するまでに時間がかからないからです。

ただ、預金とは異なり、投資信託はすぐに現金化できるわけではありません。

とはいえ、すぐにお金が必要な場合は、預金からお金を引き出し、すぐに使わないお金は投資信託で運用する方が効果的です。

これは、預金利息に比べて投資信託での運用益の方が明らかに大きいからです。

つまり、時間をお金に変えるための賢い工夫ができることにつながります。

長い時間をかけて大きなお金を準備しやすい投資信託であるからこそ、早い時期から資産運用に取り組んでおきたいものです。

そして、投資信託で失敗しにくい大切なポイントを知った上で、望んでいるライフプランの実現をしていただきたいと思っています。

関連記事:佐藤元宣FP事務所 【簡単で失敗しない】投資信託のシンプルな選び方とは?つみたてNISA(積立nisa)やiDeCoでも使える選び方を紹介

の注意点とポイントを独立系ファイナンシャルプランナー(FP)がわかりやすく解説します.jpg)